Как начать инвестировать с нуля? Обучение инвестированию для начинающих. Новички в инвестировании должны начинать

Инвестирование — отличный способ создать источник дополнительного пассивного дохода. Способы вложения денег интересуют многих людей, а различные сайты предлагают тысячи статей на эту тему.

К сожалению, нельзя просто вложить деньги в первый попавшийся проект и сразу стать хорошим инвестором. Как и в любой другой деятельности, в инвестировании есть свои правила, законы , а чтобы умело их применять на практике — нужен опыт . Из этой статьи вы узнаете, что должен знать и уметь инвестор и как научиться грамотно инвестировать деньги.

Кстати, нужны ли вам вообще инвестиции ? Конечно, они приносят доход, но многие люди спокойно обходятся без банковских депозитов, акций, Форекса — никуда не вкладывают деньги и хорошо зарабатывают. А еще инвестиции — это рискованно, можно деньги потерять.

Зачем оно вам? Читайте статью и убедитесь, что ваши сбережения должны приносить прибыль.

Не передумали? Тогда присаживайтесь поудобнее — мы начинаем.

Обучение инвестированию: основы

Итак, вы хотите научиться грамотно инвестировать. Первое, что вам стоит запомнить — спешка ни к чему

. Не надо бежать сломя голову вкладывать деньги в надежде как можно быстрее заработать — это всегда плохо заканчивается. Банки, инвестиционные компании, финансовые рынки никуда не денутся и в любой момент примут ваш вклад.

Итак, вы хотите научиться грамотно инвестировать. Первое, что вам стоит запомнить — спешка ни к чему

. Не надо бежать сломя голову вкладывать деньги в надежде как можно быстрее заработать — это всегда плохо заканчивается. Банки, инвестиционные компании, финансовые рынки никуда не денутся и в любой момент примут ваш вклад.

Изучение любого дела начинается с теории . Теория инвестирования не является особо сложной — основные принципы можно изложить на нескольких страницах, а в финансовых расчётах нет высшей математики. На страницах Вебинвеста вы сможете найти более развёрнутое описание основных понятий инвестирования в рубрике . Читайте статьи не спеша и в любом порядке.

Очень важно, чтобы вы поняли все теоретические моменты — это те основы , которые будут с вами на протяжении всей карьеры инвестора. Поэтому если вам что-то неясно, не стесняйтесь задавать вопросы в комментариях к статьям или лично мне через , если предпочитаете приватность.

Чтобы стать инвестором, недостаточно только знать правила грамотного вложения денег. Еще важно, чтобы вы научились правильно мыслить, видеть мир как инвестор

. Это сделать не так уж трудно — есть книги, которые помогают развить мышление инвестора, а заодно рассказывают об основах правильного управления финансами и грамотных вложениях.

Чтобы стать инвестором, недостаточно только знать правила грамотного вложения денег. Еще важно, чтобы вы научились правильно мыслить, видеть мир как инвестор

. Это сделать не так уж трудно — есть книги, которые помогают развить мышление инвестора, а заодно рассказывают об основах правильного управления финансами и грамотных вложениях.

На Вебинвесте вы найдете подборку литературы в статье . Выберите понравившуюся вам книгу и начните её потихоньку читать.

Впрочем, только статьи и книги не помогут вам научиться грамотно инвестировать. Получать знания безусловно важно, но только опыт поможет грамотно применять знания на практике. Как получить опыт в инвестировании, причем практически без денежных вложений? Об этом в следующем разделе статьи.

Как начать инвестировать с нуля?

Главное — не распыляйтесь . Существует много способов вложить деньги, но добиться стабильных результатов вы сможете только став специалистом по одному или нескольким из них.

Смотрите — на Вебинвесте рассматриваются инструменты , потому что я уже 6 лет интересуюсь этой тематикой. И мне до сих пор есть чему учиться… Вам тем более не стоит браться за всё сразу. Выберите самый интересный инвестиционный инструмент из списка ниже и начните его изучать:

Когда вы определитесь с выбором инвестиционного инструмента, почитайте о нем статьи, чтобы немножко войти в курс дела. После этого уже можно приступать к самому интересному — реальному вложению денег !

Впрочем, вы же понимаете, что инвестировать большие суммы без опыта за плечами — это плохая идея . Обучение инвестициям через реальный опыт лучше проводить, используя небольшие суммы или вообще виртуальную валюту.

Для каждого инвестиционного инструмента, который рассматривается на Вебинвесте, такие способы есть.

Инвестирование для начинающих: ПАММ-счета

Минимальная сумма, необходима для инвестирования в ПАММ-счета — 10$ . Самый большой выбор ПАММ-счетов для небольших сумм инвестиций вы найдёте в компании .

Если вы можете себе позволить рисковать такой суммой, тогда рекомендую так и поступить — вложить 10$ в один из популярных ПАММ-счетов, так как популярный чаще всего значит выгодный. Конечно, вы можете сразу же более ответственно подойти к вопросу и воспользоваться .

Если все же боитесь рисковать суммой в 10$, есть другой путь — создание виртуального портфеля на investflow.ru :

Добавьте в портфель несколько заранее выбранных ПАММ-счетов и распределите между ними какую-нибудь виртуальную сумму, желательно достаточно для вас реальную, а не миллиард.

Инвестирование для начинающих: самостоятельная торговля на Форекс и торговые роботы

Если вы решили сами торговать на валютном рынке или с помощью программ для Metatrader 4, есть два пути — открыть демо-счёт или открыть центовый счёт .

Любой из торговых счетов нужно открывать у компании-брокера. Лично я несколько лет работаю с и в целом доволен условиями. Находим на сайте нужный раздел:

Выбирайте одну из двух опций:

- Открыть Демо счёт — вы открываете учебный торговый счёт с такими же возможностями, как обычный торговый счёт, но для торговли используете виртуальную валюту.

- Открыть Центовый счёт — вы открываете торговый счёт, номинированный в центах вместо долларов. Таким образом все суммы уменьшаются в 100 раз и вы можете спокойно торговать, имея на счёту всего несколько долларов.

После обучения инвестированию в теории и на большом количестве практики вы почувствуете уверенность в своих действиях и станете специалистом в выбранном вами направлении инвестиций. После этого уже можно заниматься серьезными вложениями и не особо беспокоиться за результат.

Может пройти довольно много времени, но результат того стоит. Научиться управлять своими финансами и заставить их приносить дополнительный доход — это хорошее достижение, которое очень поможет в жизни.

Для закрепления информации предлагаю вам посмотреть интересный и полезный мультик по нашей теме:) В нем рассказывается не только про инвестиции, но и про управление финансами в целом:

Желаю вам добиться успехов в инвестировании!

Если у вас остались или появились новые вопросы по какому-либо из разделов статьи — задавайте их в комментариях.

(добавляйтесь в дрyзья

(добавляйтесь в дрyзья

Доброе время суток уважаемы читатели и гости блога. Как же всё-таки начать инвестировать и заставить свои деньги работать на себя? Дочитайте статью чтобы узнать это! Или продолжайте ходить на работу и обменивать своё время на деньги.

А теперь, когда я захватил ваше внимание, приступим

Начнём с самого начало, определимся с понятием инвестирование.

Инвестирование – это вложения какого-нибудь ресурса с целью получению прибыли на вложенный капитал.

Инвестирование - это более обширное понятие, чем многие себе представляют. И для каждого человека оно означает разные значения.

В данной статье обсудим с чего начать инвестировать деньги.

Ведь деньги, это мера достаточности в современном мире . Почти все мечты людей связаны с деньгами, вы хотите путешествовать, купить автомобиль, открыть свой бизнес – для этого всего нужны деньги, без них никуда не деться.

А где взять эти самые деньги? Заработать! Но вы не можете работать 24 часа, чтобы зарабатывать деньги, а ваши деньги могут работать на вас 24 часа. У вас есть выходные, а у ваших денег нет. Вы можете болеть, а деньги не могут! Они постоянно работают на вас, это лучший работник, чем вы.

Поэтому любому человеку кто хочет в жизни добиться большего, нужно изучить основные законы денег, изучить основы финансового мира и начать инвестировать и первый шаг – начните откладывать деньги.

Начинаем наполнять свой кошелёк

Ну, вот вы поняли, что вам нужно инвестировать и вы приняли решения начать инвестировать деньги. Что дальше? С чего начать инвестировать новичку?

Нужно оптимизировать свои доходы и расходы и начать наполнять свой кошелёк. А как это сделать? Начать вести бюджет и понять вы зарабатываете больше, чем тратите или нет. Если вы тратите меньше, то у вас большие шансы на успех. Начните наполнять свой кошелёк, откладывая с каждого полученного дохода (зарплаты, премии, подаренных денег и т.д.), как минимум 10% на создания своего капитал и начала инвестиций.

Отложить 10% в месяц, это не проблема, поверьте. Но вы должны это делать регулярно! Главное не останавливаться и выработать привычку делать это постоянно. Пришла зарплата – отложили, пришла премия – отложили, получили денежный подарок – снова отложили.

С помощью такого не хитрого действия у вас начнут появляться деньги для инвестирования. Куда откладывать? Это решать вам, но рекомендуется в то место до которого вы не сможете добраться. Например, на банковский вклад.

А если вы поняли, что вы тратите больше, а ещё и кредит висит. Что тогда? Не инвестировать? Нет исключено будем приводить свои финансы в порядок.

Приводим свои финансы в порядок

Для начала разберёмся на что мы тратим деньги, для этого нам нужно записывать все наши траты и через пару недель проанализировать на что уходят деньги.

После того, как мы проведём анализ, решим от чего можно избавиться. Практически в 90-99% случаев у нас есть траты, от которых мы можем отказаться для пополнения своего кошелька.

Отказываемся от них и возвращаемся на шаг назад и пополняем свой кошелёк.

Если у вас есть кредит, то перед тем как наполнять свой кошелёк рекомендуется от него избавиться. Стараться платить не только проценты, которые идут по кредиту, но и вносить больше денег для того чтобы быстрее покончить с ним.

Теперь смотрим на проблему, с другой стороны. У вас нет кредитов, у вас нет расходов, которые можете сократить, что делать в таком случае?

Вариант один начать увеличивать свои доходы. Как это сделать? Наиболее полно я описал это в своей бесплатной книги

Повышаем свои доходы и начинаем откладывать деньги.

Обучаемся инвестированию

У вас появились деньги, и вы готовы начать инвестировать, ищем инструменты и инвестируем? Нет это не правильные мысли. Именно такие же мысли в своё время посещали меня и не разобравшись в тонкостях начинал сломя голову инвестировать деньги в различные инструменты.

Нужно обучиться инвестированию, разобраться с основными понятиями, протий какую-нибудь инвестиционную школу.

Вы должны разобраться во всех тонкостях инвестиционной науке. Потому, что инвестирования это не просто вложения денег, это управления всеми аспектами вашей финансовой жизни. Это и ваше мышление и ваше действия, и ваши поступки.

Поэтому первое, что вы делаете это инвестируете часть накопленных денег в своё образование.

Я проходил обучения у нескольких людей которые обучают разным способам и методом инвестирования. Одни обучают инвестированию в рискованные финансовые инструменты, другие в менее рискованные. Кто-то даёт основу всему, помогая вести семейный бюджет и рассказывают, зачем и куда инвестировать.

Я проходил тренинг у Кирилла Кириллова и Дмитрия Обердерфера, это был живой тренинг.

Выбираем инвестиционный инструмент

Ну а если вы готовы учиться самостоятельно, всё изучать и брать все риски от незнания на себя то вы можете почитать изучить различные финансовые инструменты на моём блоге.

Для новичков я советую инвестировать деньги в ПАММ счета. Что это такое можно .

Но в целом финансовых инструментов очень много, и они рассчитаны на людей с разным достатком, разным финансовым образованием и готовых принимать на себя разные финансовые риски.

- Банковские депозиты

- Фондовый рынок(самостоятельная торговля)

- Рынок форекс (самостоятельная торговля)

- Доверительное управление на финансовых ранках

- ПАММ счета (управления вашими деньгами на рынке форекс)

- ПИФы (управления вашими деньгами на фондовом рынке)

- Инвестиции в недвижимость

- Прямые инвестиции в предприятия

- Микрокредитования

- Хайпы и другие финансовые пирамиды (некоторые не рекомендуют с ними связываться)

Есть ещё и другие, но остановимся на этих.

Как вы видите, финансовые инвестиционных инструментов очень много, но для начала рекомендую вам ознакомиться с одним из списка, изучить его и начать практиковаться инвестированию.

Практикуемся

Ну вот мы и подошли к самому главному, когда у вас будет в голове полная картинка того, что нужно новичку для инвестирования, вы готовы начать практиковаться.

Без практики ничего не получиться. Вы должны прочувствовать все нюансы, вы должны научиться не только зарабатывать, но и терять деньги. Вы просто должны быть к этому готовы.

Инвестирования – это риск! И это нужно принять, как должное. Но рисками можно управлять, и задача хорошего инвестора понять, как управлять рисками. А для этого нужна постоянна практика, как и в любом деле.

Инвестирования это не вложения денег от случая к случаю, это постоянна и работа. И вы должны относиться к этом как к работе. Тогда у вас будет больше получаться.

Возьмём в пример меня, когда я активно занимался инвестированием, я получал неплохие результаты, потом я заигрался и нарушил основные правила инвестора и потерял большую часть своего инвестиционного портфеля, и сделал, перерыв больше чем на год. Но я не просто ушёл, я начал инвестировать практически все деньги в своё образования и развития своего блога.

В данный момент я изучаю финансовые инструменты, в которые можно инвестировать деньги, изучаю различные финансовые понятия. Разбираюсь как правильно управлять своими деньгами. И считаю, что инвестирование денег и времени для дальнейшего получения прибыли это и есть путь к финансовой независимости и финансовой свободе.

И специально для данной статьи я записал небольшое видео, смотрим, комментируем и задаём вопросы.

Как начать инвестировать с нуля так, чтобы в будущем получать стабильный доход – этот вопрос волнует многих людей. Не зря инвестирование считается пассивным вариантом заработка, требующим минимальных трудовых и временных затрат. Экономисты сходятся во мнении, что это отличный вклад в собственное материальное благополучие.

Мифы о процессе инвестирования

Большинство людей считает, что инвестирование подразумевает наличие многомиллионного капитала и занимаются этим только всемирно известные корпорации.

Большинство людей считает, что инвестирование подразумевает наличие многомиллионного капитала и занимаются этим только всемирно известные корпорации.

Отсюда ряд мифов без логичного обоснования:

- Нужно много денег. Но чтобы вложиться в покупку валюты, достаточно всего пару тысяч рублей, что позволит через небольшой временной промежуток собрать хорошие проценты;

- Понадобится опыт в бизнесе и специальные навыки. Отчасти это так, если работать предстоит с высокорисковыми инструментами. Чтобы делать банковские депозиты, профильные знания не нужны. Достаточно рассудительности, логики и терпения;

- Все сделки имеют повышенную степень риска. Доля истины в этом есть, поэтому важно выбрать такой вариант вложения, где риски прогореть минимальны.

- Инвестирование – прибыльный и интересный способ заработка, доступный каждому. Поговорим о том, как начать инвестировать с нуля, чтобы достичь цели.

Что такое инвестиции и какие они бывают

Объектом вложений выступают:

Совет! Новичкам в сфере не стоит работать с высокорисковыми (агрессивными) вложениями: финансовыми пирамидами и хайпами. Хайп – от High Yield Investment Program – инструмент, способный принести высокий доход, отличающийся повышенной рискованностью.

Пошаговое руководство по инвестированию для новичка

Алгоритм действий как начинать инвестировать с нуля , стандартный.

- На начальном этапе человеку потребуется оценить имеющиеся активы и их сумму. Все доходы надо разделить на статьи, пометив каждую в зависимости от стабильности и регулярности поступлений. Аналогичным образом поступают с ежемесячными статьями расходов.

- Дальше определяется инвестиционный ресурс – разница между этими двумя параметрами. Разница должна быть выше 20%, т.е. именно на столько доходы превышают расходы. Не нужно приукрашивать действительность, завышая цифры дохода.

- На этом этапе создается небольшой резерв – финансовая подушка на случай непредвиденной ситуации.

Её ключевые функции:

Практическая. Если доход уменьшится или инвестирование не принесёт желаемого эффекта, резерв позволит на протяжении некоторого периода покрывать траты, пока ситуация не восстановится;

Психологическая. Сократит уровень стресса и позволит человеку инвестировать комфортней. - Дальше пора разрабатывать стратегию инвестирования,

подбирая оптимальный инструмент с точки зрения рисков и доходности.

Совет! Одни инвесторы могут потерять до 40% капитала, другим даже убытки в размере 10% окажутся критическими. Поэтому нужно заранее продумать, какие инструменты в вашем случае неприемлемые.

- Теперь требуется определить способ вложений и сформировать инвестиционный портфель. Человек решает, как и в какую компанию инвестировать, обозначает способы внесения платежей и варианты снятия заработанного. Наличие четкого плана действий позволит разобраться в финансах, защититься от рисков и неприятностей, что сделает процесс инвестирования проще. Это то, с чего нужно начинать при инвестировании с нуля.

Варианты инвестирования для новичков

На основании анализа деятельности инвесторов со стажем, выделяют рейтинг инструментов инвестирования, которые подходят для новичков.

- Депозиты в банке

Инструмент доступный и безопасный ввиду того, что многие банки участвуют в системе страхования вкладов. Это значит, что при банкротстве организации сумму до 1,4 миллиона рублей вкладчику вернет государство. Чтобы найти подходящий банк, необходимо оценить его надежность и удобство. Наличие личного кабинета уже хороший знак, благодаря этому можно отслеживать выгодные программы, изменения ставок и быть в курсе новостей.

Минус такого инвестирования – низкие ставки, так что полученная прибыль нивелируется инфляцией в стране. Вклады лучше рассматривать в долгосрочной перспективе: откладывать средства на пенсию или посредством депозитов постепенно собирать на покупку жилья. - Ценные бумаги

Метод, требующий хотя бы минимальных знаний и понимания экономики. В роли ценных бумаг выступают акции, векселя, облигации и пр. Выбор инструмента должен быть взвешенным, при необходимости лучше доверить это профессиональным игрокам на рынке. Помогут брокеры, которые за комиссию берут капитал молодого инвестора в управление.

Гарантировать сумму прибыли с такими вложениями проблематично, 100% гарантии возврата средств нет. Но если акции еще сегодня неизвестного предприятия завтра «выстрелят», то через несколько лет прибыль может достигать 200% и выше от вложенной первоначально суммы. - Покупка недвижимости

Ввиду того, что спрос на жилье есть всегда, этот вариант инвестирования пользуется популярностью. Основная сложность здесь – в подборе подходящего региона и типа недвижимости, а еще зависимость цены на объект от экономической ситуации в стране.

Этот вариант подходит новичкам, которые инвестируют с нуля, ведь получить доход можно:

Пассивным способом , сдавая жилье в аренду. Для этого не требуются специализированные знания;

Активным способом , реализуя квадратные метры. Делать это нужно, как только цена начинает неуклонно ползти вверх.

Чтобы купить дешевле и продать дороже, инвесторы вкладываются на этапе заливки фундамента (еще до сдачи дома в эксплуатацию), когда цена квадратного метра копеечная. Или же приобретают недвижимость в нежилом состоянии, реализуя дороже после ремонта. Этот вариант позволит с лихвой окупить затраты на приведение объекта в привлекательный вид. - Вложения в ценные металлы

Самый древний вид инвестирования. Приобретение слитков драгметаллов по надежности можно сравнить с банковскими депозитами. Когда цена на недвижимость скачет, золотые слитки только дорожают.

Например, золото за последние 10 лет выросло в стоимости в 6 раз. Это происходит ввиду того, что дорогостоящих металлов в мире ограниченное количество, а храниться слитки могут десятилетиями, не теряя привлекательный внешний вид и не подвергаясь коррозии. Этот инструмент высоколиквиден – в любой ситуации его можно быстро конвертировать в деньги, что делает вложения в золото и драгоценные металлы оптимальным вариантом для желающих начать инвестировать с нуля.

Варианты инвестирования:

Купить акции компании по добыче золота;

Приобрести непосредственно слитки;

Открыть металлический счет (депозит) в банке.

Последний вариант даст возможность получать стабильные проценты в любой валюте. Надежность метода высокая, особенно если делать металлические вклады в банках, где депозиты клиентов застрахованы. - Инвестиции в ПИФы

ПИФ распоряжается средствами вкладчиков, которые те передают ему на управление, делая все, чтобы получить прибыль. Так вложение может быть в любые коммерческие проекты или недвижимость.

Из положительных моментов метода выделяют:

Сотрудники ПИФа – опытные инвесторы;

Каждое физлицо может вложить накопленное, отношения сторон регламентируются официальным договором;

Контроль за деятельностью фондов ведет государство.

В договоре прописывается срок, по истечении которого прибыль ПИФа будет поделена между вкладчиками пропорционально сумме их взноса. Доходность фондов сохраняется на уровне 30-50%, что существенно выше, чем проценты по депозитам. Минус метода в том , что управляющим фонда нужно платить фиксированную сумму комиссии, а еще всегда есть риск, что фонд не получит прибыль в результате деятельности вообще.

Сложностей в том, как начать инвестировать с нуля, нет, если придерживаться описанного в статье алгоритма действий.

Напоследок мы подготовили несколько простых рекомендаций, которые помогут приумножить капитал:

- Помните о правиле диверсификации и распределите активы. Если использовать для вложения несколько проектов, риск прогореть ниже, ведь прибыль с других покроет возможные убытки;

- Начинайте с простого и вкладывайте небольшие суммы. Это позволит меньше рисковать, тем самым получая свободное время для саморазвития и изучения рынка;

- Будьте настойчивыми и последовательными. Не важно, какая сумма в кармане сейчас, всегда можно немного накопить и инвестировать. Рано или поздно такой подход покажет результаты.

Уоррен Баффетт, один из богатейших людей мира и второй по размеру капитала житель США, говорит, что даже самый заурядный человек в состоянии сколотить состояние, если четко поставит перед собой цель и будет уверенно идти к ней невзирая на преграды. Дерзайте!

10 оценок, среднее: 5,00 из 5)

Начать заниматься инвестированием - никогда не поздно! Инвестирование - лучший способ обеспечить себе безопасное в финансовом плане будущее, заставив деньги работать. И, в отличие от распространенного заблуждения, инвестирование подходит не только для богатых. Если знать, как обстоит дело, то начать инвестировать можно даже с более чем скромными средствами. Составьте план, подучите матчасть, прочитайте эту статью - и все у вас получится.

Шаги

Часть 1

знакомимся с разными вариантами инвестирования- Ценность акций зависит от общественного мнения касательно их стоимости. Иначе говоря, стоимость акций определяется тем, что думают о ней люди, а не ее фактической стоимостью. Собственно, в случае акций ничего фактического нет. Акция стоит ровно столько, насколько ценной ее представляют люди.

- Если много людей хотят купить какие-то конкретные акции, а продать из хотят лишь немногие, то цена акций растет. Соответственно, цена падает, когда многие хотят продать, но мало кто - купить. Чтобы продать акции, надо найти покупателя, готового заплатить конкретную цену. Соответственно, чтобы купить акции, нужно найти того, кто их продает.

- “Акции” бывают разные. Бывают т.н. “копеечные акции”, чья стоимость - копейки. Бывают индексы (Доу Джонс, к примеру), представляющие собой группу из 30 акций с лучшими показателями. И во всех случаях есть свои особенности, тонкости и различия.

-

Узнайте больше про облигации. Облигация - долговая ценная бумага, в чем-то схожая с долговой распиской. Покупая облигацию, вы делаете инвестицию в предприятие, а то, в свою очередь, обязуется вернуть вам сумму инвестиции и некий процент через определенный срок. Именно поэтому у облигаций всегда срок (т.е., скажем, 10-летние облигации выплачиваются спустя 10 лет) и процентная ставка.

- Например, вы покупаете 5-летние облигации на 10 тысяч долларов с процентной ставкой в 2.35%. Соответственно, организация, чьи облигации вы купили, ежегодно выплачивает вам процент, т.е. 235 долларов. Спустя пять лет, вам возвращаются 10 тысяч плюс прибыль с них, то есть 235*5=1175.

- В целом, чем больше срок выпущенной облигации, тем выше она дает процент. Облигации на год не блещут хорошими процентными ставками, так как год - это в мире финансово очень мало. С другой стороны, если вы готовы купить облигации на десять лет, то и процент будет куда лучше. Тем не менее, это рискованно, но, как видите, за риск платят. Вот, кстати, первая мантра инвестирования: чем выше риск, тем выше (по идее) процент.

-

Узнайте больше про товарный рынок. Инвестируя в акции или облигации, вы инвестируете в, грубо говоря, бумагу, которая, в принципе, ничего не стоит, но обещает принести прибыль. На товарном рынке ситуация иная. Собственно, товар - это товар и есть, будь то бекон, кофе или электричество. Ценность товаров проистекает из того, что товары необходимы людям.

Узнайте про инвестиции в недвижимость. Это рискованно, но обещает неплохой барыш. Есть много разных способов инвестирования в недвижимость. Можно, скажем, стать рантье и класть себе в карман разницу между квартплатой постояльца и своими расходами. Можно даже покупать дома, восстанавливать/ремонтировать их и перепродавать. В любом случае, недвижимость всегда была выгодным вложением.

- Выгодным, но и рискованным. До недавних кризисов люди думали, что цена на жилье может лишь расти. Они покупали по раздутым ценам, а потом пузырь лопнул и… получилось то, что получилось. Рынок недвижимости, равно как и рынок акций и облигаций, может за секунду как принести богатство, так и лишить последней рубашки.

Часть 2

изучаем основы инвестирования-

Покупайте активы с заниженной рыночной стоимостью (купите дешево, продайте дорого). Акции и другие активы лучше всего покупать тогда, когда они стоят мало, а продавать, соответственно, когда они стоят много. Если вы покупаете 100 акций 1-го января за 5 рублей за акцию, а затем продаете все 31-го декабря по цене в 7.25 за акцию, то ваш навар - 225 рублей. Вроде бы и немного, но это все масштабируемо.

- Как узнать, что рыночная стоимость актива занижена? Надо изучить компанию - ее ожидаемый доход, отношение курса акций к доходу, уровень доходности акций. Именно так надо поступать, а не принимать решение исходя из случайного взлета или падения курса. Нужно уметь мыслить критически, прислушиваться к здравому смыслу, анализировать.

- Попробуйте ответить на следующие простые вопросы: как сложатся рыночные условия для этой компании в будущем? Хуже все будет или лучше? Есть ли у компании конкуренты, какие перспективы у них? Как и сколько заработает компания в будущем? Ответы на эти вопросы помогут вам лучше понять, занижена или завышена стоимость активов компании.

-

Инвестируйте в те компании, которые вы понимаете. Скорее всего, в какой-то области вы разбираетесь куда лучше, чем во всех остальных. Так почему бы не воспользоваться собственным опытом? Инвестируйте в те отрасли, в которых вы разбираетесь. Но и не не забывайте про диверсификацию. Тем не менее, помните: чем лучше вы понимаете, что да как в той или иной отрасли, тем больше у вас шансов на успех.

Не покупайте в надежде и не продавайте в страхе. Поддаться эмоциям легко. Часто мы верим людям на слово, считая, что они “знают, что делают”. И тогда мы покупаем тогда, когда покупают другие , а продаем… да, тогда, когда продают другие . Это, конечно, просто. Более того, такое поведение для инвестора - самый легкий и простой путь… все потерять. Инвестируйте в то, в чем разбираетесь и не поддавайтесь публичной истерии - и все у вас будет замечательно.

- Купив что-то, что уже купили все прочие, вы купили то, чья реальная стоимость ниже цены. И когда рынок скорректируется, вам придется дорого покупать и дешево продавать. Покупать акции в надежде, что “они вырастут!” - глупо.

- Соответственно, продавая акции, которые продают все остальные, вы можете продать их за цену, меньше реальной. И опять же, после коррекции рынка вам придется дорого покупать и дешево продавать. Страх потери потенциальной прибыли - плохая причина для продажи акций.

-

Знайте про эффект процентных ставок по облигациям. Облигации и процентные ставки относятся друг к другу любопытным образом. Если растет процентная ставка, падает цена облигации. Падает процентная ставка - растет цена облигации. А почему?

- Проценты по облигациям тесно следует за основными процентными ставками на том или ином рынке. Например, вы купили облигацию с 3%-ной ставкой. Если основные процентные ставки подскочат до 4%, а у вас на руках облигация с 3%, то мало кто захочет купить ее. Да и зачем, ведь можно купить облигацию с 4%! Именно поэтому цену облигации вам надо будет снижать, чтобы люди могли купить ваш не-такой-уж-и-привлекательный актив.

-

Диверсифицируйте! Дивесификация инвестиционного портфолио уменьшает риски, а потому обязательна. Например, вы инвестируете по 5 рублей в 20 разных компаний. Чтобы вы потеряли все, нужно, чтобы разорились все 20 компаний. Тем не менее, если вы вложите 100 рублей в 1 компанию, то и риск потери всех средств возрастает в 20 раз! Иначе говоря, диверсификация спасает от серьезных убытков.

- Инвестируйте в разные типы активов. В вашем инвестиционном портфолио должны быть акции, облигации, товары и т.д. Зачастую бывает так, что, на фоне падающих активов одного типа, взлетают активы другого типа.

-

Инвестируйте на долгосрочную перспективу. Инвестируйте средства во что-нибудь стабильное и надежное, а затем… отложите все на несколько лет. Смысл в том, что, чем дольше вы держите деньги на рынке акций, тем больше вы получаете, если сравнивать с однодневными спекуляциями, то есть покупкой и продажей десятков и сотен акция в течение дня. Но почему?

- Комиссионные. Всякий раз, покупая или продавая, вы платите комиссию посреднику-брокеру. Комиссионные складываются, увеличивая расходы. Не надо экономить копейку, а тратить рубль.

- Практически невозможно предсказать серьезные доходы и расходы. Да, когда рынок растет, можно сделать много денег. Есть лишь одна проблема - дни взлета угадать не получится. Если вы будете держать деньги на рынке, то от всех этих взлетов вы выиграете автоматически. Если вы не держите деньги на рынке, то придется активно за всем следить и ждать дня Х. Это, конечно, вполне реально, но не более, чем выигрыш в лотерею.

- Рынок акций, как правило, растет. С 1900 по 2000 год рынок делал в среднем 10.4% в год. Это много. Вот статистика: если бы вы вложили в 1900 году 1000 долларов, то в 2000 получили бы 19.8 миллионов. При 15% ставке, вы бы превратили 15 тысяч в 1 миллион всего за 30 лет. Так что опирайтесь на долгосрочную перспективу, а не на краткосрочную.

-

Научитесь играть на понижение. Есть два варианта поведения цены акции: повышение и понижение.

- Если вы спекулируете, играя на понижение, то будьте готовы к сложностям: рынок часто идет вверх, и тогда вам придется покупать акции по цене выше запланированной. С другой стороны, игра на понижение может быть неплохой формы страховки.

Часть 3

начинаем инвестировать-

Инвестируйте в Roth IRA как можно скорее. Вариант для граждан США старше 18 лет и получающих облагаемый налогом доход. Roth IRA - пенсионный план, в который вы ежегодно можете вкладывать до 5500 долларов, которые инвестируются и начинают работать, не облагаясь при этом налогом. Лучше всего - не вытаскивать из Roth IRA деньги до достижения 65-летия. Roth IRA является одним из лучших вариантов для начинающих, особенно если вы планируете подкопить немного деньжат к пенсии.

Инвестируйте в 401(k) вашей компании. Тоже вариант для граждан США. 401(k) - пенсионный план, куда вы можете вносить часть зарплаты до уплаты подоходного налога. В данном случае работодатель также может вносить определенный процент от вашей зарплаты в 401(k). Например, если вы из каждой зарплаты перечисляете в 401(k) 300 долларов, то и работодатель будет перечислять туда столько же, причем из своего кармана. Это называется “встречные фонды” и, сказать по правде, это практически “бесплатные деньги”, чем не грех и воспользоваться!

Инвестируйте в акции, но не забывайте, в целях диверсификации, и про облигации. С 1925 по 2000 акции неизменно показывали себя лучше облигаций. Соответственно, они являются предпочтительным вариантом для инвестирования. Тем не менее, в целях диверсификации инвестиционного портфеля, необходимо будет прикупить и облигаций.

Инвестируйте небольшую сумму в паевые и индексные фонды. Паевый фонд - группа активов, купленных инвесторами на общие деньги. Индексный фонд, по аналогии, это группа активов, объединенных в одно средство. Паевые и индексные фонды уменьшают риски, инвестируя меньшие средства в большее число разные компаний. Впрочем, это может быть куда хуже, чем вложение средств в Dow Jones Industrial или в S&P500.

- Паевые фонды бывают разные. Как правило, они управляются профессионалом, могут специализироваться как на акциях или облигациях, так и иметь гибридную форму, регулярно торговать на рынке или участвовать в торговле лишь изредка.

- Паевые фонды - удовольствие не бесплатное. При покупке пая нужно будет оплатить надбавку, определяющуюся знанием управленческих расходов. Чем выше расходы, тем больше надбавка. Впрочем, если вкладывать в паевый фонд много, то это все будет не очень критично.

-

-

Рассмотрите вариант найма финансового консультанта. Впрочем, тут есть тонкость - многие специалисты такого типа с небольшими портфолио не работают. Тем не менее, можно найти и такого, который возьмет под свое крыло небольшое портфолио. Есть воля - все достижимо, как говаривал Уолтер Собчак.

- Почему стоит рассмотреть этот вариант? Финансовый консультант - это профессионал, чья работа заключается в том, чтобы заставить деньги работать. Впрочем, это все не бескорыстно, ведь чем больше заработает вам консультант, тем больше получит и сам.

-

Воспользуйтесь услугами брокера по инвестиционным ценным бумагам. Брокер - этот то, кто будет торговать акциями за вас. Собственно, так будет гораздо проще, благо что в наше время брокеры есть на все условия. Более того, всегда можно заключить договор не с отдельным брокером, а с целой брокерской фирмой, предоставляющей весь спектр инвестиционных услуг. У брокеров есть минимальный депозит, необходимый для работы.

Избавьтесь от стадного инстинкта. Он мешает. Даже если все делают что-то, то это вовсе значит, что и вы должны это делать. Многие успешные инвесторы вкладывали в то, во что толпа не вложила бы никогда.

- Есть такой инвестор, Джон Полсон. Долгое время его окружала репутация сумасшедшего. В 2007 он сыграл на шортах по займам с высоким риском, сделав ставку на то, что они упадут. Все придерживались другого мнения - мол, такие займы по сути бесплатные деньги, подбирай кто хочет. А дальше, как вы помните, был кризис. Так Джон Полсон заработал 3.7 миллиарда долларов в 2007 году.

- Инвестируйте тогда, когда боятся другие люди. Так, к примеру, в 2008 рынок акций здорово упал. Паника, страх, неопределенность. Но те, кто взяли себя в руки и инвестировали в нижней точке, здорово выиграли тогда, когда рынок вернулся к прежним значениям.

-

Знайте, кто задает тон на рынке. Какие серьезные инвесторы делают ставку на то, что ваши акции потеряют в цене и начинают их продавать? Какие паевые фонды держат ваши акции в своих фондах? Да, быть независимым инвестором неплохо, но оглядываться на других игроков рынка более чем полезно. Как говорится, держи друзей близко, а врагов - еще ближе.

Постоянно обновляйте свои планы, стратегии и цели. Ситуация на рынке акций меняется постоянно. Соответственно, должна меняться и ваша стратегия работы и торговли. Никогда не останавливайтесь и не привязывайтесь намертво к какому-то виду активов. И не забывайте вот еще про что: деньги и престиж - это, конечно, важно. Но в погоне за капиталом не забудьте о том, что по-настоящему ценно: о семье, друзьях, здоровье и счастье.

-

Узнайте больше про акции. Собственно, “акции” - это то, что всплывает в памяти первым делом, когда речь заходит об “инвестировании”. Вкратце, акция - это доля в компании. Акция - это как бы право собственности на определенную часть того, чем владеет компания. Покупая акции, вы становитесь совладельцем компании. Если дела компании идут хорошо, ценность ее акций растет и вы можете получить приличные дивиденды. Ну и наоборот.

В статье освещены основные вопросы инвестирования с нуля: от стадии, когда даже ещё нет стартового капитала, до выбора инструментов и особенностях работы каждого из них.

Основная наша мысль в том, что стать инвестором может каждый, главное – сильное желание и последовательность действий.

Стартовый капитал – это ключевой компонент любой инвестиции. Если нет денег, что, собственно, можно инвестировать? Далее попробуем дать несколько рекомендаций, как создать начальный капитал. Хочется предупредить начинающих инвесторов: не вкладывайте никуда последние деньги или те деньги, которые предназначены для покрытия обязательных расходов. Золотое правило: в инвестициях используют специально для этого предназначенные суммы.

Важнейший вопрос, без ответа на который инвестиции невозможны: где взять стартовую сумму? Один из простейших способов: накопить. Отложить от своего ежемесячного дохода 20 процентов в кубышку (а лучше на банковский депозит, что уже само по себе некоторая инвестиция). Накопительный период требует терпения: перечислять 20 процентов нужно аккуратно по графику и не трогать накопленные деньги. Чаще всего именно нетерпеливость является главным препятствием на пути начинающего инвестора.

Любые «лишние», непредусмотренные деньги в бюджете, так же хорошо полностью или частично направить на формирование инвестиционного капитала. Экономия, терпение и аккуратность – вот черты успешного инвестора. Те же, кто привык легко избавляться от денег, к сожалению, не станут инвесторами, если не поменяют взглядов на финансовую дисциплину. Ещё раз: денежная дисциплина – необходимое условие, без которого успех в инвестиционной сфере невозможен.

Хорошо работает «правило четырёх конвертов». Разделите весь месячный бюджет на 4 части (на каждую из недель месяца). В течение недели можно тратить только ту сумму, которая лежит в соответствующем «конверте», залезать в бюджет следующей недели нельзя. А если есть экономия, она идёт в пятый «конверт» (собственно, в копилку). В эту копилку же поступают и обязательные 20 (меньше или больше) процентов от всего дохода за месяц. В определённый момент в пятом «конверте» образуется заветная сумма, которую уже можно вкладывать в какой-нибудь проект.

«Фишка» величины 20 процентов в том, что без этих денег можно жить практически с тем же качеством, что и с ними. Их нехватка в бюджете мало ощущается, а деньги накапливаются.

Ещё один способ найти необходимый капитал – реализация собственности. Любой, от ненужных вещей, аппаратуры, мебели до садовых участков и авто. Продажа чего-либо ненужного наряду с накоплением также является хорошим источников денег для начального капитала, пусть даже и небольших.

Сколько нужно денег? Виды инвестирования

Ответ на вопрос зависит от того, куда именно будем вкладываться. Инструментов масса. Поэтому, чтобы определить нужную сумму, нужно спланировать заранее и схему инвестирования (она, конечно, может меняться в процессе).

Также выбор инструмента зависит от цели, с которой ведётся инвестирование. Это может быть:

Долговременное вложение с целью крупной покупки;

Долговременное вложение с целью накопить на прибавку к пенсии;

Инвестирование с целью больше не работать, а жить на доходы с капитала;

Продолжая трудиться, получить прибавку к основному доходу;

Инвестирование в будущее детей (образование, жильё и т.п.)

Целей может быть гораздо больше, а приведённые нами – пересекаться. Рассмотрим подробнее технологии инвестирования. Допустим, «нулевой» этап пройден и собралась некоторая сумма.

В среднем можно инвестировать, имея начальный капитал всего в 500 долларов. Но можно и гораздо меньше. Чтобы попробовать себя на новом поприще, изучить, как работают финансовые инструменты, может хватить даже 1000 рублей. Это минимальная средняя сумма вклада в банковский депозит, ПИФ, в облигации и т.п. Конечно, доход в абсолютно выражении будет почти незаметен, но главное начать. На первом этапе даже не надо пока думать о размерах прибыли, а главное – практика, получение знаний и опыта. Как мы говорили, этап накопления капитала уже можно сочетать с инвестированием. Не держать деньги под подушкой, а вкладываться в активы с высокой надёжностью (скажем, государственные облигации).

Совет: начинайте инвестирование с надёжных инструментов. Они малоприбыльны, но не требуют опыта: ими могут пользоваться все. Модели инвестирования с высокой быстрой прибылью имеют обратную сторону: высокий риск. К тому же, ими надо научиться пользоваться, на что требуется время.

В процессе начального инвестирования приготовьте сумму, которой можно будет и вложиться во что-нибудь рискованное. Рекомендуется использовать с такой целью не более 5-10 процентов инвестиционного портфеля.

Основные способы инвестирования

Для начинающего инвестора, который не желает чересчур рисковать, есть несколько путей для относительно надёжных вложений. Это, помимо банковского депозита: облигации, акции крупных предприятий, паевые инвестиционные фонды. Кроме того, ряд инвесторов заинтересуются валютами или драгоценными металлами. Также есть возможность поиграть на рынке криптовалют, где есть перспективы высокого дохода, но и опасностей немало.

Начнём со способов, которые характеризуются довольно высокой надёжностью. Очень прост для начинающего такой способ, как инвестирование в паевой инвестиционный фонд. У многих из них очень невысокая стоимость пая, это привлекательно.

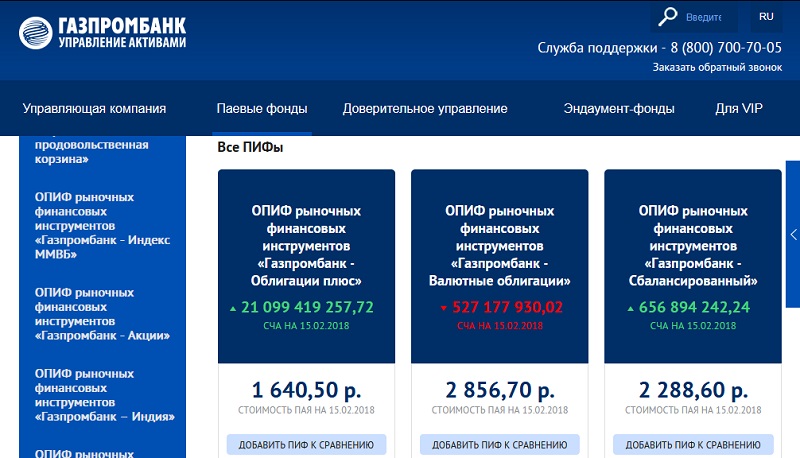

ПИФы есть во многих крупных банках. Они очень разные по доходности и рынкам, на которых работают, а также по уровню риска. На иллюстрации видно, что один из ПИФов «Газпромбанка» (их больше, чем показано) сработал «в минус». (Аббревиатура СЧА означает «стоимость чистых активов»).

Интересно посмотреть, сколько можно заработать, скажем, на инвестициях в ПИФы «Сбербанка». Картина следующая.

На иллюстрации лишь часть работающих ПИФов. Видно, что все они «в плюсе», кроме одного. Причём фонд «Глобальный интернет» лидирует с очень высокими показателями.

Видно, что ПИФ вкладывается в области, которые быстро растут и продолжат рост в ближайшие годы. При этом банк предупреждает: вложения в этот фонд связаны с высоким риском. Несмотря на это, можно рекомендовать начинающим инвесторам попробовать такие привлекательные финансовые инструменты, как паевые фонды.

А если хочется купить акции напрямую? Это тоже довольно доступный инструмент. Ценные бумаги покупаются через брокера. В качестве примера рассмотрим предложения Сбербанка, который осуществляет брокерское обслуживание населения (физических лиц). Подобные же структуры есть и во многих других банках, поинтересоваться ими можно, просто зайдя на официальный сайт.

В Сбербанке есть инвестиционные портфели как для опытных, так и для начинающих инвесторов с различным уровнем риска.

Чтобы начать покупку ценных бумаг, необходимо открыть специальный брокерский счёт, что и помогут сделать в выбранном вами банке. Часто многие операции можно выполнять через интернет.

Выбирая брокера, остерегайтесь мошенников. Проверяйте наличие лицензии Центробанка, официального сайта, реального офиса и телефона.

Профессиональные брокеры предоставляют возможность вложиться не только в рынок акций, но и в любые рынки, находящиеся в правовом поле. Начинающему инвестору доступны и валюты, и драгоценные металлы, и многие другие финансовые инструменты.

Инвестировать можно, не обладая огромными средствами, открыв индивидуальный инвестиционный счёт. Так, с помощью онлайн-калькулятора «Финам» инвестор определит свой возможный доход в зависимости от суммы и срока вложений.

Видно, что даже при очень скромных инвестициях в итоге «набегает» довольно существенный доход. При этом никуда не исчезает и вложенная сумма.

Сколько можно заработать на рынке акций? Всё довольно непредсказуемо. Посмотрим на статистику.

Цифры наводят на размышления. В целом видно, что есть лидеры, акции которых растут, причём стабильно, на больших интервалах времени. Например, это тот же «Сбербанк», а также «Яндекс». Перспективы заработка зависят от рыночной стихии. Но в общем можно сказать, что акции активно развивающихся крупных компаний будут доходны по итогам длинных временных периодов.

Перейдём теперь к перспективам инвестирования в валюту. Казалось бы, чего же проще: пошёл в банк, купил в обменнике доллары и евро и жди прибыли. Посмотрим на статистику.

Пики колебаний 2015-2016 гг. пройдены, и есть тенденция к стабильности. В таких условиях реально получить существенную прибыль, только если инвестировать очень большие суммы и вовремя продавать подорожавшие доллары и евро. Это лучше делать при помощи профессионалов, то есть прибегать к услугам брокеров, о чём мы рассказывали выше.

Ещё один несложный способ инвестирования – это криптовалюты. Хотя будьте готовы к риску. Сильнейшие колебания наблюдаются у биткоина, цена которого то взлетает, то рушится в пределах 50 и более процентов.

Наконец, скажем об инвестициях в драгметаллы. Цены здесь также сейчас не радуют положительной динамикой. Начинающему инвестору придётся долго ждать существенной прибыли. К тому же и вложения потребуются довольно серьёзные.

Некоторые начинающие интересуются торговлей на Форекс и другими инструментами сверхвысокого риска. Продиктовано это желанием максимально быстро «раскрутить» деньги и в одночасье стать богатым.

Биржевая торговля. Можно ли быстро стать миллионером?

Многие слышали о том, что на бирже быстро можно заработать сотни и тысячи процентов, разбогатеть за очень короткое время. Такие случаи бывают, но успех сопутствует лишь опытным игрокам, которые многое знают, умеют, располагают современными торговыми инструментами. Более того, у таких трейдеров на бирже «крутятся» очень значительные суммы. Из ничего нельзя сделать что-то. Нужно быть готовым к тому, что на начальном этапе инвестиции будут приносить довольно скромные плоды. И лишь с течением времени нарастающие суммы уже будут радовать глаз и на них уже можно будет что-то серьёзное купить.

Системная и грамотная торговля на бирже с применением автоматики способна принести 10-30 процентов в месяц. Это очень хороший доход, если на депозите действительно серьёзная сумма. При таком проценте прибыли вполне реально жить обеспеченной жизнью. Нужно «всего лишь» вложить значительную сумму. Скажем, с депозита в 500 000 рублей будет «капать» вполне себе достойный доход.

Но пути получать процент больше существуют, и они довольно просты. Нужно приобретать опыт, знания, технологии, наращивать депозит. Если нацеливаться на сверхприбыль, нужно быть готовым и к сверх-убыткам: таковы реальные законы финансового рынка.

Для начинающего игра на Форекс – очень уж рискованное дело. Вероятность потери депозита огромна, и если деньги были накоплены долгим трудом, есть опасность быстро остаться у разбитого корыта, потеряв плоды долгой работы. Это может серьёзно демотивировать, и человек уже больше не захочет верить в возможность финансового успеха. К тому же трейдер – это особый характер, здесь нужны расчёт и крепкие нервы. Если у вас это присутствует, попробуйте Форекс в демо-режимах, потом с небольшими депозитами. Это реально работающий, но сложный инструмент. На нашем сайте вы найдёте массу полезных материалов, которые помогут вам научиться современному успешному трейдингу.

ПАММ-счета

Частный случай погони за быстрой сверхприбылью – это ПАММ-счета. Percent Allocation Management Module, PAMM - модуль управления процентным распределением – это всего лишь механизм упрощения передачи денег в управление. Сам по себе он не гарантирует высокой прибыли. Всё, как и везде, зависит от управляющего. Не рекомендуем поддаваться эмоциям и вбухивать все деньги в один быстро растущий счёт. Возможно, управляющий играет по стратегии, которая сменится быстрым падением. Или ему просто пока везёт, но везение не вечно. Если хотите рискнуть, вложившись в ПАММ, выбирайте стабильные, не вкладывайтесь целиком в один-единственный счёт.

Бинарные опционы

Такой инструмент – это скорее азартная игра, а не серьёзный способ увеличить капитал. Многие организаторы не имеют лицензии на финансовую деятельность, а имеют… на игровую. Причём фирмы регистрируются на далёких оффшорных островах. Возможны проблемы с выводом заработанных средств.

Но попробовать рискнуть небольшими средствами – это личный выбор каждого, вдруг повезёт. Но как основной инструмент раскрутки капитала категорически не рекомендуется.

Ключ к успеху: диверсификация

Золотой стандарт: не складывать все яйца в одну корзину. Сделайте основные инвестиции, 50-60 процентов, в систему с высокой надёжностью, а процентов 10 – во что-нибудь рискованное. Остальное – в инструменты со средними рисками. Управляйте инвестициями, и успех не заставит себя ждать.