Почему при усн не закрывается счет 20. Распределение затрат на примере ООО «Диана

Начиная с 2013 года, все организации (включая организации, применяющие УСН и ЕНВД) обязаны вести бухучет , составить и предоставить в налоговые органы и в РОССТАТ обязательный экземпляр бухгалтерской отчетности за 2018-й год: бухгалтерский баланс и отчет о финансовых результатах.

Сдавать баланс малого предприятия необходимо в два адреса, места. Обязанность сдать обязательный экземпляр бухгалтерской (финансовой) отчетности в орган государственной статистики (Росстат ) по месту государственной регистрации возникает согласно закона о бухгалтерском учете 402-ФЗ.

А вот второй экземпляр бухгалтерской отчетности - бухгалтерского баланса и отчета о финансовых результатах необходимо сдавать в налоговую инспекцию - ФНС РФ. Эта обязанность возникает согласно . Где сказано в п/п 5 п.1 , что налогоплательщик обязан представлять в налоговый орган по месту нахождения организации годовую бухгалтерскую (финансовую) отчетность не позднее трех месяцев после окончания отчетного года.

Примечание : За исключением случаев, когда организация в соответствии с Федеральным законом от 6 декабря 2011 года № "О бухгалтерском учете" не обязана вести бухгалтерский учет. К ним, в частности, относятся ИП - предприниматели.

Перед составлением бухгалтерской отчетности за год бухгалтеру необходимо подвести итоги деятельности организации и закрыть счета бухгалтерского учета, по данным которых определяется финансовый результат деятельности организации.

В работе также необходимо руководствоваться , положениями НК РФ и данными налоговых регистров организации.

к меню

Как в бухучете закрывать отчетные периоды и определять финансовые результаты в течение года

Понятно, что это для новичков дело непривычное и сложное, поэтому мы кратко и в доступной форме опишем этот процесс.

Чтобы определить финансовый результат деятельности организации, нужно закрыть отчетный период. В бухучете отчетным периодом признается месяц (п. 48 ПБУ 4/99).

Все счета, связанные с отображением затрат на производство, выручкой (доходами), и формированием финансового результата для составления бухгалтерского баланса малого предприятия, условно могут быть разделены на три группы:

1 . Счета, которые в соответствии с Приказом Минфина РФ от 31 октября 2000 г. N 94н "Об утверждении Плана счетов бухгалтерского учета финансово-хозяйственной деятельности организаций и инструкции по его применению", не имеют остатка на конец месяца – 25 «Общепроизводственные расходы» 26 «Общехозяйственные расходы».

2 . Счета, которые, в большинстве случаев имеют остаток – незавершенное производство, но могут быть и полностью закрыты (20 «Основное производство», 23 «Вспомогательное производство», 29 «Обслуживающие производства и хозяйства»)

3. Счета, которые в целом остатка на конец месяца не имеют, но имеют остаток по каждому субсчету – 90 «Продажи», 91 «Прочие доходы и расходы».

к меню

Списание затрат по счетам расходов

Списание затрат по счету 26 «Общехозяйственные расходы»

Порядок закрытия счета 26 зависит от выбранной учетной политики, а точнее – метода формирования себестоимости продукции.

Себестоимость может формироваться: 1) по полной производственной себестоимости; или 2) по сокращенной производственной себестоимости.

Примечание : Для малых предприятий удобнее второй вариант.

При выборе учетной политики «по полной производственной себестоимости

» затраты ежемесячно могут быть списаны проводками:

Дебет 20 «Основное производство» Кредит 26

Дебет 23 «Вспомогательные производства» Кредит 26

Дебет 29 «Обслуживающие производства и хозяйства» Кредит 26

При выборе учетной политики «по сокращенной производственной себестоимости » общехозяйственные расходы можно в полном объеме отнести на себестоимость:

Д 90.2 «Себестоимость продаж» Кредит 26.

Списание затрат по счету 25 «Общепроизводственные расходы»

Счет 25 закрывается ежемесячно путем списания суммы затрат со счета следующими проводками:

Дебет 20 «Основное производство» Кредит 25

Дебет 23 «Вспомогательные производства» Кредит 25

Дебет 29 «Обслуживающие производства и хозяйства» Кредит 25

в зависимости от того, с какой деятельностью связаны эти затраты.

Списание затрат со счета 44 «Расходы на продажу»

Списание затрат со счета 44 «Расходы на продажу» происходит ежемесячно полностью или частично проводкой:

Дебет 90.2 «Себестоимость продаж» Кредит 44 – списаны расходы на продажу.

Закрытие счета 20 «Основное производство», 23 «Вспомогательное производство» , 29 «Обслуживающие производства и хозяйства»

По итогам месяца счета 20,23,29 могут быть закрыты проводками:

Дебет 90.2 «Себестоимость продаж» Кредит 20

Дебет 90.2 «Себестоимость продаж» Кредит 23

Дебет 90.2 «Себестоимость продаж» Кредит 29

Полностью закрывать эти счета (не оставляя на остатке счетов незавершенное производство) могут организации сферы услуг.

к меню

Закрытие счетов 90 «Продажи» и 91 «Прочие доходы и расходы»

По окончании каждого месяца организации определяют финансовый результат от осуществляемой деятельности (прибыль или убыток).

Финансовый результат деятельности организации определяется так:

Сумма выручки организации (Оборот по Кредиту счета 90.1) минус Себестоимость продаж (суммы оборотов по счетам 90.2, 90.3,90.4,90.5).

Если разница между Выручкой (за минусом НДС и др. аналогичных платежей) и Себестоимостью положительная, то организация получила прибыль в отчетном месяце.

Сумма прибыли отражается проводкой:

Дебет 90.9 Кредит 99 – отражена прибыль по итогам месяца.

Если разница – отрицательная, то организация получила убыток.

Сумма убытка отражается проводкой:

Дебет 99 Кредит 90.9 – отражен убыток по итогам месяца.

Таким образом, субсчета счета 90 «Продажи» имеют остаток на конец каждого отчетного месяца, но сам счет 90 сальдо на конец месяца иметь не должен.

По итогам года все субсчета счета 90, которые имеют остаток, должны быть закрыты.

Закрытие субсчетов осуществляется следующими проводками:

Д 90.1 К 90.9 – закрытие счета 90.1 «Выручка» по итогам года.

Д 90.9 К 90.2 – закрытие счета 90.2 «Себестоимость продаж» по итогам года.

Д 90.9 К 90.3 – закрытие счета 90.3 «Налог на добавленную стоимость» по итогам года.

Д 90.9 К 90.4 – закрытие счета 90.4 «Акцизы» по итогам года.

Д 90.9 К 90.5 – закрытие счета 90.5 «Экспортные пошлины» по итогам года.

Закрытие счета 91 «Прочие доходы и расходы»

По окончании каждого месяца организации определяют финансовый результат по счету 91 «Прочие доходы и расходы».

Сальдо прочих доходов и расходов – это разница между оборотом по Кредиту счета 91.1 «Прочие доходы» и оборотом по Дебету счета 91.2 «Прочие расходы». Если остаток по счету кредитовый – организация получила прибыль, дебетовый – убыток.

Финансовый результат по прочим доходам и расходам отражают следующими проводками:

Дебет 91.9 Кредит 99 - отражена прибыль от прочих видов деятельности;

Дебет 99 Кредит 91.9 - отражен убыток от прочих видов деятельности;

По итогам года все субсчета счета 91 закрываются проводками:

Дебет 91.1 Кредит 91.9 - закрыт субсчет 91.1 по окончании года.

Дебет 91.9 Кредит 91.2 - закрыт субсчет 91.2 по окончании года.

к меню

Закрытие счета 99 «Прибыли и убытки» по итогам года

Если по итогам года организация получила прибыль

, то формируется проводка:

Дебет 99 Кредит 84 - отражена чистая прибыль отчетного года.

если убыток

, то проводка:

Дебет 84 Кредит 99 - отражен непокрытый убыток отчетного года.

к меню

Простая форма ведения бухгалтерского учета микропредприятий

Статья поможет составить баланс, рассмотрены подробно остатки и обороты, по каким счетам составляют Бухгалтерский баланс и Отчет о финансовых результатах для субъектов малого предпринимательства (Форма КНД 0710098). Скачать бланки баланса и отчета о финансовых результатах. Упрощенная бухгалтерская отчетность для малых предприятий. Скачать программу Налогоплательщик версии 4.45.2

Отчетность через интернет. Контур.Экстерн

ФНС, ПФР, ФСС, Росстат, РАР, РПН. Сервис не требует установки и обновления - формы отчетности всегда актуальны, а встроенная проверка обеспечит сдачу отчета с первого раза. Отправляйте отчеты в ФНС прямо из 1С!

Ежемесячно при проведении регламентных операцийв «1С:Бухгалтерия КОРП» или в «1С:Управление холдингом» у нас могут возникать проблемы при закрытии счетов 20 и 25 . Давайте с ними разберемся на примере демонстрации контрольных примеров в конфигурации «1С:Управление холдингом».

Каждый раз, когда мы проводим операцию «Закрытие счетов 20, 23, 25, 26» , идет расчет себестоимости и закрываются затратные счета.

Система анализирует все хозяйственные операции по этим счетам, и в случае выявления ошибок - выдает сообщения о невозможности произвести расчет себестоимости в полном объеме . Мы должны внести изменения в учете и повторить операции при закрытии месяца.

Анализ информации об ошибках по счету учета основного производства в «1С:Управление холдингом», так как в этой конфигурации есть своя специфика по учету:

1. Ошибка №1. При отражении заработной платы по дебету счета 20.01 не указана номенклатурная группа производственных затрат

Для устранения этой ошибки нам недостаточно будет в документе «Отражение зарплаты в бухучете» указать номенклатурную группу , как это подсказывает система для исправления. Нам надо сначала в справочнике «Способ учета зарплаты» заполнить аналитику «Номенклатурная группа».

А затем перепровести документ «Отражение зарплаты в бухучете».

2. Ошибка №2. Не закрыт 20 счет: по одной из номенклатурных групп остаются остатки, которые должны быть закрыты.

При обнаружении дебетового сальдо по счету 20 «Основное производство» система не посчитает это за ошибку. Чтобы добиться результата по закрытию двадцатого счета в полном объеме без остатка, нам необходимо в учетной политике внести изменения. Надо указать, что затраты списываются без учета выручки.

Строим отчет «Анализ субконто» с видом субконто «Номенклатурные группы». Он показывает наличие оборотов по счету 90-й номенклатурной группы «Транспортные средства» и по счету 20-й номенклатурной группы «Услуги аренды». То есть накопление затрат и выручка от реализации проходят по разным номенклатурным группам

Учитывая изменения, внесенные в учетную политику организации, проводим заново регламентную операцию по закрытию месяца и получаем закрытие счета 20 по всем номенклатурным группам. Сальдо на конец периода по счету 20 по всем номенклатурным группам отсутствует.

3. Ошибка №3. Не настроено распределение косвенных расходов

Не заполнена или некорректно заполнена аналитика затрат «Подразделение»:

При проведении регламентной операции была выявлена ошибка в системе, и предложено внести изменения в метод распределения общепроизводственных и общехозяйственных расходов по подразделению. Это стандартная процедура, но нас она не спасет.

Как настроить распределение косвенных расходов:

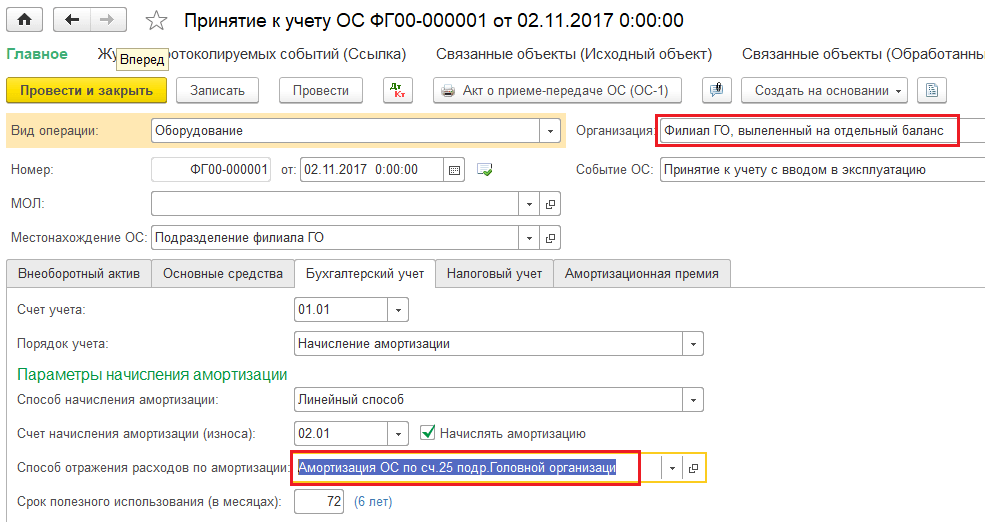

Вроде бы стандартная ошибка. И все прекрасно знают, что в оборотах по дебету счета 20 обязательно надо заполнять такие реквизиты как: Подразделение, Номенклатурная группа и Статья затрат. Но обращаю внимание, что для демонстрации этого примера используется конфигурация «1С:Управление холдингом 8» , где обособленные подразделения ведутся как выделенные на отдельный баланс, так и не выделенные на отдельный баланс. У каждого обособленного подразделения свое подразделение. Теперь смотрим по какой причине возникла ошибка при закрытии счета 20 «Основное производство»: закрытие месяца проходит по филиалу головной организации, выделенного на отдельный баланс, а ошибка прошла по подразделению головной организации. Головная организация и Филиал головной организации в «1С:Управление холдингом» или «1С:Бухгалтерия КОРП» учитываются в системах как две организации.

У филиала, выделенного на отдельный баланс есть только одно подразделение, которое называется «Подразделение филиала ГО»

При формировании ОСВ по филиалу определяем, что при начислении амортизации отражается подразделение, которое не соответствует данной организационной единице

Надо создавать новый способ отражения расходов по амортизации в документе «Принятие к учету» для организации «Филиал ГО, выделенный на отдельный баланс» с аналитикой, соответствующей данной организации.

Указываем корректный способ отражения расходов по амортизации для филиала с аналитикой подразделения , который соответствует этой организационной единице со своим подразделением. И повторно проводим регламент по закрытию месяца.

Регламентные операции выполнены без замечаний.

Суммы накопленных производственных расходов в полном объеме учитываются в себестоимости реализуемых услуг ежемесячно.

Елена Черненко,

Консультант-методолог ООО «Кодерлайн»

Определение финансового результата деятельности компании проводится не только перед реформацией бухгалтерского баланса, но и по завершению отчетного периода - календарного месяца. В статье расскажем, какие счета закрываются по окончании отчетного месяца и календарного года.

В первую очередь определимся с понятием. Так, в бухгалтерском учете закрытием бухсчета (БСЧ) признается бухгалтерская операция по отнесению конечного сальдо бухсчета на специальные БСЧ, которые определяют финансовые результаты деятельности компании.

Какие счета закрываются в конце года

Прежде чем приступить к подготовке годовой бухгалтерской отчетности, то есть перед реформацией баланса, бухгалтер обязан сформировать заключительные проводки по отчетному периоду. В бухучете отчетный период — это календарный месяц (пункт 48 ПБУ 4/99). Следовательно, перед тем как закрыть финансовый год, бухгалтеру потребуется оформить заключительные обороты по месяцу.

Какие счета закрываются в конце месяца или года? Такие БСЧ можно предварительно разделить на три группы:

- БСЧ, которые не могут иметь остатков на конец отчетного (финансового) периода. К таковым относят сч. 25 «Общепроизводственные расходы» и 26 «Общехозяйственные затраты».

- БСЧ, которые могут иметь остаток, но которые можно полностью закрыть. К таковым относят сч. 20 «Основное производство», 23 «Вспомогательные производства», 29 «Обслуживающие хозяйства и производства».

- БСЧ, которые в общем остатке иметь не могут, но имеют сальдо по открытым субсчетам. Это 90 «Продажи» и 91 «Прочие доходы и расходы».

Далее рассмотрим, как проводится закрытие счетов в конце года, проводки подойдут и для формирования заключительных записей в конце месяца. Определим порядок формирования заключительных бухгалтерских записей отдельно для каждого счета, которые напрямую влияют на финансовые результаты деятельности компании.

Списываем общепроизводственные затраты

БСЧ закрывается ежемесячно, при этом все накопленные общепроизводственные затраты должны быть списаны на счета соответствующих производств. Иными словами, затраты списываются на счета тех производств, обслуживание которых проводилось.

Типовые бухгалтерские записи:

Списание общехозяйственных расходов

Порядок заключения сч. 26 зависит от способа формирования себестоимости готовой продукции (реализованных услуг, работ), который должен быть закреплен в учетной политике экономического субъекта. Так, предусмотрено два ключевых способа:

- по полной производственной себестоимости, ежемесячно формируются следующие типовые проводки:

- по сокращенной производственной себестоимости, все общехозяйственные затраты относятся сразу на БСЧ себестоимости продаж. При этом формируется ежемесячная бухгалтерская проводка:

Закрытие производственных бухсчетов

Оговоримся сразу, что остаток по БСЧ 20, 23, 29 является незавершенкой и не требует обязательного списания в конце отчетного или финансового периодов.

Как определить? Если производственный цикл не совпадает с отчетными периодами, то на БСЧ формируется дебетовый остаток — стоимость незавершенки. А если технологический процесс производства укладывается в календарный месяц (год), то остатков, по данным БСЧ, быть не должно. Типовые записи по списанию производственных затрат:

Отметим, что компании, деятельность которых связана с оказанием услуг, могут дополнительно закрепить в учетной политике, какие счета закрываются при закрытии месяца. Иными словами, закрепить, что БСЧ 20, 23, 29 будут закрываться ежемесячно, без остатков по незавершенному производству.

Закрываем бухсчет 90 «Продажи»

По завершению отчетного месяца компания обязана определить финансовый результат своей деятельности. Данная операция представляет собой сравнение субсчетов сч. 90. То есть бухгалтер сравнивает показатели субсчета 90-1 «Выручка» и значение себестоимости продаж, которое определяется как сумма субсчетов 90-2 «Себестоимость», 90-3 «НДС», 90-4 «Акцизы», 90-5 «Торговые и экспортные пошлины».

Если фирма получила прибыль (выручка превысила совокупные затраты), то бухгалтер формирует проводку:

Дт 90-9 Кт 99 — отражена прибыль от реализации.

Если компания сработала себе в убыток (выручка ниже совокупных затрат), то регистрируется проводка:

Дт 99 Кт 90-9 — отражен месячный убыток по деятельности компании.

Следовательно, субсчета сч. 90 могут иметь сальдо на конец отчетного месяца, но итоговое значение синтетического БСЧ должно быть равно нулю.

Какие счета закрываются при закрытии года? По данному счету по итогам года формируют следующие бухгалтерские проводки:

Закрываем счет 91 «Прочие доходы и расходы»

Компания должна ежемесячно определять финансовый результат по доходам и расходам от прочих видов деятельности. Данный финрезультат определяется как разница между субсчетами сч. 91. То есть 91-1 «Прочие доходы» сравниваем с 91-2 «Прочие расходы».

Результат деятельности отражаем следующими бухгалтерскими проводками:

По итогам финансового года бухгалтер составляет следующие записи:

В свою очередь, сч. 99 «Прибыли и убытки» остается незакрытым. Данный БСЧ закрывают 31 декабря. Бухгалтер формирует проводки:

- Дт 99 Кт 84—- отражена чистая прибыль отчетного года;

- Дт 84 Кт 99 — отражен непокрытый убыток компании.

Как закрыть нулевой счет при вводе остатков

Если компания переходит на автоматизированный учет, то остатки придется регистрировать с использованием нулевого БСЧ «000».

Работа с данным БСЧ имеет ряд отличительных особенностей:

- При вводе остатков по активному бухсчету сальдо регистрируется по дебету, когда нулевой БСЧ корреспондирует в кредите. Для пассивных бухсчетов действует прямо противоположное правило.

- Остатки по рабочему плану БСЧ следует регистрировать на последний день финансового года, предшествующему году начала автоматизированного учета. Например, если автоматизированный учет применяется с 2019 года, зарегистрируйте остатки в бухгалтерской программе на 31.12.2018.

- Вносите сальдо по БСЧ в разрезе открытых субсчетов. Не забудьте про аналитический учет и детализацию информации по отдельным показателям БУ. Например, при вводе остатков по основным средствам вносите информацию отдельно по каждому объекту ОС.

Зарегистрировав все бухгалтерские данные, необходимо сформировать оборотно-сальдовую ведомость по нулевому БСЧ на день ввода остатков и сравнить с текущими остатками всех БСЧ (с 01 по 99). Затем бухгалтер определяет финансовый результат деятельности и закрывает счет соответствующими проводками.

В этом материале мы продолжим рассматривать регламентную операцию под названием «Закрытие счетов 20, 23, 25, 26». В первой части данной публикации мы подробно разобрали пример с предприятием, в котором расходы отражались только на счете «20.01». Поэтому мы рассмотрели только то, как работает и настраивается в бухпрограмме «1С Бухгалтерия 8» относительно закрытия и использования такого счета как «20».

Если говорить конкретнее, то в данном материале мы сосредоточим ваше внимание на прямых (отражаются на счетах «20» и «23») и косвенных расходах (отражаются на счетах «25» и «26»). Уделим немного времени теории учета. Кроме этого, расскажем вам, где в бухпрограмме «1С» редакции «3.0» осуществить настройку учета этих прямых и косвенных расходов, и, конечно, немного времени уделим особенностям закрытия последних.

И, как положено, всю теорию рассмотрим на примере предприятия, которое работает в производственной сфере.

Немножко по теории

Вообще все расходы в производстве делятся на 2 большие части: прямые и косвенные. Другими словами, это классификация всех расходов по способу их включения в себестоимость производимых товаров. Поэтому названная классификация наиболее актуальной будет для бухучета производственных предприятий. Сейчас о каждой из этих 2 групп мы вам расскажем более подробно.

Прямыми затратами принято называть расходы, которые относят к производству определенного вида товаров. Получается, что в «1С Бухгалтерия 8» счета прямых расходов «20» и «23» должны иметь под названием «Номенклатурная группа». Вышеназванные расходы могут быть списаны в себестоимость производства определенных «номенклатурных групп». К ним вы можете отнести расходы на комплектующие, сырье и материалы, страховые взносы рабочих и заработную плату работников, которые задействованы в производстве определенных товаров.

Косвенными расходами называются расходы, которые можно отнести к производству сразу нескольких видов определенных товаров. В плане счетов бухпрограммы «1С» счета косвенных расходов «25» и «26» не имеют субконто под названием «Номенклатурная группа». Получается, что они просто не могут закрываться в себестоимость конкретного вида товаров - «Номенклатурной группы». К подобным расходам, например, входят средства, предназначенные для выплаты зарплаты и уплата страховых взносов управленческого персонала.

Как уже было отмечено, косвенные расходы находятся на счетах «25» с именем «Общепроизводственные расходы» и «26» под названием «Общехозяйственные расходы». Как мы писали ранее, эти расходы сразу в себестоимость не могут быть списаны. В бухучете есть два варианта закрытия подобных счетов. Первый из предложенных вариантов заключается в списании сумм в основное производство на такой счет как «20».

Поскольку вышеназванный счет имеет 3 субконтно («Статья затрат» «Подразделение» и «Номенклатурная группа»), а счета косвенных расходов только 2 («Подразделение» и «Статья затрат»), то в случае списания денежная сумма по определенным правилам будет распределяться между так называемыми «номенклатурными группами». Обо всех этих нюансах мы вам расскажем чуть позже. Второй вид списания заключается в списании сумм косвенных расходов на счет «90» под названием «Продажи» (директ-костинг). О том, как в «1С Бухгалтерия 8» редакции «3.0» выбрать конкретный вариант списания косвенных расходов читайте далее в материале.

Итак, сделаем выводы. Во время закрытия месяца для начала нужно списать косвенные расходы, имеется в виду, «25» и «26» счета, а затем прямые расходы необходимо будет списать в себестоимость конкретной «Номенклатурной группы».

«1С Бухгалтерия 8»: учет прямых затрат

Для начала давайте разберем пример, который будем рассматривать в данной публикации. Допустим, существует производственное предприятие, где собирается два вида товаров, имеется в виду, две «Номенклатурные группы». Первая из них называется «Столы», вторая - «Стулья / Кресла». Производством каждого из двух видов товаров занимается по два работника. Расходы на оплату зарплаты этих работников мы будем учитывать на счете «20.01» под названием «Основное производство», за необходимой номенклатурной группой. Для воплощения запланированного начала в бухпрограмме «1С» нужно создать 2 отдельных способа учета зарплаты (раздел основного меню с именем «Зарплата и Кадры», а потом «Способы учета зарплаты»).

Теперь данные способы учета необходимо назначить каждому из работников предприятия. Задуманное можно осуществить в данных о работнике на закладке с именем «Выплаты и учет расходов». Однако есть проблема: этих настроек бухпрограмма почему-то не видит. Пожалуй, это какая-то ошибка «1С», которая, надеемся, в ближайшее время будет ликвидирована.

Поэтому мы и создали отдельные виды расчетов, которые предназначены для сотрудников, занимающихся производством стульев и столов. А затем в поле под названием «Способ отображения» в настройках данных видов расчета укажите необходимый способ. Вот так мы и нашли выход из этой проблемы.

Поэтому в случае начисления зарплаты (необходимый документ называется «Начисление зарплаты») все расходы на страховые взносы и оплату труда работников будут отнесены на счет «20.01» по необходимым номенклатурным группам.

А сейчас мы вам предлагаем поговорить о материальных затратах списанного в производство сырья. Это списание вы можете отобразить с помощью документа под названием «Отчет производства за смену», что находится на закладке с именем «Материалы». Кроме этого, вам отдельно надо указать, какие именно материалы израсходованы по номенклатурной группе с именем «Столы», а также по номенклатурной группе с именем «Стулья / Кресла».

«1С Бухгалтерия 8»: учет косвенных затрат

А сейчас мы подробно рассмотрим так называемые косвенные расходы. В нашем случае косвенными расходами будут расходы на заработную плату по уплате страховых взносов менеджера и бухгалтера. Согласитесь, что работу данных работников однозначно отнести к производству определенных товаров нельзя, поэтому эти расходы давайте отразим на счете «26» под названием «Общехозяйственные расходы». Данный счет не имеет субконто «Номенклатурные группы».

Также отметим, что других настроек с целью отражения заработной платы на счете «26» не надо осуществлять. Причина этого заключается в том, что по умолчанию программа настроена на учет расходов по оплате труда именно на счете «26». Даже установленный таким образом учет «Отражение начислений по умолчанию». Вышесказанное можно увидеть в «Настройках учета зарплаты», что находится в разделе основного меню под названием «Зарплата и Кадры».

Получается, что все расходы на уплату страховых взносов и зарплату по двум работникам предприятия будут отражены на счете «26».

«1С Бухгалтерия 8»: прямые и косвенные расходы в учетной политике

А сейчас сосредоточим ваше внимание на том, какие именно в «Учетной политике» существуют настройки, которые непосредственно имеют отношение к косвенным и прямым расходам в бухпрограмме. Конечно, для начала было бы более логично осуществить настройку Учетной политики, а уже после этого отражать расходы. Но в данной публикации для начала мы решили вам показать как проводить учет прямых и косвенных расходов. Это нужно для того, чтобы вы могли больше ориентироваться в данных понятиях до момента рассмотрения настроек под названием «Учетная политика».

Давайте начнем работу с закладки с именем «Расходы». Если мы уже говорим о производстве продукции, то в вышеназванной закладке нужно установить галочку «Выпуск продукции». Обратите внимание на окошко, которое открывается в случае нажатия на клавишу под названием «Косвенные расходы». В данном окне выберите способ закрытия косвенных расходов, в нашем случае это будут расходы на счете «26». Сразу отметим, что данная настройка в бухучете касается закрытия счетов косвенных расходов. В случае косвенных расходов в налоговом учете существует другая настройка, о которой мы вам расскажем несколько позже. Итак, мы имеем 2 варианта:

В себестоимость продаж (директ-костинг) - косвенные расходы по счету «26» списываться в счета «90.08.12 с именем «Управленческие расходы по деятельности с основной системой налогообложения»;

В себестоимость продукции, услуг, работ, - счет «26» закрывается на счет прямых расходов «20.01». А после этого счет «20» закроется на счет «40» и именем «Выпуск продукции (работ, услуг)»;

Первый из предложенных вариантов слишком «прозрачный», поэтому давайте выберем второй - более сложный.

При выборе варианта с именем под названием «В себестоимость продукции, работ, услуг» вам необходимо установить правило, согласно которому суммы со счетов косвенных затрат (в нашем примере счет «26»), на счету «20.01» будут распределяться между номенклатурными группами. Для выполнения данной операции вам нужно щелкнуть по ссылке под названием «Методы распределения косвенных расходов». Варианты существуют достаточно разнообразные. Для понимания варианта распределения давайте установим наиболее простой вариант. А «Оплата труда» будет использоваться в качестве базы распределения. Что именно имеется в виду, объясним чуть позже - на конкретных цифрах предложенного нами примера.

«1С Бухгалтерия 8»: настройки учета косвенных и прямых расходов в НУ

Еще раз подчеркнем, что все вышеназванные настройки относятся к бухучету. А вот с целью настройки косвенных и прямых расходов в налоговом учете вам нужно перейти на закладку учетной политики под названием «Налог на прибыль». Именно здесь содержится ссылка с именем «Методы определения прямых расходов производства в НУ». В данном регистре указывается список прямых расходов в налоговом учете. Прямые расходы в НУ обычно списываются в стоимость уже готовой продукции.

Соответственно, расходы, которых нет в этом списке, являются косвенными. В НУ они списываются на счет «90.08.1» с именем «Управленческие расходы по деятельности с основной системой налогообложения».

Также следует отметить, что в налоговом учете отнесение определенных затрат в состав косвенных или прямых зависит только от регистра с именем «Методы определения прямых расходов производства в НУ». Обратите внимание, что сначала регистр заполнен. При необходимости, внесите изменения с учетом вашей специфики. В рамках предложенного примера оставим исходный вариант заполнения регистра.

Бухучет в регламентной операции закрытия месяца «Закрытие счетов 20, 23, 25, 26»

А теперь подходим к ключевому вопросу данного материала, ради которого мы все это и писали - «Закрытие счетов 20, 23, 25, 26». Закрытие осуществляется в рамках последовательной реализации регламентных операций в конце месяца. А теперь давайте выполним закрытия и проанализируем все проводки.

Сначала давайте поговорим о счете «26». В бухучете мы уже установили, что косвенные расходы, то есть «26» счет, закрываются на счет «20.01». При этом «Оплата труда» будет базой распределения между номенклатурным группам «20» счета. А теперь давайте пересмотрим, как закрылся счет «26» в статье расходов под названием «Оплата труда».

Обратите внимание, что общие субконто в счетах «26» и «20.01» для наглядности мы объединили красными линиями. В счете «26» нет субконтно с именем «Номенклатурная группа», поэтому вся сумма по статье расходов под названием «Оплата труда» в подразделе «Основное подразделение» распределилась на счет «20.01» между 2 номенклатурным группами «Столы» и «Стулья / кресла». И в результате имеем такую пропорцию распределения:

«Столы» / «Стулья кресла» = 21 759,04 / 21 240,96 = 1,02439 ...

Эта пропорция определяется на основании нашей настройки, в которой мы установили, что базой распределения есть «Оплата труда». Давайте сформируем ЕСВ по счету «20.01», по статье расходов «Оплата труда» и посмотрим какая сумма была по номенклатурной группе «Столы» и по группе «Стулья кресла»:

Из отчета можно сказать, что «Оплата труда» по номенклатуре «Столы» составляет 42000 рублей, а по номенклатуре с именем «Стулья кресла» составляет 41 000. В результате этого соотношения и вышел такой коэффициент, как 1,02439 ... = 42000 / 41 000. Бухпрограма, в результате использования этого коэффициента, и распределяет расходы по счету «26» по номенклатурным группам счета «20.01».

Теперь коротко скажем о счете «20.01». В предлагаемом нами примере он закрывается на счет «40» под названием «Выпуск продукции (работ, услуг)» по необходимым номенклатурным группам.

Налоговый учет в регламентной операции закрытия месяца «Закрытие счетов 20, 23, 25, 26»

А теперь давайте обратим внимание на то, каким образом в налоговом учете состоялось закрытие счетов. Сейчас подробно рассмотрим, как состоялось закрытие счета «26». Расходы по статье под названием «Оплата труда» счета «26» полностью закрылись на счет такой же статьи расходов - «20.01». А вот такие статьи расходов как «Взносы в от НС и ПЗ» и «Страховые взносы» «26» счета закрываются на счете «90.08.01» под названием «Управленческие расходы по деятельности с основной системой налогообложения». Это, в частности, связано с тем, что в учетной политике в регистре под названием «Методы определения прямых расходов» данные статьи расходов не были указаны и поэтому бухпрограмма в НУ считает эти расходы косвенным, а затем закрывает на счет «90.08.01» .

В налоговом учете счет «20.01» закрывается на «40» счет.

Закрытие месяца включает в себя несколько регламентных операций, такие как: расчеты начисления амортизации, расчета себестоимости и т. д. Эти операции отражаются в строгой последовательности, нарушение которой и приводит к ошибкам, в результате чего операция по закрытию месяца не может быть выполненной.

Помощник закрытия месяца позволяет выполнить следующие операции, такие как:

установить правильную последовательность операций при закрытии месяца;

частичное закрытие месяца;

отмена закрытия месяца;

частичная отмена операции закрытия месяца;

отказаться от закрытия месяца в текущем периоде;

формировать отчеты, объясняющие расчеты и отражающие результаты выполнения регламентных операций;

просмотр результатов выполнения регламентной операции;

составить подробный отчет о выполнении всех операций, связанных с закрытием месяца.

При закрытии затратных счетов 20, 23, 25, 26 производится проверка корректного отражения хозяйственных операций. В результате этой проверки могут быть обнаружены неверные обороты и остатки на счетах учета производственных затрат и некорректные данные в регистрах. В этой ситуации закрытие затратных счетов не может быть проведено, следовательно, появляются сообщения об ошибках. Ниже приводятся наиболее часто встречающиеся ошибки, возникающие при попытке выполнить операцию «закрытие месяца».

Нет или не отражен выпуск продукции, оказание услуг или остатки НЗП

При закрытии затратных счетов 20, 23, 25, 26 выдается сообщение: «Не отражен выпуск продукции, оказание услуг или остатки НЗП». Необходимо проверить, каким образом была задана база распределения прямых расходов в учетной политике (меню Предприятие → Учетная политика → Учетная политика организаций, закладка Производство). База распределения прямых расходов может быть: По плановой себестоимости выпуска, По выручке.

Если распределение прямых расходов проводится по плановой себестоимости выпуска, то необходимо проверить, не равна ли плановая себестоимость нулю.

Для этого необходимо сформировать отчет Анализ счета 20(23) с детализацией по субконто Подразделения и Номенклатурные группы, а так же проверить соответствие сумм текущих расходов (оборотов по дебету) и сумм плановой себестоимости выпуска (оборотов по кредиту).

При этом обороты по дебету и по кредиту должны быть ненулевыми. Если по кредиту оборотов нет (нулевые), от сюда следует, что выпуска продукции не было, тогда нужно отражать остатки НЗП с помощью документа «Инвентаризация НЗП».

Когда распределение прямых расходов производится по выручке, то нужно проверить, не равна ли выручка за данный период нулю. Для этого необходимо сформировать отчет «Анализ субконто» с видом субконто Номенклатурные группы, а так же проверить наличие оборотов по счетам 90 и 20,23.

Если за отчетный период не было оказано никаких услуг, то необходимо отразить остатки НЗП с помощью документа «Инвентаризация НЗП».

Порядок подразделений не установлен

Если операции закрытия затратных счетов определяются вручную (Учетная политика, закладка Выпуск продукции, услуг), то эту последовательность необходимо указать. Для этого необходимо создать документ «Установка порядка подразделений для закрытия счетов затрат». Если такой документ уже был создан, в нем могут быть внесены неактуальные данные. Для того, чтобы исправить эту ошибку необходимо создать новый документ текущее датой, автоматически заполнив документ при помощи кнопки «заполнить»

Не заполнена или некорректно заполнена аналитика затрат

Для корректного закрытия затратных счетов очень важно правильно указывать все объекты аналитического учета затрат при отражении расходов и выпуска. Для проверки необходимо формировать отчет Оборотно-сальдовая ведомость по счету 20, 23, 25, 26 с детализацией по всем видам субконто.

В оборотах по дебету счетов 20, 23 обязательны за заполнения такие реквизиты как: Подразделение, Номенклатурная группа, Статья затрат. Для оборотов по кредиту счетов 20, 23 - Подразделение, Номенклатурная группа. Для оборотов по дебету счетов 25, 26 - Подразделение, Статья затрат.

20 счет не закрывается, когда в отражении реализации услуг документом Реализация товаров и услуг на закладке Услуги не заполнена колонка Субконто. Чтобы проверить заполнена ли колонка Субконто необходимо просмотреть записи регистра накопления Реализация услуг и проверить заполнена ли колонка Номенклатурная группа.

При закрытии затратных счетов 20, 23, 25, 26 может выдаваться следующее сообщение: «Неверно указана номенклатурная группа для выпуска». Одна и та же номенклатурная группа не может быть использована в документах «Реализация товаров и услуг» на закладке Услуги в колонке Субконто и в документах «Акт об оказании услуг производственного характера» и «Отчет производства за смену»

Для того, чтобы проверить правильность указанных номенклатурных групп для выпуска продукции необходимо сравнить записи в регистре накопления «Выпуск продукции в плановых ценах (бухгалтерский учет)» в графе Номенклатурная группа, а также - в регистре накопления «Реализация услуг в колонке Номенклатурная группа».

Регистр учета встречного выпуска не заполнен

Если у вашей организации присутствует встречный выпуск, то для корректного закрытия затратных счетов счетов необходимо вводить записи в регистр сведений «Встречный выпуск».

Встречный выпуск присутствует обычно, если на расходы производства списывается продукция, произведенная в текущем периоде. Это можно проверить отчетом Анализ счета по счетам 20, 23, 25, 26. Если в отчете по Дебету есть счет 43, то, возможно, имеется встречный выпуск.

Выполняете операцию «закрытие месяца» нажатием кнопки «выполнить закрытие месяца»