Бланк переноса платежей между кбк. Ошибки, которые нельзя исправить уточнением платежа

На основании какой статьи налогового кодекса мы можем произвести зачет излишне уплаченного с кбк на кбк?

Если засчитываемые платежи согласно п. 7 ст. 12, ст. ст. 13 - 15 НК РФ относятся к одному виду, то отказ в их зачете из-за разных КБК неправомерен.

Зачет производится на основании ст. 78 НК РФ.

- Налоговый кодекс Российской Федерации (часть первая) от 31 (60 kB)

- Путеводитель по налогам_ Практическое пособие по зачету и во (50 kB)

Добрый день! такой вопрос: Получили требование с налоговой посчитали нам недоимку по налогу на прибыль организации.

кбк отличается от кбк на уплату на прибыль. Должны ли быть разными….

Интересуют реквизиты платежного поручения для уплаты налога на прибыль организаций

✒ При уплате в бюджет налогов и страховых взносов используйте типовые бланки платежных поручений.

Форма платежного поручения, номера и….

Можно ли зачесть переплату по НДФЛ, образовавшуюся более 3 лет назад, в счет текущих платежей по?

или зачесть по другим налогам?

На какой КБК Индивидуальный предприниматель платит страховой взнос в пенсионный 1% с доходов свыше 300 000 руб. за 2015 год

✒ Значения КБК устанавливаются согласно Приказу Минфина России от….

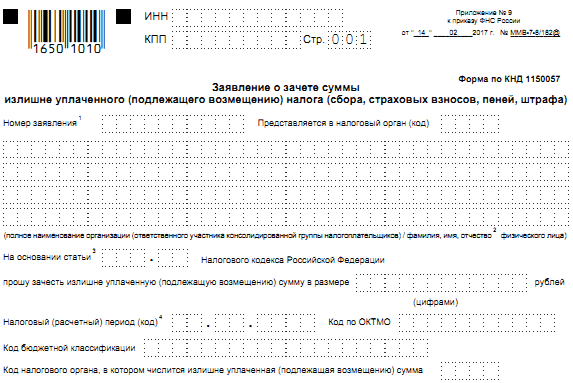

Заявление на зачет излишне уплаченного налога: образец

Бланк заявления о зачете суммы излишне уплаченного налогаВ счет каких платежей можно зачесть излишне уплаченный налог

Переплату по можно зачесть в счет уплаты будущих платежей по, а также в счет погашения недоимки, уплаты пени или штрафа.

Но при соблюдении правил налогов (п. 1 ст. 78 НК РФ).

Отметим, что свой порядок зачета установлен для зачета излишне удержанного или уплаченного НДФЛ с доходов работников.

Кстати, если налоговики сами обнаружат переплату, они зачтут ее в счет недоимки по другому (того же «уровня»), либо пеням, штрафу по такому налогу самостоятельно (п. 5 ст. 78 НК РФ).

В форме организации и ИП заполняют только страницу 1.

Вторая предназначена для физических лиц, не являющихся предпринимателями. Порядка заполнения к форме нет, но в целом правила отражения в ней данных интуитивно понятны. К тому же в конце формы есть некоторые пояснения.

Заявление на зачет излишне уплаченного налога: образец

Подать заявление на зачет переплаты в налоговую можно одним из 3-х способов:

Образец заявления об уточнении налогового платежа (ошибка в КБК)

Адрес: 109377, г.

Общество с ограниченной

ИНН 7755134421, КПП 772101001

1-я Новокузьминская, 11

об уточнении налогового платежа (ошибка в КБК)

В платежном поручении от 26.10.2019 № 267 на перечисление авансового платежа по УСН (объект «доходы») за 9 месяцев 2019 года на сумму 100 000 руб. в поле 104 был неверно указан КБК (18210501111011000110).

На основании п.

7 ст. 45 НК РФ просим внести соответствующие изменения.

1. Копия платежного поручения от 26.10.2019 № 267.

Смотрите нашу видео-инструкцию по оформлению заявления:

Узнавайте первыми о важных налоговых изменениях

Есть вопросы?

Получите быстрые ответы на нашем форуме!

Последние сообщения с форума

Благодарю за видео и пример заявления.

Сформировал заявление по вашей инструкции, теперь спокоен и знаю что делать.

По г. ______________ От ООО __________________________ о зачете переплаты по единому налогу при упрощенной системе налогообложения Переплата по единому налогу сформировалась в связи с уплатой авансовых платежей в большей сумме, чем было рассчитано за 201_ год.Составление заявления о зачете налога с одного КБК на другой – неизбежная часть процедуры по исправлению ошибки в работе бухгалтера при перечислении налоговой или иной выплаты в государственный бюджет.

Под аббревиатурой КБК скрывается словосочетание «код бюджетной классификации». Вкратце раскрывая это понятие можно объяснить его так:

КБК – это многозначная, четырехступенчатая последовательность чисел, которая указывает всю информацию о произведенном платеже, путь, который он проходит, в том числе дает сведения о том, кто и куда оплатил средства, а также на какие цели они будут потрачены.

Например, если речь идет о налогах по УСН, то выплачивая их в бюджет, налогоплательщик указывает определенный КБК, опосредованно «покрывая» таким образом затраты, которые государство производит на работников бюджетной сферы: медицины, образования и т.п. (точно также и с другими сборами – все они имеет строго целевое назначение).

Если говорить более широко, то КБК позволяют отследить собираемость налогов по тому или иному направлению, делать необходимые мониторинги и с их учетом формировать и планировать будущие бюджетные траты по тем или иным статьям расходов.

При выплатах в бюджет бухгалтеры предприятий и организаций, указывая КБК, иногда допускают ошибки. Они могут быть вызваны банальной невнимательностью, но чаще всего все же происходят просто по незнанию. Дело в том, что КБК меняются довольно часто и сотрудники коммерческих компаний не всегда вовремя успевают отследить данные изменения.

Ответственность за ошибки в КБК целиком и полностью лежит на плечах налогоплательщиков.

Если бухгалтер организации в платежных документах неверно указал КБК, это значит только одно: выплата уйдет не по назначению. То есть фактически деньги в бюджет поступят, но при этом правильно их распределить окажется невозможным, поэтому будет считаться, что государство эти средства не получило. В связи с этим специалисты налоговой службы оформят это как недоимку по соответствующей статье поступлений (даже если по другой статье вследствие такой путаницей образуется переплата), а, значит, в дальнейшем это повлечет за собой наложение на налогоплательщика пени и штрафов.

Что сделать для исправления КБК

Чтобы исправить КБК, достаточно написать заявление в территориальную налоговую инспекцию с просьбой об уточнении платежа и, при необходимости, указать в нем налоговый период и данные о налогоплательщике.

К заявлению следует присовокупить подтверждающие платежные поручения. После сверки произведенных платежей с налоговой, курирующими инспекторами принимается нужное решение (срок его принятия законодательно не отрегулирован), которое затем передается плательщику по налогам.

Допускается зачесть с одного КБК на другой излишне уплаченный налог.

Для этого потребуется составить заявление по строго определенной форме, указав в нем КБК первоначальный и тот, на который требуется перевести средства.

Если все будет выполнено в срок и с соблюдением законодательно установленной процедуры, то сложностей с переводом денег с одного КБК на другой возникнуть не должно.

Особенности документа и общие моменты

Заявление о зачете налога с одного КБК на другой можно писать либо в свободной форме, либо по установленному унифицированному образцу. Независимо от того, какой способ будет выбран, ссылаться нужно на 78 статью НК РФ. Мы в качестве примера возьмем стандартную форму, поскольку она содержит все необходимые строки, удобна и проста в заполнении.

Первым делом скажем о том, что вносить в бланк сведения можно как в компьютере, так и от руки. Если выбран второй вариант, то надо следить за тем, чтобы в документе не было неточностей, ошибок и правок. Если они все же случились, следует заполнить другой формуляр.

Заявление должно быть подписано заявителем или его законным представителем – руководителем организации или иным лицом, уполномоченным действовать от его имени.

Удостоверять документ при помощи штампа или печати нужно только тогда, когда такое условие прописано в учетных документах предприятия.

Бланк следует оформлять в двух одинаковых экземплярах ,

- один из которых надо передать инспектору налоговой службы,

- второй, после проставления в нем отметки о принятии копии, оставить себе.

Такой подход в будущем позволит избежать спорных ситуаций с налоговой службой по поводу наличия заявления или сроков его подачи.

Образец заявления о зачете налога с одного КБК на другой

Сначала в бланк вписываются:

- адресат, т.е. название и номер налогового органа, в который будет подано заявление;

- реквизиты заявителя – его наименование, ИНН, ОГРН, адрес и т.д.

Затем в основном разделе указываются:

- номер статьи НК РФ, в соответствии с которой происходит составление данного заявления;

- налог, по которому произошла неверная оплата;

- номер КБК;

- сумма (цифрами и прописью);

- новое назначение платежа (по необходимости);

- новый КБК.

В завершении документ датируется и заявитель в нем расписывается.

Как переслать заявление в налоговую

Довести до налоговой службы заявление можно несколькими путями:

- наиболее надежный и доступный– добраться до территориальной инспекции и отдать заявление инспектору лично;

- можно передать заявление с представителем, на руках у которого будет заверенная должным образом доверенность;

- отправить заявление через почту России с описью вложения заказным письмом с уведомлением о вручении;

- через электронные средства связи, но только если у организации есть официальная электронная цифровая подпись.

Бланк заявления о зачете суммы излишне уплаченного налога

Бланк заявления о зачете суммы излишне уплаченного налога

Если вы переплатили какой-либо налог в бюджет, то сумму переплаты вы можете вернуть или зачесть в счет будущих платежей (пп. 5 п. 1 ст. 21 НК РФ). Во втором случае нужно подать в свою ИФНС заявление о зачете суммы излишне уплаченного налога. Его можно представить в налоговую в течение 3 лет со дня, когда была совершена переплата (п.2, 7 ст. 78 НК РФ).

В счет каких платежей можно зачесть излишне уплаченный налог

Переплату по налогу можно зачесть в счет уплаты будущих платежей по налогам, а также в счет погашения недоимки, уплаты пени или штрафа. Но при соблюдении правил зачета налогов (п. 1 ст. 78 НК РФ).

Отметим, что свой порядок зачета установлен для зачета излишне удержанного или уплаченного НДФЛ с доходов работников.

Кстати, если налоговики сами обнаружат переплату, они зачтут ее в счет недоимки по другому налогу (того же «уровня»), либо пеням, штрафу по такому налогу самостоятельно (п. 5 ст. 78 НК РФ).

Как подать заявление на зачет переплаты по налогам

Заявление на зачет налога (КНД 1150057) подается по утвержденной ФНС форме (Приложение N 9 к Приказу ФНС России от 14.02.2017 N ММВ-7-8/).

В форме организации и ИП заполняют только страницу 1. Вторая предназначена для физических лиц, не являющихся предпринимателями. Порядка заполнения к форме нет, но в целом правила отражения в ней данных интуитивно понятны. К тому же в конце формы есть некоторые пояснения.

Заявление на зачет излишне уплаченного налога: образец

Приведенный нами образец актуален и для 2018 года.

Подать заявление на зачет переплаты в налоговую можно одним из 3-х способов:

- руководитель организации (ИП) может представить его налоговикам лично, либо это может сделать представитель на основании доверенности;

- переслать по почте ценным письмом с описью вложения;

- направить в электронном виде при условии, что заявление подписано усиленной квалифицированной электронной подписью (п. 4 ст. 78 НК РФ).

Заявление о зачете суммы излишне уплаченного налога

Заявление о зачете суммы излишне уплаченного налога оформляется по специальной форме. Как его заполнить и как осуществляется зачет, узнайте из нашего материала.

Какой нормой НК разрешен зачет и между какими КБК он возможен в 2017 году?

Правила осуществления зачета переплаченных налогов описаны в ст. 78 НК РФ.

Откуда берется переплата и как ее выявляют, узнайте здесь.

По закону разрешено зачитывать налоги одного вида (при этом КБК и вид бюджета - получателя налоговых платежей роли не играют):

- переплату по федеральному налогу (прибыль, НДС и др.) - в счет уплаты любого федерального налога;

- переплату по региональному налогу (имущество, транспорт и др.) - в счет уплаты любого регионального налога;

- переплату по местному налогу (например, земельному) - в счет уплаты этого налога.

Использовать зачетную процедуру возможно также в отношении переплаченных страховых взносов. С 2017 года допускается проводить зачет только внутри страхвзносов одного вида (например, переплату по взносам в ПФР разрешается зачитывать только в счет предстоящих платежей по ним же).

Чтобы провести зачет, вам необходимо позаботиться о направлении контролерам заявления о зачете суммы излишне уплаченного налога. Как это сделать, расскажем в следующем разделе.

Заявление о зачете: форма и образец

Переплаченную в бюджет сумму может найти сам налогоплательщик или надзорный орган. Если первыми ее нашли контролеры, они вам обязаны об этом сообщить письменно в течение 10 дней со дня установления факта переплаты (п. 5 ст. 78 НК РФ).

Если же переплаченную сумму вы нашли самостоятельно, для проведения зачета нужно отправить налоговикам заявление.

Видеопособие по общим правилам оформления заявления находится здесь.

Ниже представлен образец заполнения заявления.

Если по какому-то налогу образовалась переплата, ее можно вернуть или зачесть в счет будущих платежей. А можно зачесть на другой КБК, если есть задолженность по другим налогам. Такой зачет возможен при соблюдении определенных условий. В этой статье расскажем, как написать письмо в налоговую о зачете налога с одного КБК на другой, приведем образец заявления, перечислим правила зачета.

Как перезачесть налоги с одного КБК на другой

Для зачета налога с одного КБК на другой должны выполняться несколько правил.

Во-первых, зачет возможен между налогами одного бюджетного уровня (п.1 ст.78 НК РФ). К примеру, НДС является федеральным налогом. Переплату по НДС можно зачесть в счет погашения недоимки, пени или штрафа по любому федеральному налогу. Например, по налогу на прибыль, в части, зачисляемой в федеральный бюджет.

Во-вторых, зачет производит налоговая инспекция, в которой налогоплательщик состоит на учете (п.2 ст.78 НК РФ). Переплату могут выявить налоговые инспекторы или сам налогоплательщик. Если переплату выявили налоговики, они проверят, нет ли у компании недоимки по налогам, пеням или штрафам. Если недоимки есть и зачет возможен, инспекторы произведут его сами, без заявления налогоплательщика (п.5 ст.78 НК РФ).

В-третьих, если инспекторы не выявили долгов, то налогоплательщик сам решает, как поступить с переплатой:

- Написать заявление о возврате (п.6 ст.78 НК РФ),

- Направить ее в счет будущих платежей по этому же налогу (п.4 ст.78 НК РФ),

- Написать в налоговую заявление на зачет платежей с одного КБК на другой (п.4 ст.78 НК РФ).

В-четвертых, налогоплательщик может распорядиться переплатой в течение трех лет со дня образования переплаты (п.7 ст.78 НК РФ). Если этот срок пропущен, вернуть переплату можно будет только через суд.

В-пятых, аналогичные правила действуют, если переплата образовалась по страховым взносам, кроме взносов на травматизм. Зачет проводит налоговая инспекция в рамках одного внебюджетного фонда. Например, нельзя переплату по пенсионным взносам зачесть в счет гашения задолженности по взносам в ФСС.

Обратите внимание: переплату по взносам в ФСС на случай нетрудоспособности и материнства можно зачесть:

- В счет будущих платежей,

- В счет погашения пени или штрафа по этому же взносу.

Погасить недоимку по взносам на травматизм нельзя, поскольку их администрирует не налоговая, а соцстрах.

В-шестых, сроки принятия решения о зачете установлены Налоговым кодексом:

- Инспекторы принимают решение в течение десяти рабочих дней после получения заявления о зачете налога с одного КБК на другой (п.4 ст.78 НК РФ),

- Еще в течение пяти рабочих дней они сообщают компании о принятом решении (п.9 ст.78 НК РФ).

Бланк заявления на зачет налога с одного КБК на другой: образец

Форма письма о зачете налога с одного КБК на другой приведена в приложении № 9 к приказу ФНС России № ММВ-7-8/182@ от 14.02.2017. Единый бланк используется для заявлений о возврате и зачете.

Бланк КНД 1150057 вы можете скачать у нас, а ниже мы рассказали, как его заполнить и привели образец оформления.

Как написать письмо в ИФНС о зачете налога с одного КБК на другой

Форма заявления в ИФНС о зачете с одного КБК на другой состоит из двух листов:

- Первый лист заполняют юридические лица и предприниматели,

- Второй лист предназначен для налогоплательщиков – физических лиц.

Реквизиты формы интуитивно понятны, отдельного документа с правилами заполнения нет, но есть краткие пояснения в конце самой формы.

В верхней части укажите ИНН и КПП своей компании. Если заявление составляет предприниматель, в поле «КПП» поставьте прочерк. Укажите очередной порядковый номер заявления. Нумерацию компания ведет самостоятельно. Далее укажите код своей налоговой инспекции и полное наименование компании. Затем нужно указать статью НК РФ, на основании которой вы просите произвести зачет:

- Ст.78 НК РФ - для зачета переплаты по налогу, сбору, страховым взносам, пеням, штрафам;

- Ст. 79 НК РФ – для возврата излишне взысканных сумм;

- Ст. 176 НК РФ – для возмещения НДС;

- Ст. 203 НК РФ – для возврата переплаты по акцизу;

- Ст. 333.40 НК РФ – для возврата или зачета государственной пошлины.

Далее укажите сумму переплаты, подлежащую зачету. Если вы не знаете точную сумму переплаты, то ее можно не указывать в соответствующем поле. Инспекторы сами направят нужную сумму из переплаты на погашение недоимки (Письмо Минфина № 03-02-07/1-315 от 02.09.2011г.).

Заполните группу реквизитов, идентифицирующих переплату. Налоговый или расчетный период указывайте такими же кодами, как в отчетности:

|

Какой платеж переплатили |

Как указать в заявлении |

Пример |

|---|---|---|

|

Ежемесячный |

В первых двух ячейках укажите буквенный код «МС», во вторых двух ячейках – номер месяца, за который платили, в оставшихся четырех – год. |

|

|

Ежеквартальный |

В первых двух ячейках укажите буквенный код «КВ», во вторых двух ячейках – номер квартала, за который платили, в оставшихся четырех – год. |

|

|

Полугодовой |

В первых двух ячейках укажите буквенный код «ПЛ», во вторых двух ячейках – номер полугодия, за который платили, в оставшихся четырех – год. |

|

|

В первых двух ячейках укажите буквенный код «ГД», во вторых двух ячейках – два нуля, в оставшихся четырех – год. |

Затем заполните такую же группу реквизитов, идентифицирующих недоимку.

Образец заявления о зачете суммы налога с одного КБК на другой

Мы подготовили образец заявления на зачет налога с одного КБК на другой:

Вы можете скачать образец, заполненный по всем правилам:

Как направить письмо о зачете налога с одного КБК на другой

Письмо на зачет налога с одного КБК на другой отправляйте в свою налоговую инспекцию (п.4 с.78 НК РФ). Его можно направить одним из способов:

- На бумаге:

- Сдать заявление в налоговую инспекцию может руководитель компании или любое другое лицо по доверенности. В последнем случае к заявлению приложите доверенность,

- Заявление можно отправить почтой заказным или ценным письмом с описью,

- По электронным каналам:

- Через оператора электронной отчетности,

- В личном кабинете на сайте ФНС.