Сроки уплаты страховых взносов. Взносы в пенсионный фонд для ооо

Инструкция

Индивидуальные предприниматели осуществляют два вида отчислений в пенсионный фонд : Фиксированные взносы в пенсионный фонд (ПФ, ПФР), а также взносы ФФОМС (Федеральный Фонд Обязательного Медицинского Страхования) и ТФОМС (Территориальный Фонд Обязательного Медицинского Страхования). Прежде чем переводить денежные средства в пенсионный фонд , необходимо сходить в отделение пенсионный фонд Российской Федерации и , нет ли задолженности по выплатам за предыдущий год. Если задолженностей нет, то в отделении пенсионного фонд а, должны предоставить квитанции на погашение задолженностей на весь текущий год. Данную операцию стоит проводить до 1 марта года, в котором будут производиться .

После получения квитанций можно уже оплачивать взносы. Как производить выплаты, и в какие периоды, решает плательщик, т.к. есть выплаты, осуществлять которые необходимо ежемесячно, ежеквартально или раз в год. Оплату можно произвести , либо любое отделение . Через , можно также ознакомиться с суммой задолженности, для этого в необходимо ввести ИНН плательщика и ознакомиться с предстоящими выплатами. Оплату следует проводить не позднее последнего дня квартала.

Также важной особенностью данных выплат, является то, что в декабре текущего года, необходимо появиться в отделении пенсионного фонд а, чтобы сверить, нет ли задолженностей по пенсионным отчислениям. Если задолженностей нет, то год считается закрытым и штрафы не начисляются, если же имеются просрочки платежей, то будет равен 10% от начислений за предыдущий год. Если же обнаружится переплата по взносам, то данная сумма автоматически будет перенесена на первый квартал, месяц или период года, следующего, за текущим.

Полезный совет

Платить взносы в пенсионный фонд, можно в любой промежуток времени, как удобнее предпринимателю, но не стоит откладывать это на последний месяц года, т.к. сумму взносов проще поделить на весь год и платить маленькими частями

Источники:

- задолженность в пенсионный фонд ип

Регистрация ИП в Пенсионном фонде обязательное условие для ведения коммерческой деятельности. Постановкой на учет ИП занимаются территориальные отделения Пенсионного фонда.

Вам понадобится

- - копия ИНН;

- - копия свидетельства о государственной регистрации в качестве индивидуального предпринимателя;

- - копия страхового свидетельства обязательного пенсионного страхования;

- - трудовой договор с наемнымным работником;

- - копия паспорта.

Инструкция

Регистрация в Пенсионном фонде произойдет автоматически, после получения вами ОГРН в налоговой инспекции. Пенсионный фонд присвоит вам регистрационный номер из 13 цифр. Первые три цифры - код субъекта Российской Федерации; последующие три цифры - код района (города); последующие шесть цифр - порядковый номер записи о физическом лице в отделении ПФР.

Если вы планируете нанимать работников, вам нужно встать на учет в Пенсионном фонде в качестве страхователя не позднее 30 дней после заключения трудового договора. Регистрация проходит в территориальном органе ПФР по вашему месту жительства. Предоставьте весь пакет документов и вам выдадут «Уведомление о регистрации в качестве страхователя, производящего выплаты физическим лицам».

Буква закона гласит, что наниматели обязаны ежемесячно перечислять определенные денежные суммы за своих наемных сотрудников, а также за себя, если ведут индивидуальную предпринимательскую деятельность, для пополнения пенсионного бюджета. Для чего, куда, в каком размере и когда именно это следует осуществлять, а также каким образом происходит дальнейшее перераспределение взносов, и кто осуществляет контроль поступлений? Ответы на эти и другие актуальные вопросы – далее.

Буква закона гласит, что наниматели обязаны ежемесячно перечислять определенные денежные суммы за своих наемных сотрудников, а также за себя, если ведут индивидуальную предпринимательскую деятельность, для пополнения пенсионного бюджета. Для чего, куда, в каком размере и когда именно это следует осуществлять, а также каким образом происходит дальнейшее перераспределение взносов, и кто осуществляет контроль поступлений? Ответы на эти и другие актуальные вопросы – далее.

Для чего нужно платить взносы в пенсионный фонд

Имеющаяся на сегодняшний день система обеспечения пенсионеров – солидарная. Это означает, что поступившие от официально трудоустроенных россиян средства направляются на формирование пенсионных выплат гражданам, уже находящимся на пенсии.

Помимо этого, пенсионное обеспечение гарантируется тем лицам, за которых наниматели исправно уплачивали взносы. То есть, они являются своего рода гарантией предоставления лицу права на пенсию.

Помимо взносов на обязательное пенсионное страхование (далее – ОПС), отчисления уплачиваются в органы ФСС. Подобное разделение произошло в 2010 году. До этого же уплачивался единый соцналог.

Регламентируются отчисления на ОПС:

- ФЗ № 167 от 15.12.2001 г. (далее – ФЗ № 167);

- гл. 34 НК РФ.

Данная глава заменила ФЗ № 212 от 24.07.2009 г. Кроме того, в 2018 г. платежи на ОПС (с 01.01.2018 г. называемые иначе – Единый социальный страховой сбор, или ЕССС) перечисляются не в Пенсионный фонд, а в Федеральную налоговую службу (далее – ФНС), поскольку с прошлого года ей делегировано их администрирование, что в одиннадцатом разделе НК РФ.

Перечень плательщиком взносов в ПФР

Страховые взносы на ОПС (теперь – ЕССС), оплачиваемые ранее в Пенсионный фонд, а с конца 2017 г. – в ФНС, уплачиваются следующими категориями лиц:

- юридическими, выплачивающими наемным сотрудникам трудовое вознаграждение согласно заключенным с ними трудовым договорам и возмездным договорам ГПХ;

- ИП, как за себя, так и за сотрудников, которым они оплачивают работу по любого рода договорам;

- физлицами, не являющимися ИП и осуществившими выплаты на договорной основе;

- самозанятыми гражданами, членами КФХ (крестьянско-фермерских хозяйств).

Лицо, относящееся сразу к нескольким вышеприведенным категориям, оплачивает требующиеся средства отдельно по каждой.

База расчета взносов

В отличие от налога на доходы лиц, рассчитываемого из сумм окладов, премий, районных надбавок, пенсионные взносы составляют определенный процент от трудового вознаграждения занятого субъекта, но не вычитаются из него, а идут отдельной расходной статьей нанимателя.

Размеры взносов в ПФР в 2018

На объем взносов, формирующих пенсионный бюджет, влияют такие факторы, как категория плательщика, его род занятий и объем полученной прибыли. Так, для некоторых лиц предусмотрены пониженные тарифы. Другие и вовсе освобождаются от обязанности их перечислять.

Если говорить про общий режим налогообложения, то, согласно ст. 331 ФЗ № 127, применяемый тариф составляет 22 %, при условии, что общий годовой размер доходов, то есть налогооблагаемый базис, не превышает установленных на федеральном уровне граничных пределов. Он рассчитывается индивидуально для каждого наемного сотрудника нарастающим итогом с момента начала уплаты взносов за него.

Максимальная величина облагаемой базы ежегодно пересматривается российским Правительством и фиксируется в соответствующем Постановлении. На 2018 г. она составляет 1.021.000 руб. (документ от 15.11.2017 № 1378). В 2017 г. сумма была меньше на 145.000 руб. Ее рассчитывают по формуле, указанной в ст. 421 НК РФ:

Усредненный трудовой заработок по стране (в 2018 г. — 42.522 руб.)* 12 месяцев * 2

После достижения лимита отдельно по каждому подчиненному, ставка взносов составит 10 %.

Согласно ФЗ № 361от 27.11.2017 г., ставки страховых взносов на уровне 22 % и 10 % актуальны на 2017 – 2020 годы (ранее период ограничивался 2019 г.).

Пониженные размеры взносов на ОПС

Кроме вышеприведенных стандартных процентных ставок, выделяют также пониженные, введенные с целью уменьшить налоговую нагрузку на работодателей.

Так, юрлица и ИП, переведенные на упрощенную систему налогообложения, уплачивают 20 % за каждого наемного сотрудника. К таковым относятся:

- 14 % уплачивают участники проекта «Сколково».

Уплачивают взносы по ставке 8%:

- хозсубъекты, созданные бюджетными и автономными научными организациями;

- резиденты ОЭЗ, организации и ИП, осуществляющие туристско-рекреационную деятельность;

- аккредитованные государством компании, работающие в IT-сфере, 90 % своего дохода получающие от обычной деятельности и имеющие в своем штате более 7 сотрудников.

Помимо этого, существует шестипроцентная (для резидентов ТОР и свободного порта «Владивосток») и нулевая ставка (актуальна для юрлиц, выплачивающих трудовое вознаграждение экипажам судов, за исключением нефтяных танкеров).

Размер взносов ИП за себя в 2018 г.

По сравнению с прошлым годом, в 2018 г. механизм уплаты взносов ИП (в том числе не осуществляющих реальную деятельность или не получающих от нее дохода) за себя изменился.

Так, ранее взносы составляли 26 % от годового МРОТ, то есть показателя минимального размера трудового вознаграждения, установленного на начало отчетного периода и умноженного на 12 мес.

В 2017 году ежемесячный МРОТ равнялся 7.500 руб., следовательно, его годовое значение составляло 90.000 руб., а размер взноса ИП за себя, независимо от наличия у него наемных работников, соответственно, 23.400 руб. (90.000 * 0,26).

Теперь же расчетная формула МРОТ не учитывает. Это обусловлено тем, что показатель не только демонстрировал быстрый рост (на 1985 руб. к началу этого года по сравнению с концом предыдущего), но и был приравнен к прожиточному минимуму, который на 2018 г. составляет 11.163 руб. Привязка к нему взносов на ОПС грозила бы ИП существенными дополнительными расходами. С целью предупреждения подобного, российским Правительством установлен фиксированный размер взносов ИП за себя на ОПС, составляющий 26.545 руб. и регулируемый положениями НК РФ.

На следующий год планируется его увеличение на 2.809 руб., в 2020 году он составит 32.448 руб.

Это актуально, если годовая заработная плата ИП не превышает трехсот тысяч рублей. В противном случае, он обязан доплатить в ПФР через налоговую средства, рассчитанные следующим образом:

(Годовой доход, превышающий лимит – Лимит в 300.000 руб.) *1%

Это правило осталось неизменным с 2017 г. Кроме того, не подверглись корректировке и границы взносов ИП на своё пенсионное страхование. Максимальное значение составляет 212.360 руб.

Пример расчета страховых взносов ИП за себя в 2018 г.

Годовой доход ИП Иванова И.И. составляет 1.300.000 руб.

Фиксированный взнос на ОПС составит 26.545 руб.

Дополнительный взнос рассчитывается следующим образом: (1 300 000 – 300 000) * 0,01= 10.000 руб.

Следовательно, получив такой доход, Иванов должен уплатить взносы на свое пенсионное страхование в размере 36.545 руб.

В случае, если предпринимательский статус получен не с начала текущего года, взносы к уплате корректируются.

Дополнительные взносы в ПФР на ОПС

С 2013 г. для некоторых категорий нанимателей введены доптарифы страховых взносов в Пенсионный фонд, которые они ежемесячно перечисляют за каждого своего работника вместе с обязательными суммами. Это касается тех управленцев, чьи сотрудники трудятся во вредных и опасных условиях и имею право получать льготное пенсионное обеспечение.

Размер доптарифа обусловлен результатами проводимой не реже раза в 60 мес. комиссией из представителей организации-работодателя , в частности, присвоенным классом . В зависимости от него, ставка тарифа составляет:

- 0 % — если работникам обеспечиваются оптимальные (1 класс) или допустимые (2 класс) условия труда;

- 2-7 % — трудовые условия признаны вредными для здоровья штатной единицы и класс опасности – третий (процент варьируется, исходя из подкласса);

- 8 % — если подчиненный трудится в опасных условиях.

То есть, при первых двух классах опасности допвзносы не уплачиваются. На доптарифы, начисляемые при 3 и 4 классах, предельная величина налогооблагаемой базы не влияет и никаких ограничений подобного рода государством не определено.

Если спецоценка работодателем не проводится, допвзносы на ОПС за каждого работника, трудящегося в опасных условиях, составляют 6 (для Списка № 2) или 9 % (для профессий из Списка № 1).

Средства, на которые взносы не рассчитываются

На федеральном уровне установлен перечень выплат, освобожденных от обложения страховыми взносами. Таковыми являются:

- (как внутренние, так и заграничные), то есть суточные, компенсация проезда в оба направления, связи, аренды помещения для ночлега и т.д.;

- госпособия (например, по );

- выплаты, компенсирующие причиненный вред, расторжение трудового договора (за исключением незатребованного отпуска), оплату жилья, питания т.д.

Сроки уплаты вносов на ОПС

Взносы, пополняющие пенсионный бюджет, уплачиваются ежемесячно до 15 числа месяца, следующего за отчетным.

То есть, взносы за июль 2018 г. уплачивают до 15.08.2018 г. включительно.

Если это число – праздничный или выходной день, взносы разрешено перечислить в следующий за ним рабочий день.

Что касается уплаты взносов ИП, в 2018 г. сроки частично изменились. Так, фиксированную часть (26.545 руб.) следует перечислить, как и ранее, не позднее 31.12.2018 г., а один процент, взимаемый в случае превышения лимита годового заработка в 300.00 руб., можно уплатить до 01.07.2019 г., а не до 01.04.

Подача отчётности по взносам на ОПС

Несмотря на нововведения, принятые в прошлом году и подразумевающие передачу права контролировать ЕССС ФНС, в 2018 г. плательщик все еще формирует отчетность в ПФР. Сюда он ежемесячно, не позднее 15 числа месяца, следующего за отчётным, сдает привычный . Не позднее 01.08.2019 г. ему также полагается сдать недавно введенный отчет за 2018 г.

В ФНС не позднее 30-го числа следующего за отчётным месяца (п. 7 ст. 431 НК РФ) им отправляется единый расчет – форма, включающая сведения из упрощенных отчетов РСВ и 4-ФСС

Порядок перечисления ЕССС в ФНС

Механизм оплаты, в целом, не изменился. Как и раньше, для перечисления средств следует обратиться в банковскую организацию, где составляются соответствующие расчетные документы. На них указываются требуемые казначейские счета и КБК.

Также плательщики-физлица могут оплачивать взносы в кассе местной администрации или через почтовое отделение.

Распределение поступивших в ФНС средств

При солидарной системе пенсионного обеспечения, имеющейся в России на сегодняшний день, поступившие взносы делятся на солидарный и индивидуальный тариф в соотношении 6:16. Так, 6 % страховых взносов идут на формирование пенсий и другие госнужды, определенные пенсионным законодательством, а 16 – на будущую пенсию работника.

Причем, в связи с прошедшей пенсионной реформой, 16 % также распределяются:

- 10 % идет на финансирование страховой пенсии;

- 6 % направляется на формирование накопительной.

Это актуально, если гражданин был рожден в 1967 году и в дальнейшем не отказался от накопительной пенсии. Если же нет, все 16 % идут на страховую часть.

С 2016 г. 16: направляются на страховую часть, независимо от выбора трудящегося, в связи с временной приостановкой этого положения.

Проверка размера взносов

Поскольку для работника вопрос своевременности и полноты уплаты за него взносов на пенсионное страхование его работодателем весьма существенен, он может ознакомиться с данными своего персонального лицевого счета, на котором отражаются все отчисления по ставке 16 % (ст. 14 ФЗ № 27 от 01.04.1996 г.). Сделать это можно посредством:

С информацией о состоянии накопительной части пенсии, формировавшей до 2016 г., он также может ознакомиться по СНИЛС.

Если гражданином выявлено, что его работодатель не уплачивал за него полагающиеся средства, следует подать жалобу (в электронном или неэлектронном виде) в трудовую инспекцию, либо в налоговую службу, обслуживающую хозсубъект.

Ответственность за неуплату взносов

Неперечисленные в ФНС средства признаются недоимкой и взыскиваются с нерадивого плательщика через судебные органы. Помимо этого, ему насчитывается пеня – 1/300 ставки рефинансирования Центробанка за каждый день незаконной отсрочки платежа.

До принятия соответствующим контролирующим органом решения о взыскании, им направляется требование неплательщику уплатить недоимку и рассчитанные сверх нее средства в виде пени. После окончания указанного в нем срока погашения, но не позднее 2 мес., принимается решение о взыскании, доводимое в течение 6 дней до нарушителя закона. После этого в банковскую организацию, где открыты его счета (как в национальной, так и в иностранной валютах), направляется поручение на перечисление денежной суммы.

Следует учесть, что средства не взыскиваются с депозитных счетов до момента истечения срока действия депозитного договора. По истечении срока банку поручается перевести с него средства на текущий счет плательщика.

В случае недостатка или отсутствия денег на счетах, поручение исполняется банком по мере их поступления.

Кроме того, недоимка может быть взыскана за счет иных активов нерадивого плательщика. Контролирующий орган может добиться этого, направив решение о взыскании судебным приставам, которыми оно принимается в течение 12 мес. (для юрлиц, и полугода – для физлиц) после истечения срока исполнения требования о погашении задолженности.

Возврат чрезмерно уплаченных взносов

Ситуация с излишним перечислением взносов – не редкость. В течение 10 дней с момента выявления данного факта контролирующий орган оповещает плательщика о переплате. В этом случае он вправе рассчитывать на:

- совместную сверку расчетов с территориальным контролирующим органом, по результатам которой составляется акт;

- возврат излишне перечисленных средств.

Излишне уплаченные средства могут быть возвращены путем:

- перечисления их на текущий счет плательщика;

- зачета в счет будущих платежей или в счет погашения задолженности за нарушения норм пенсионного законодательства (по заявлению плательщика, поданному в письменном или электронном виде в контролирующий орган).

Решение о выборе метода возвращения средств принимается контролирующим органом в течение 10 суток со дня:

- обнаружения переплаты;

- получения заявления от плательщика;

- визирования акта сверки;

- вступления в силу судебного решения.

Если решение направляется плательщику заказным письмом, оно считается полученным им по истечении 6 дней с даты отправки такого письма.

Подытоживая вышенаписанное, можно сказать, что в этом году наблюдается множество существенных изменений, касающихся механизма уплаты взносов на пенсионное обеспечение.

2018

Взнос ИП больше не зависит от МРОТ(и его повышение с 1 мая не влияет на взносы ИП) и определен на 3 года вперед: 2018, 2019, 2020 год - 32 385, 36 238, 40 874 рублей. (Федеральный закон от 27.11.2017 № 335-ФЗ).

В 2018 году 1% дополнительный взнос от суммы дохода выше 300 000 рублей необходимо будет оплатить до 1 июля (федеральный закон от 27.11.2017 № 335-ФЗ). Ранее было до 1 апреля.

2017

C 1 июля 2017 года поднимают МРОТ до 7800 р. но взносы ИП до 2018 года считают по МРОТ 7500 р.

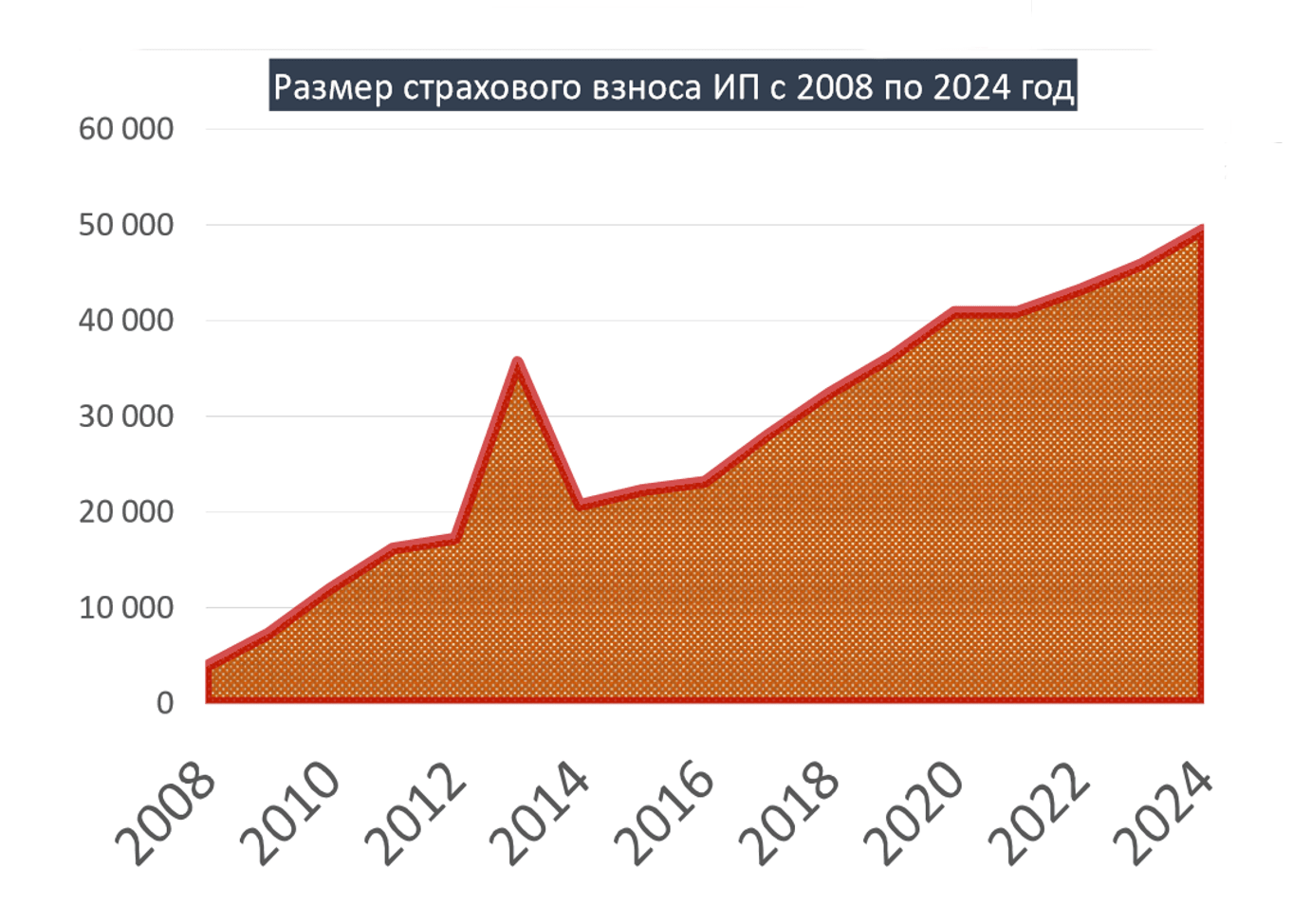

| 2008 год

3 864 руб. | 2009 год

7 274,4 руб. | 2010 год

12 002,76 руб. | 2011 год

16 159,56 руб. | 2012 год

17 208,25 руб. |

2013 год

35 664,66 руб. |

2014 год

20 727,53 руб (+1% от дохода) |

На сайте производится полный расчет фиксированного платежа ИП (страхового взноса) 2008-2020 года в ПФР.

Выберете отчетный год:

о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период.

Даты

Выберете отчетный период:

Вам нужно выбрать отчетный период. Если в этот год было зарегистрировано ИП либо закрывается - вам нужен неполный период. Также выбрав неполный период, вы можете рассчитать платеж на месяц:

Первый день регистрации ИП учитывается включительно (ст. 430 п.3 НК РФ). Т.е. по закону, если регистрация, например, 15 числа, то считать страховые взносы ИП нужно начиная с 15 числа включительно.

Взносы за ИП всегда платили и платим с копейками (ст. 431 п.5 НК РФ).

Результат..Итого необходимо заплатить:

Также посчитать взносы и сформировать квитанции/платёжки можно 333 р/мес. Там есть бесплатный период на месяц. А также целый для новых ИП.

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

|---|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал - не более 1/4, за полугодие - не более 1/2, за 9 месяцев - не более 3/4 годовой суммы взносов, за год - всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls) . В форме уже готов 2017 год с дополнительным страховым взносом ИП. |

|||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед - на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

"1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.";

2018

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

2019

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

2020

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

2017

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

2016

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/18282@). А в июле 2017 года даже объявили "амнистию" тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН - МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330 , где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)|

Режим налогообложения |

Где прописан доход |

||

|---|---|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|||

|

(доходы от предпринимательской деятельности) |

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого . Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Верховный суд в определении от 18.04.2017 № 304-КГ16-16937 пояснил что при УСН Доходы-расходы ИП может принимать в учет расходы для определения доп.1%. Однако скорей всего такое право ИП придётся(если он захочет его применить) отстаивать через суд . Пенсионный фонд в письме от 11.08.2017 № 30-26/12192 также считает что можно учитывать расходы. Верховный суд потом поменял мнение (решение от 08.06.2018 № АКПИ18-273). Вопрос остаётся спорным. Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541). |

У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель . В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть - там же. |

||

|

Патентная система |

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

|

|

Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ |

Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

||

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2017 года (это при любом доходе). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы . До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 20017 год) - до 1 июля) следующего года.

Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать.

При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2 , ранее АДВ-11.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года - они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов - 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год - 2016, 2015 и пр.) | После 2017 года(за любой год - 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Есть четыре способа:

Видео

Приглашаю посмотреть моё краткое видео о страховом взносе ИП.

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

Однако, это если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (ч.6-7 ст.14 закона 212-ФЗ), необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Т.е. все условия выше должны быть, а также доход должен быть ноль. При этом проще закрыть ИП .

С помощью можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, ПФР, СЗВ, Единый расчет 2017, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате (если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).

Согласно Законодательству Российской Федерации, работодатели обязаны каждый месяц уплачивать за своих работников страховые взносы на обязательное пенсионное и медицинское страхование. От средств взносов на обязательное пенсионное страхование напрямую зависит выплата пенсий нынешним пенсионерам. Также это гарантирует гражданам, трудоустроенным официально и получающим так называемую «белую» зарплату, выплату им .

Кто платит страховые взносы за работников в Пенсионный фонд?

Страховые взносы по ОПС могут вносить как физические, так и юридические лица. Ключевым звеном в пенсионной системе РФ являются , которые ежемесячно уплачивают данные взносы за своих работников. Таковыми могут быть :

- организации;

- индивидуальные предприниматели (ИП);

- физические лица.

- индивидуальные предприниматели;

- адвокаты;

- нотариусы;

- другие лица, занимающиеся частной практикой.

Следует отметить, что если гражданин относится не к одной, а к нескольким категориям, то он должен по каждому основанию

производить оплату.

Тариф страховых взносов (в процентах) в 2018 году

Страховые взносы разделяются на солидарный и индивидуальный тариф. На первый постоянно перечисляются 6% страховых взносов (необходим для формирования фиксированной выплаты и на другие нужды государства, предусмотренные пенсионным законодательством), а на второй остальные 16%.

В связи с недавней пенсионной реформой распределение средств происходит в следующем порядке :

- у граждан, родившихся до 1966 года включительно, и тех, кто родился позже, но отказался от формирования накопительной пенсии, все 16% идут на ;

- у тех граждан, которые родились в 1967 году и позже и сделали выбор в пользу накопительной пенсии, из 16% на финансирование страховой выделяется 10%, а на - 6%.

Кроме этого, ежемесячно происходит уплата страховых взносов на обязательное медицинское страхование

(ОМС) в размере 5,1%

в Федеральный фонд обязательного медицинского страхования (ФФОМС).

При этом некоторые из плательщиков вправе воспользоваться пониженной тарифной ставкой страховых взносов как на ОПС, так и на ОМС. Список таковых указан в ст. 58 закона от 24.07.2009 года N 212-ФЗ.

Дополнительные тарифы на обязательное пенсионное страхование

Для некоторых категорий работников законодательно с 2013 года предусмотрен . Эти средства ежемесячно перечисляет работодатель вместе с обязательными страховыми взносами за каждого своего работника, труд которого связан с вредными и опасными производствами.

Работодатель, у которого имеются рабочие места на вредном или опасном производстве, должен в соответствии с Федеральным законом № 426 «О специальной оценке условий труда» обеспечить безопасность своих работников на их рабочих местах, которые должны соответствовать требованиям охраны труда.

Для этого не реже, чем один раз в пять лет, проводится специальная оценка условий труда , по итогам которой устанавливается размер дополнительных тарифов. Данное мероприятие осуществляется комиссией из представителей организации работодателя.

Спецоценка делит условия труда по степени вредности и опасности на 4 класса (в скобках указан процент на уплату дополнительных взносов):

- оптимальные (0%);

- допустимые (0%);

- вредные (2% - 7%);

- опасные (8%).

Таким образом, первый и второй классы (оптимальные и допустимые) дополнительных взносов не требуют.

Если данная спецоценка работодателем не проводится, то он уплачивает дополнительные страховые взносы на ОПС на каждого своего работника за опасные условия работы в размере 9%, либо 6%.

Суммы, не подлежащие обложению

Существуют такие виды выплат, которые не подлежат обложению страховыми взносами. К ним относятся:

- расходы на командировки работников по нашей стране, а также за границей (суточные, документально подтвержденные целевые расходы на проезд до места назначения и обратно, найм жилого помещения, оплата услуг связи, регистрация служебного заграничного паспорта и другие расходы);

- государственные пособия (по безработице и т.д.);

- компенсационные выплаты , связанные с возмещением вреда, с увольнением (кроме компенсации за неиспользованный отпуск), оплатой жилых помещений, оплатой стоимости питания т.д.

Реквизиты для уплаты взносов

Следует отметить, что с 2017 года уплата страховых взносов осуществляется в Федеральную Налоговую Службу (ФНС), это закрепляется новым разделом НК РФ - XI «Страховые взносы в РФ». Ранее страхователи уплачивали взносы отдельно в ПФР и отдельно в ФФОМС. В каждом субъекте нашей страны указываются свои реквизиты получателя . В них входят такие графы для заполнения, как:

- получатель платежа;

- банк получателя и его счет в нем;

- КБК (коды бюджетной классификации);

- назначение платежа.

Полная информация о реквизитах для уплаты страховых взносов в разных субъектах нашей страны имеется в открытом доступе на официальном сайте Налоговой службы РФ. Там же можно сформировать платежное поручение и скачать квитанцию и сразу же ее распечатать.

Коды бюджетной классификации (КБК)

Для группировки статей государственного бюджета используются специальные цифровые коды, состоящие из 20 цифр, которые устанавливаются Министерством финансов. В каждом таком коде зашифрована определенная информация. Код бюджетной классификации разделен на четыре части :

- «Администратор» - первые три знака указывают получателя средств (Пенсионный фонд - 392);

- «Вид доходов»

- цифры с 4 по 13 включительно. Данная часть в свою очередь делится еще на 4 части:

- «Группа» - четвертый знак показывает доходы (для уплаты страховых взносов - 1);

- «Подгруппа» - пятая и шестая цифры (в данном случае, как правило, используются комбинации цифр 02, 09, 16);

- «Статья» и «Подстатья» - цифры с 7 по 11 включительно указываются на основании соответствующих расчетных документов;

- «Элемент» - последние два знака данной части (12 и 13) раскрывают бюджетный уровень (в данном случае обычно указывается 06 - бюджет Пенсионного фонда, но также могут встретиться 01 и 08);

- «Программа» - знаки с 14 по 17 включительно служат для разделения взысканий;

- «Экономическая классификация» - последние три цифры (для уплаты страховых взносов обычно указывается 160, но в отдельных случаях может встретиться 140).

Порядок перечисления средств в Пенсионный фонд

Оплата производится через банк отдельными расчетными документами по каждому виду страхования. На этих документах необходимо указывать соответствующие счета Федерального казначейства и КБК. Сумма должна быть указана точно - в рублях и копейках . При уплате взносов на обязательное медицинское страхование, необходимо указывать регистрационный номер .

Если нет возможности оплачивать страховые взносы через банк, плательщики (физические лица) вправе оплачивать их в кассе местной администрации или в отделении почтовой связи.

Величина базы для начисления страховых взносов в отношении каждого сотрудника определяется отдельно . При этом для работодателей, у которых имеются рабочие места на вредных и опасных для здоровья производствах, при начислении взносов по дополнительному тарифу ограничения для базы не применяются, то есть предельная величина базы на них никак не влияет.

Срок оплаты пенсионных взносов

В соответствии с пунктом 5 статьи 15 Федерального закона N 212 от 24.07.2009 года оплата производится за предыдущий месяц до 15 числа текущего месяца. Если 15 число приходится на выходной день или является нерабочим праздничным днем, то окончательный срок уплаты переносится на рабочий день, следующий за ним.

В случае неуплаты начисленные страховые взносы признаются недоимкой . При таком стечении обстоятельств, средства подлежат взысканию через судебные органы.

Также, в соответствии со ст. и закона от 24.07.2009 N 212-ФЗ, за не уплату может взиматься пени, в размере одной трехсотой ставки рефинансирования Центробанка, установленной на эти дни, за каждый день просрочки.

Заключение

Ежемесячно за каждого сотрудника обязан перечислять в ФНС (с 2017 года) страховые взносы на обязательное пенсионное и медицинское страхование по тарифу 22% и 5,1% соответственно . При этом, если сумма превышает величину предельной взносооблагаемой базы, которая устанавливается государством, то помимо 22% необходимо внести еще 10%.

Однако в некоторых случаях на плательщиков при превышении величины базы данное правило не распространяется. К таким относятся работодатели, у которых имеются рабочие места на вредных или опасных производствах. Но, в свою очередь, они обязаны уплачивать дополнительные взносы .

Страховые взносы платят все ИП и ООО на упрощенке. Мы расскажем, как рассчитывать взносы, когда и куда их следует перечислять и как уменьшать налог на сумму взносов.

Что такое страховые взносы

Иногда начинающие предприниматели путают налоги и взносы. Давайте уточним: налог — это обязательный платеж с доходов бизнеса в пользу государства или муниципалитетов. А страховые взносы — это отчисления в Фонды пенсионного, социального и медицинского страхования. Бюджеты этих фондов формируются отдельно от федерального — именно из взносов страхователей, поэтому фонды называются внебюджетными. Они обеспечивают поддержку гражданам, у которых наступил страховой случай: например, Пенсионный фонд назначает пенсию по достижении пенсионного возраста, ФСС выплачивает пособия при наступлении беременности и рождения ребенка.

Кто уплачивает страховые взносы

ИП, адвокаты, нотариусы перечисляют взносы за себя в четко установленном размере. Ежегодно чиновники пересматривают размер этих взносов. ИП и организации, которые являются работодателями, уплачивают также страховые взносы за работников. Если ИП перечисляет взносы как работодатель-страхователь, это не освобождает его от уплаты взносов за себя.

Размер страховых взносов в 2018

В 2018 году ИП на УСН уплачивают 32 385 рублей взносов. Из них на пенсионное страхование уплачивается 26 545 рублей. На медицинское страхование перечисляется 5 840 рублей. ИП не должны делать взносы в ФСС. Но если предприниматель хочет получить право на социальные пособия (больничные, декретные, по уходу за ребенком), то ему нужно перечислять взносы в ФСС добровольно.

Дополнительно ИП должен перечислять в ПФР 1% с тех доходов за год, которые превышают доход в 300 000 рублей. Будьте внимательны при формировании платежек: уплата при превышении предельной величины дохода проходит по отдельному КБК.

Для ИП и ООО, выступающих как страхователи, суммарный размер взносов в разные фонды составляет в большинстве случаев 30% от зарплаты сотрудника. Эта сумма не вычитается из зарплаты, как НДФЛ, а платится работодателем в фонды из средств предприятия. В ПФР направляется 22% от суммы зарплаты, в ФФОМС — 5,1%, в ФСС на обязательное социальное страхование — 2,9%.

Существуют также дополнительные тарифы ФСС на страхование от производственных травм и профзаболеваний. Они устанавливаются каждому страхователю в зависимости от вида деятельности. Именно для уточнения этого тарифа работодатели ежегодно сдают в ФСС отчет об основном виде деятельности. Размер тарифной ставки — от 0,2% до 8,5%.

При расчете взносов нужно иметь в виду лимиты по зарплате. Если сумма зарплаты, рассчитанная нарастающим итогом в течение года, превышает этот лимит, то с превышающей суммы взносы либо не платятся вовсе, либо платятся по сниженному тарифу. Вот лимиты 2018 года:

- ПФР — 1 021 000 рублей. С превышающих сумм платятся взносы по ставке 10%.

- ФСС — 815 000 рублей. С превышающих сумм платить взносы не нужно.

- Лимита для взносов в ФФОМС не существует, взносы надо платить всегда.

Некоторые ИП и ООО на упрощенке занимаются видами деятельности, попадающими под льготу (например, образование, здравоохранение), и тогда они делают взносы в ПФР в размере 20% от зарплаты сотрудника. Лимитов по зарплате в этом случае не существует.

Важно: уточняйте тариф по взносам для вашего вида деятельности в вашем регионе.

Куда отправлять

Взносы на пенсионное, медицинское страхование и страхование на случай нетрудоспособности и материнства за 2018 год нужно отправлять в ИФНС. Взносы на травматизм принимает ФСС. Реквизиты своей налоговой и соцтраха, а также КБК уточняйте на региональных официальных сайтах.

Сроки уплаты страховых взносов

ИП должен уплатить взносы за себя в течение календарного года — разово или частями. Взносы с доходов, превышающих 300 000 рублей, нужно рассчитать и перечислить до 1 апреля следующего года. В 2018 году это нужно сделать до 2 апреля, так как 1 число — выходной день.

ИП и ООО как страхователи должны уплачивать взносы по сотрудникам не позднее 15 дней после завершения очередного месяца, за который работникам начислена зарплата.

Как уменьшить налог на сумму взносов

На УСН 15% все взносы за сотрудников или ИП за себя попадают в графу “Расходы” в Книге учета и уменьшают налоговую базу.

На УСН 6% страхователь или ИП без сотрудников имеют право включить страховые взносы в налоговый вычет:

- ИП без сотрудников может снизить налог на сумму всех уплаченных взносов, даже если налог при этом аннулируется.

- ИП и ООО с работниками тоже могут уменьшить налог на сумму уплаченных страховых взносов, но не более чем на 50%.