Анализ объема менее эффективен на рынке товарных фьючерсов. Стратегии для торговли фьючерсами

После того как вы решили, какими фьючерсами торговать и создали учетную запись у выбранного вами брокера, необходимо оценить рынок. Для оценки большинства финансовых рынков трейдеры используют два основных типа анализа:

- Фундаментальный анализ

- Технический анализ

Фундаментальный анализ

Фундаментальный анализ включает в себя изучение глубинных факторов, определяющих уровень цен на финансовые активы или товары. Тип анализа будет в значительной степени зависеть от того какую категорию фьючерсов вы выбрали объектом инвестирования. Например, если вы решите торговать фьючерсами на казначейские облигации, вам необходимо проанализировать основные факторы, влияющие на цены этих облигаций. Эти факторы включают в себя уровень и направление хозяйственной деятельности, денежно-кредитной политики, спроса и предложения, настроения инвесторов, а также ежедневные экономические и пресс-релизы. С другой стороны, торговцы фьючерсами на зерно будут гораздо больше заинтересованы в анализе сводки погоды, сведениями о посевных площадях и урожайности, поставках альтернативных видов зерна и стоимостью доставки.

Два коротких вышеприведённых примера показывают, что фундаментальный анализ одного рынка имеет мало общего с фундаментальным анализом другого рынка. Вот почему многие трейдеры предпочитают сосредоточить свое внимание только на одном или двух фьючерсных рынках. Это позволяет им сосредоточить свои усилия на выработке острых аналитических способностей для, скажем, рынка нефти, или рынка металлов. Быстро переключаться с одного фьючерсного рынка на другой, стремясь торговать зависимости от того, насколько нестабильным или популярным на данный момент он является, вряд ли будет успешным подходом.

Независимо от того, какой рынок вы выбрали, важно понять, что, вы вероятно, будете иметь своего рода информационный недостаток относительно других участников рынка. Есть два основных типа участников рынка: спекулянты и хеджеры. Спекулянты пытаются извлечь выгоду на колебаниях цен, в то время как хеджеры пытаются устранить риск, связанный с будущей динамикой цен от своего бизнеса. На некоторых рынках (например, рынок процентных фьючерсов (interest rate futures)), очень хорошо информированный и посвященный человек, теоретически может обладать таким же объемом информации необходимой для проведения анализа, как банк или институциональный инвестор. А на некоторых других рынках это просто не практично.

Например, если вы торгуете кукурузой, независимо от того, сколько отчетов о состоянии рынка вы читаете, вы, вряд ли будете ориентироваться лучше фермера в штате Айова или Небраска, не говоря уже о большой сельскохозяйственной компании, такой как Monsanto. Точно так же на рынке нефти. Exxon, скорее всего, лучше чувствует динамику спроса и предложения на рынке нефти в течение следующих трех месяцев, чем даже очень хорошо информированный рядовой трейдер.

Несмотря на этот недостаток информации, важно быть хорошо осведомленным о выбранном рынке (насколько это возможно). Помните, Monsanto или Exxon заинтересованы в хеджировании объектов своего производства, а не в спекуляциях на ежедневных ценовых движениях. Они настолько велики, что их сделки могут быть весьма громоздкими. Как частное лицо, вы имеете способность быть более гибкими и оппортунистическими, чем некоторые более крупные компании.

Независимо от того какой рынок вы выбираете, прежде, чем начать торговать необходимо провести большое исследование базовых принципов и условий рынка, чтобы максимизировать возможности для успеха.

Технический анализ

Вторым основным типом анализа, используемым для оценки фьючерсных рынков, является технический анализ. В то время как фундаментальный анализ касается определения внутренней стоимости актива, технический анализ пытается определить будущее ценовое движение, оценивая предшествующую динамику цен. В то время как много участников рынка считают, что анализ диаграмм не дает представления о том, что произойдет в будущем, есть также много сторонников технического анализа, особенно среди краткосрочных трейдеров.

Одним из преимуществ технического анализа является то, что в отличие от фундаментального анализа, многие из графиков и инструментов, которые используют технические аналитики можно применять на любом типе рынка. Это означает, что хотя и у технического аналитика могут быть преимущества от концентрации на определенных рынках, он, тем не менее, имеет, куда большую гибкость, нежели приверженец фундаментального анализа.

Независимо от того, решили ли вы сфокусироваться на фундаментальном или техническом анализе, помните, что не стоит полагаться на один из них с полным исключением другого. Многие фундаментальные аналитики исследуют диаграммы, чтобы определить пункты входа и выхода для торговли в направлении, которое они обнаружили посредством их исследования. Точно так же даже самые заядлые чартисты обращают внимание на важные фундаментальные события. (Независимо от того, что говорит диаграмма, если ураган истребляет все крупные нефтеперерабатывающие заводы, цена нефти, вероятно, вырастет, потому что поставка уменьшится).

Инструменты и методы

В дополнение к фундаментальному и техническому анализу есть много других инструментов и методов, которые могут помочь в торговле фьючерсами. Самым важным из них является управление рисками. Как мы обсуждали ранее, использование левереджа (кредитного плеча) в торговле фьючерсами увеличивает и вознаграждение и риск. Во избежание того, чтобы быть выброшенными неожиданными оживлениями на рынке, частные трейдеры должны практиковать строгое управление рисками. Это должно включать в себя установку уровня остановки убытков. Это должен быть уровень, где вы выходите из торговли и сокращаете потери, независимо от того, верите ли вы все еще в первоначальную предпосылку. Никогда не забывайте известное высказывание “рынки могут оставаться иррациональным дольше, чем вы можете оставаться платежеспособным”. Даже если начальная предпосылка является, в конечном счете, правильной, иррациональные движения рынка, могут оставаться в силе намного дольше, чем они “должны” и могут высосать весь капитал, особенно когда вы используете левередж.

Часто трейдеры размещают физические ордера остановки потерь (ордера stop loss ) в момент входа в торговлю. Эти ордера должны автоматически сработать и остановить потери, в случае если рынок пошел против трейдера.

Примечание: Такие ордера хорошо использовать, но следует иметь ввиду, что на очень неустойчивых рынках они попросту не смогут быть выполнены и потери будут гораздо больше запланированных

Последним важным инструментом управления рисками является диверсификация. Это означает, что вы должны распределить свой капитал на ряд небольших ставок на рынке фьючерсов. Помните, инвестирование – марафон, а не спринт. Диверсификация также означает, что торговля фьючерсами не должна быть единственной вашей инвестиционной программой. В дополнение к вашему торговому счету необходимо иметь другие, более долгосрочные инвестиции, поддерживаемые в различных стилях с применением различных рыночных механизмов.

Теория объемов. Основные концепции

ПОНЯТИЕ ОБЪЁМА и его роль в торговле фьючерсами

Чем же торговля фьючерсами так привлекает спекулянтов, при условии, что сами графики ценового движения спот практически идентичны, а условия работы на форексе более доступны?

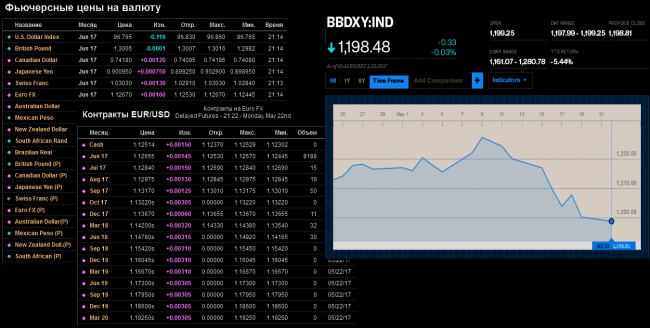

Посмотрите на два графика - фьючерс евро на СМЕ и форекс пара евродоллар. Цены практически идентичны и отличаются лишь на небольшую величину, именуемую базисом (к моменту истечения контракта цена фьючерса и спот будет всегда одинакова):

Торгуя фьючерсами, мы имеем больше гарантий в качестве предоставляемой информации (текущая цена, объём:) потому что фьючерсы торгуются на конкретных биржах и в правилах этих бирж четко прописаны размеры контрактов по каждому фьючерсу, а также другие его атрибуты. Это позволяет вести точный учет совершенных сделок. В основном, данные по торгам валютными фьючерсами берутся с СМЕ (Chicago Mercantile Exchange, Чикаго, США). Это объясняется тем, что объем торгов валютными фьючерсами на этой бирже самый большой в мире. Так же в отчётах СМЕ отражается ещё и открытый интерес по торгуемым фьючерсам и опционам, что даёт дополнительную информацию для анализа рынка. Таким образом, открытость информации плюс защита клиента дают неоспоримое преимущество при торговле именно биржевыми инструментами.

Торговля на бирже до недавнего времени опиралась во многом на технический или фундаментальный анализ. Не будем обсуждать, успешны стратегии на базе этих видов анализа или нет, обратим лишь внимание, что данные об объемах, и тем более возможность их анализировать, предоставлялась до недавнего времени исключительно инсайдерам, так называемым ребятам из ямы. С ростом доли электронной торговли и возможности получать информацию непосредственно у биржи, появился шанс заглядывать за кулисы биржевой торговли, а именно, видеть объемы оборотов по тем или иным ценам.

Почему объем - это так важно? Потому что объем показывает настроения рынка. Он его формирует. Каждое движение цены сопровождается тем, что кто-то купил или продал по одной цене. Если посмотреть как формируется объем, а потом из него растет тренд, то это будет очень похоже на то, если бы заглянуть в утробу и увидеть как формируется и растет ребенок. Точно также можно заглянуть в "чрево" рынка и увидеть что там происходит.

С момента создания бирж (уж более двух столетий) основными видами анализа были технический анализ и фундаментальный анализ. Но в связи с развитием коммуникаций в век технического прогресса, а вместе с ними и рынков электронной торговли, нам стала доступна та информация, что раньше была доступна только избранным (вспомните, что в начале прошлого века даже котировки узнавались из газет). Сейчас же мы можем видеть и выставленные ордера-заявки (в виде стакана), и исполняемые сделки (в виде принтов) и как объединяющее первое и второе - наторгованный объём контрактов (акций).

Основные концепции

Объем - это количество акций (или контрактов), по которым совершались торговые операции за некоторый период времени (час, день, неделю, месяц и т.д.). Анализ объема торгов - неотъемлемый и очень важный элемент технического анализа. По динамике объема можно судить о значимости и силе ценового движения.

Итак, мы получили доступ к инсайдерской информации и общепризнанного способа торговли по этим данным пока нет. На Западе уже не первый год используются данные технологии (но толковых техник мы так и не встречали и это больше похоже на микроскоп в руках неандертальца), но к нам они пришли совсем недавно - около года назад создатели аналитической платформы VolFix приоткрыли завесу в "мир инсайда", показав свою концепцию торговли с помощью объёмов. Поэтому хочу привести основы данной концепции, которые можно взять за базу - рассмотрим основные известные виды объёма:

- Тиковый - отображает динамику изменения цены за определенный период.

- Количественный - отображает количество совершенных сделок за определенный период времени (COUNT).

- Чистый биржевой - отображает количество наторгованых контрактов (акций) за определенный период времени по определенной цене.

Последний нас интересует больше всего, так как именно этот показатель говорит о фиксированной заинтересованности рынка относительно каких-то цен или ценовых диапазонов. Отсюда следует, что ценовые колебания, так или иначе, являются производным моментом от ввода или вывода средств в рынок или из него. Проще говоря, работает схема ОБЪЕМ--->ЦЕНА

|

Благодаря анализу объемов, мы можем определить потенциальное место начала движения или его окончания, потому как цикличность движения цены идет от объема к объему и алгоритм движения одинаков для всех временных периодов.

Классические графики и графики с объемом, в чем разница?

Возьмем для примера график японских свечей из терминала брокера и кластерный график, отображаемый в специально разработанной аналитической платформе.

Временной период у обоих - 15 минут, инструмент - фьючерс на индекс S&P500, торгуемый на СМЕ:

|

На данном рисунке мы видим два графика взятые за один период (разница в установках платформ в один час, но временной промежуток реально тот же).

Сверху - стандартные данные в формате OHLC (Open, Hi, Low, Close).

График снизу отображает внутрибаровые накопления (количество наторгованых контрактов), то есть места, в которых было размещено максимальное количество позиций за период (15 мин). Различными цветами выделены области с накоплениями более заданного в фильтре величины (3, 5, 10 тысяч и максимальные в кластере). Здесь явно видно, что распределение наторгованого объёма внутри кластера совершенно не равномерно по ценовой шкале, а при стандартном способе отображения (будь то свечи или бары) мы этого увидеть просто не сможем.

Суммарные накопления объемов в кластерах формируют максимальный объем дня, который в свою очередь выступает неким индикатором направления на внутридневную торговлю. Буквально: выше объема дня - покупки в приоритете, ниже объема дня - продажи в приоритете.

Теперь, я думаю, становится понятно и насчет индикаторов:

1. почему индикаторы технического анализа "опаздывают"?

Потому что индикатор является производной от цены, которая в свою очередь является производной от объема.

СХЕМА: ИНТЕРЕС--->ОБЪЕМ--->ЦЕНА--->ИНДИКАТОР

2 Почему они иногда не срабатывают?

Потому что они учитывают полностью все цены и все время без определения рейтинговых приоритетов. А они есть...

- Объем контракта (максимально возможный из объемов инструмента, охватывает весь период торгов с момента появления на нем первого лота)

- Объем месяца (включает в себя 4-е календарные недели)

- Объем недели (текущей и предыдущих)

- Объем дня (текущего или прошлых)

- Объем часа (получаса, 15 минут, 5 минут и тд. в порядке убывания)

Все эти параметры в совокупности определяют будущее и текущее поведение рынка в ценовом пространстве. Помните: цена ходит от объема к объему.

Все внутридневные движения опираются на внутридневные объемы дня + прошлые объемы. Объем дня формируется из объемов часов, объемы часов из - объемов более мелких перодов.

Основной упор в этой теме сделаем на понимание внутридневных объемов.

Рассмотрение схемы перемещения объема контракта и как результат развитие тренда на примере декабрьского контракта фьючерса на евро 6EZ1:

|

Перенесение объема контракта служит определенной площадкой для развития дальнейшего движения, все долгосрочные тренды перемещаются именно таким образом. От объема к объему...

На чём же основана работа по объемам?

Так почему же всё-таки отрабатываются крупные уровни объёма? Поскольку объемный уровень можно считать поддержкой /сопротивлением, то в этом месте наблюдается скопление разнонаправленных ордеров. Это могут быть:

- тейк-профит продавцов, которые открыли позиции на селл выше

- стопы покупателей, которые открывали позиции в надежде на рост

- селл-стопы трейдеров которые считают, что уровень будет пробит

- бай-лимиты трейдеров которые ждут отскока (для случая подхода цены сверху к уровню).

Идея в том, что какой суммарный объем будет больше - баев или селлов - туда и пойдем.

Именно такое скопление ордеров обеспечивает возврат к пробитому уровню, так как особо крупные заявки на покупку или продажу не всегда удовлетворяются с первого раза: сначала цена уходит от уровня в направлении крупной сделки, а потом возвращается для дальнейшей реализации этой же сделки по той же цене.

Именно это позволяет проводить трейды с хорошим математическим ожиданием, так как стопы устанавливаются на минимальном уровне, а размер потенциальной прибыли в разы выше. При этом, даже имея статистику прибыльных и убыточных сделок 50 на 50, получается хорошее положительное матожидание, что позволят торговому счёту расти.

Некоторые считают, что торговля объемами предполагает активную торговлю только внутри дня. Однако, это не так. Здесь, как и везде, все определяется вашим темпераментом и стилем торговли. Одни предпочитают 3-4 входа в день большим лотом с очень маленьким стопом и прибылью в 20-40 п. Другие же делают одну-две сделки в неделю с таким же маленьким стопом, но значительно большими профитами. Существует и позиционный стиль торговли при котором сделки совершаются достаточно крупным лотом, но удерживаются по несколько месяцев. Только для этого нужны стальные нервы, ведь когда ты видишь огромную прибыль, которую съедают откаты - так и тянет закрыть позицию или часть её. К тому же в такую позицию не так просто зайти и удержать в самом начале тренда.

Объемы вертикальные

Всем нам известна гистограмма объемов, построенная по вертикали и располагающаяся обычно внизу рабочего графика. Но что же она из себя представляет и какую информацию несёт?

Рассмотрим два варианта представления данного объема (не путать с объемом в МТ-4 - там это нечто другое):

|

На верхнем рисунке видно, что графически объём представлен красными и зелёными линиями, совпадающими с цветом баров (как известно, красный медвежий бар - "down tick" получается, если цена закрытия ниже цены его открытия, а зелёный бычий - "up tick" соответственно наоборот).

Какую в данном случае информацию несёт представленный график объёма?

Зная, что объём - это количество наторгованных за какой-то промежуток времени контрактов (на рисунке это 5 минут), мы видим что за бар с 16-10 до 16-15 было наторговано около 5-ти тыс. контрактов, и судя по цвету, (зелёный) бар был бычий, то есть покупателей здесь было больше.

Если же взять бар на 17-10, то здесь преобладали продавцы.

|

Но насколько полная это информация? Ориентируясь по верхнему рисунку, мы можем только сказать, что это бычий, а это медвежий, но реальную силу покупателей или продавцов мы не видим.

Если же посмотреть на нижний рисунок, то здесь ситуация другая (столбики объёма состоят из двух частей и отражают количество покупок и количество продаж): на 16-15 покупок было во много раз больше чем продаж, а на 17-10 продавцы лишь слегка преобладали. Эта разница между покупками и продажами характеризуется как ДЕЛЬТА, и её мы рассмотрим чуть позже.

Более подробно оценить количество покупок и продаж можно, используя дополнительно кластерный график самого бара:

А обыкновенный столбиковый объём показывает при этом только открытие-закрытие бара. Да и то, если использовать терминал МТ-4, то мы увидим такую картину:

|

Зная, что в МТ-4 рыночный объём не передаётся, получается полный бред. Вот вам наглядная разница между двумя совершенно разными способами представления рыночной информации.

Горизонтальные объёмы

В отличие от вертикальных, о горизонтальных объёмах мы узнали совсем недавно. Саму концепцию чуть больше года назад представили создатели платформы визуализации объемов. Некоторые моменты работали, некоторые нет - но в целом идея быстро получила своё развитие в десятках различных систем с использованием уровней объёмов. Насколько прибыльно они работают - это уже другой вопрос, наша задача - определится, как они формируются и отрабатываются.

Графически горизонтальные объёмы можно представить в виде гистограммы:

|

А то, как он формируется видно на следующем рисунке (вспомним по рейтинги: объём тика формирует объём минуты,:получаса, часа - объём дня - объём недели - объём месяца - объём контракта).

Из рисунка видно, что от первого максимального объема дня, который совпал с текущим объёмом часа и максимального объёма в кластере (на цене 1084) произошёл первый сессионный ход описанный выше.

Следующий сессионный разворот произошёл от нового уровня дня 1080,75 (78951 контракт), который совпал с уровнем часа (даже двух подряд). Один из способов выполнения сделок по объёмам представлен ниже:

|

Это только один из вариантов формирования и отработки объёмов, но есть ещё величина, которую по-серьёзному практически никто в своё время не рассматривал - это ДЕЛЬТА, как указатель движения рынка. Изучению поведения оной (вместе с апробацией на торгах в реале) было посвящено около года совместной работы, и некоторые моменты мы обязательно рассмотрим.

Перевод с английского: Новицкая О., Сидоров В.

Научный редактор кандидат экономических наук Самотаев И.

Джон Дж. Мэрфи

Технический анализ фьючерсных рынков: теория и практика . - М.: Сокол, 1996.

В данной книге подробно и в доступной форме рассматриваются теоретические основы технического анализа и методы его практического применения. Автор, ведущий специалист по техническому анализу с мировым именем, убедительно доказывает необходимость исполь-зования технических методов для прогнозирования движения цен и успешных финансовых операций.

Книга является базовым пособием по техническому анализу не только фьючерсов, а также акций и других финансовых инструментов. Она по праву считается "библией технического анализа"".

Книга рассчитана как на начинающих игроков, так и на опытных специалистов биржевого и внебиржевого рынков.

"Технический анализ фьючерсных рынков"" переведен на одиннадцать языков, издавался во многих странах и впервые выходит на русском языке.

Copyright 1986 by Prentice Hall AU Rights Reserved

Предисловие

Для чего нужна еще одна книга по техническому анализу товарных фьючерсных рынков? Чтобы ответить на этот вопрос, мне придется вернуться на несколько лет назад, к тому времени, когда в Нью-Йоркском институте финансов вводился учебный курс по этому предмету.

Весной 1981 года руководство института обратилось ко мне с просьбой организовать курс по техническому анализу фьючерсных рынков для слушателей этого учебного заведения. К тому времени за моими плечами был более чем десятилетний опыт практической работы в качестве технического аналитика, и меня неоднократно приглашали для проведения лекций по этому предмету в различных аудиториях. Тем не менее, задача построения пятнадцатинедельно-го курса оказалась, вопреки моим ожиданиям, достаточно сложной. Поначалу я был уверен, что мне с трудом удастся растянуть содержание курса на столь длительный срок. Однако, приступив к подбору материала, заслуживающего, на мой взгляд, включения в программу, я пришел к выводу, что пятнадцати недель вряд ли хватит для того, чтобы даже в общих чертах осветить столь сложную и объемную тему.

Технический анализ - это нечто большее, чем простой набор узкоспециальных знаний и приемов. Он представляет собой комби-нацию нескольких различных подходов и областей специализации, которые, сочетаясь, образуют единую техническую теорию. Изуче-ние технического анализа обязательно должно начинаться со зна-комства с более чем десятью различными подходами, при этом необходимо четко осознавать их взаимосвязь в рамках одной строй-ной теории.

Определив круг вопросов, которые следовало включить в про-грамму курса, я приступил к поиску книги, которую можно было бы использовать в качестве учебника. Однако, изучив всю имеющуюся литературу, я пришел к выводу, что подобной книги не существует. Безусловно, из числа выпущенных на тот момент книг по этой тематике было немало хороших и заслуживающих внимания, но ни одна из них не подходила для моих целей. Те книги, в которых достаточно полно освещались основы технического анализа, предназначались для фондового рынка, а мне не хотелось брать за основу "фьючерсного" курса книгу по анализу ценньрс бумаг.

Что касается книг по техническому анализу фьючерсных рын-ков, то их можно было разделить на несколько категорий. Практи-чески все они были рассчитаны на аудиторию, уже знакомую с основами анализа графиков. Их авторы представляли читателю свои новые разработки и результаты оригинальных исследований. Подо-бная литература вряд ли могла пригодиться тем, кто только начинает знакомство с предметом. Книги другой группы были посвящены какому-то одному разделу технической теории, например, анализу столбиковых или пункто-цифровых графиков, теории волн Эллиота или анализу циклов и не подходили мне в силу своей узкой специализации. В книгах третьей группы рассматривались пробле-мы использования компьютерных технологий и разработки новых систем и индикаторов. Несмотря на очевидные достоинства всех этих книг, ни одна из них не подходила на роль учебника для курса по техническому анализу, так как была либо очень сложна для новичка, либо слишком узко специализирована.

В конце концов я вдруг понял, что книги, которую я ищу для своего курса, основательного учебника, в котором бы в логической, последовательной манере освещались бы все важнейшие направле-ния технического анализа применительно к фьючерсным рынкам и который, в то же время, был бы доступен для неподготовленного читателя, просто не существует. Мне стало ясно, что в литературе, посвященной этой теме, существует пробел. Поскольку, как любой технический аналитик, я знаю, что пробелы должны заполняться, я сделал для себя вывод, что, если мне нужна подобная книга, мне придется написать ее самому.

Книга "Технический анализ фьючерсных рынков" не планиро-валась как исчерпывающий, всеобъемлющий труд по техническому анализу. Подобной книги нет и никогда не будет. Технический анализ очень широк и многогранен, в нем столько тонкостей и различных течений, что любая попытка написать "исчерпываю-щую" книгу была бы не только самонадеянной, но уже изначально была бы обречена на неудачу. Существуют отдельные труды прак-тически по каждой теме, затронутой в этой книге.

В то же время данная книга не является и простым учебником для начинающих. Первые ее главы посвящены подробному изуче-нию основ технической теории. Связано это, отчасти, и с тем, что, по моему глубокому убеждению, эффективность технического ана-лиза определяется прежде всего умением правильно использовать эти основы. Большинство применяемых сегодня сложных систем и индикаторов представляют собой не что иное, как продолжение и развитие простейших понятий и принципов. Освоив азы анализа графиков, читатель сможет перейти к рассмотрению более сложных методов и инструментов, изложенных в последующих главах. Книга построена таким образом, чтобы не вызвать затруднений в воспри-ятии у относительно неподготовленного читателя. В то же время большая часть материала будет полезной и тем, кто уже имеет определенный опыт в этой области и не один год проработал на фьючерсном рынке. Профессиональные технические аналитики смогут использовать эту книгу для повторения уже известных им положений и принципов технической теории.

Последнее утверждение особенно важно, ведь, как известно, повторенье - мать ученья. Один из величайших трейдеров своего времени и основоположник одного из направлений технического анализа, У. Д. Ганн, однажды сказал: "Я изучал и совершенствовал свои методы каждый год на протяжении последних сорока лет. Тем не менее я все еще учусь и надеюсь сделать более значительные открытия в будущем." ("Прибыльные операции на товарных рын-ках", 1976, стр. 2).

Важность постоянного расширения знаний и повторения ранее изученного материала трудно переоценить. Занимаясь преподава-нием технического анализа, я в силу необходимости постоянно возвращался к литературе, уже прочитанной мною несколько лет назад. Как аналитик-практик я от этого только выигрывал: каждое новое прочтение открывало для меня какие-то новые тонкости и детали, ранее оставшиеся незамеченными. Меня очень забавляет, когда какой-нибудь начинающий технический аналитик через пол-года-год практической деятельности заявляет мне, что он уже овладел основами и хотел бы заняться чем-то "более серьезным". Может быть, я просто завидую подобным людям. Несмотря на более чем пятнадцатилетний опыт, я все еще пытаюсь овладеть этими самыми основами.

В главе 1 раскрывается философская база технического анализа фьючерсных рынков, а также его основные постулаты. На мой взгляд, многие заблуждения, касающиеся технического анализа, вызваны прежде всего отсутствием четкого понимания того, что из себя представляет техническая теория, и незнанием философских корней, лежащих в ее основе. Далее сопоставляется технический и фундаментальный методы прогнозирования динамики рынка и указываются некоторые преимущества технического подхода. Так-же уделяется внимание некоторым сходствам и различиям в приме-нении технического анализа на фондовых и фьючерсных рынках, поскольку вопросы на эту тему возникают достаточно часто. Корот-ко рассматриваются взгляды двух групп оппонентов технического анализа: приверженцев теории "случайных событий" и "самоис-полняющегося пророчества".

Глава 2 посвящена знаменитой теории Доу, положившей начало развитию большинства направлений технической теории. Многие технические аналитики фьючерсных рынков и не подозревают о том, как много из того, чем они сегодня пользуются в своей работе, основано на принципах, изложенных Чарльзом Доу в конце про-шлого века.

В главе 3 рассказывается о том, как строится дневной столби-ковый график, наиболее распространенный тип графиков, и вводят-ся понятия объема торговли и открытого интереса. Также рассмат-риваются особенности построения недельных и месячных графи-ков, являющихся необходимым дополнением к дневному.

В главе 4, посвященной тенденции и ее основным характеристи-кам, раскрываются основные понятия, или "кирпичики", графи-ческого анализа, такие как поддержка и сопротивление, линии тренда и ценовые каналы, процентные отношения длины коррек-ции, пробелы и дни ключевого перелома.

В главах 5 и 6с помощью уже известных читателю по предыду-щей главе понятий изучаются ценовые модели. Основные модели перелома тенденции, такие как "голова и плечи", двойная вершина и основание, рассматриваются в пятой главе. Модели продолжения тенденции, включая флаги, вымпелы и треугольники, - в шестой. Текст сопровождается большим количеством иллюстраций. Боль-шое внимание уделяется способам измерения ценовых моделей с целью определения ценовых ориентиров, а также роли объема торговли в формировании и завершении моделей. В главе /более подробно освещаются понятия объема и откры-того интереса.

Показывается, как изменения этих показателей могут подтверждать движение цен либо служить предупреждением о возможном переломе тенденции. Рассматриваются некоторые индикаторы, основанные на объеме торговли, такие как балансовый объем (OBV), накопление объема (VA) и др. Также подчеркивается важность использования показателей открытого интереса, содержа-щихся в "Отчете по обязательствам трейдеров".Глава 8 посвящена важной области графического анализа -использованию недельных и месячных графиков долгосрочного развития, которым часто уделяют недостаточно внимания. Долго-срочные графики дают более ясное представление об общей тенден-ции развития рынка, чем дневные. Кроме того, обосновывается необходимость отслеживания показателей обобщенных индексов товарных рынков, таких как индекс фьючерсных цен Бюро иссле-дования товарных рынков (СКВ) и индексы различных групп рынков.

В главе 9 рассматривается скользящее среднее значение, один из наиболее известных и широко распространенных технических ин-струментов, основа большинства компьютеризированных техни-ческих систем, следующих за тенденцией.

В этой главе также представлена еще одна методика следования за тенденцией - недельный ценовой канал, или "правило четырех недель".

В главе 10 рассказывается о различных типах осцилляторов и о том, как с их помощью определяются состояния перекупленное™ и перепроданности рынка и расхождения. Уделяется внимание и другому способу определения критических состояний рынка -методу "от обратного".

Глава 11 вводит читателя в мир пункто-цифровых графиков. Несмотря на меньшую известность, этот вид графиков позволяет более точно анализировать динамику цен и является ценным допол-нением к столбиковым графикам.

В главе 12 показывается, как сохранить некоторые достоинства пункто-цифрового метода представления данных в отсутствие ин-формации о внутридневных ценах. Рассматривается метод трехкле-точной реверсировки и способы оптимизации пункто-цифровых графиков. Похоже, что в связи с широким использованием компьютеров и появлением все более совершенных систем распространения информации о ценах пункте-цифровые графики постепенно воз-вращают себе былую популярность среди аналитиков фьючерсных рынков.

В главе 13 освещается теория волн Эллиота и числовая последо-вательность Фибоначчи. Эта теория, первоначально применявша-яся для анализа фондовых индексов, в последние годы стала привлекать повышенное внимание специалистов, работающих на фьючерсных рынках. Принципы Эллиота представляют собой уни-кальный подход к изучению динамики рынка и при правильном применении позволяют аналитику прогнозировать будущие изме-нения тенденций с большей степенью уверенности и надежности.

Глава 14 знакомит читателя с теорией циклов, добавляя тем самым новый — временной — аспект в процесс рыночного прогно-зирования. Здесь также рассматриваются ежегодные сезонные мо-дели движения цен. Помимо общего обзора основных принципов циклического анализа обсуждается проблема повышения эффек-тивности других технических инструментов, таких как средние

скользящие и осцилляторы, путем их синхронизации с доминиру-ющими рыночными циклами.

Глава 15 отдает дань возросшей за последние годы роли компь-ютеров в техническом анализе рынка и биржевой игре. В этой главе приводятся некоторые преимущества и недостатки использования механических компьютерных торговых систем и рассматриваются некоторые особенности компьютерной программы по техническо-му анализу, созданной компанией "Компутрэк". Тем не менее постоянно подчеркивается, что компьютер - это всего лишь инстру-мент, который не способен заменить собственно анализ, компетентный и взвешенный. Если пользователь не владеет методами, описанны-ми в главах с 1 по 14, не стоит надеяться на помощь компьютера. Компьютер может сделать хорошего технического аналитика еще лучше, а плохому может даже навредить.

В главе 16 подробно освещается еще один аспект успешной фьючерсной торговли, которым, к сожалению, очень часто прене-брегают, - управление капиталом. Раскрываются основные принци-пы эффективного управления капиталом и объясняется, почему они столь необходимы для выживания на фьючерсных рынках. Многие трейдеры полагают, что именно умение правильно распорядиться своими средствами является наиболее важным аспектом фьючерс-ной торговли. В этой главе показывается взаимосвязь между тремя элементами торговой программы: прогнозированием, тактикой и управлением капиталом. Прогнозирование помогает трейдеру ре-шить, с какой стороны ему следует войти в рынок - длинной или короткой. Торговая тактика заключается в выборе конкретного момента входа в рынок и выхода из него. Принципы управления средствами позволяют определить, какую сумму следует вложить в сделку. Кроме того, обсуждаются различные типы биржевых прика-зов и вопрос о том, нужно ли пользоваться защитными стоп-приказами в качестве элемента торговой стратегии.

В разделе "Систематизация аналитических методов" все много-образие технических методов и инструментов, рассмотренных в предыдущих главах, представляется в виде единой стройной теории. Подчеркивается необходимость знания всех различных направле-ний технического анализа и умения комбинировать их в своей работе. Многие технические аналитики специализируются в какой-то одной области анализа, полагая, что именно она является ключом к успеху. Я твердо убежден, что ни одна отдельная область техни-ческого анализа не может дать ответы на все вопросы, каждая из них содержит лишь частичку ответа на интересующий аналитика во-прос. Чем большим количеством методов и инструментов пользу-ется трейдер, тем больше вероятность того, что ему удастся принять правильное решение. Поможет ему в этом перечень технических процедур в вопросах, представленный в разделе.

Несмотря на то, что данная книга рассчитана прежде всего на тех, кто занимается или планирует заниматься торговлей непосред-ственно фьючерсными контрактами, принципы технического ана-лиза, изложенные в ней, с таким же успехом могут применяться и в торговле спрэдами и опционами. Некоторые особенности исполь-зования технического подхода в этих двух важнейших областях биржевой торговли коротко рассматриваются в приложениях 1 и 2. И, наконец, ни одна книга по техническому анализу не может считаться полной без упоминания о легендарном У. Д. Ганне. Не имея возможности подробно остановиться на положениях его учения в рамках этой книги, мы расскажем о нескольких его наиболее простых и, по мнению некоторых специалистов, эффек-тивных инструментах в приложении 3.

Хочется надеяться, что данная книга действительно заполнит пробел, обнаруженный автором, и поможет читателю лучше понять, что из себя представляет технический анализ, и оценить его значе-ние. Разумеется, технический анализ не для всех. Более того, его эффективность, скорее всего, значительно бы снизилась, если бы все вдруг стали им пользоваться. В намерения автора не входит навязать технический подход кому бы то ни было. Эта книга представляет собой попытку одного технического аналитика поде-литься своими взглядами на кажущийся порой слишком сложным и запутанным предмет с теми, кто действительно стремится расши-рить свои знания о нем.

Технический анализ вовсе не является "гаданием на кофейной гуще", подобные сравнения можно услышать только от людей несведущих. Но в то же время его не следует считать волшебной палочкой, гарантирующей мгновенное обогащение. Технический анализ - это просто один из подходов к прогнозированию движения рынка, основанный на изучении прошлого, человеческой психоло-гии и теории вероятности. Разумеется, он не безупречен. Тем не менее в большинстве случаев основанные на нем прогнозы отлича-ются достаточно высокой степенью точности. Технический анализ прошел проверку временем в реальном мире биржевой торговли, и вполне заслуживает внимания тех, кто всерьез занимается изучени-ем поведения рынка.

Основная тема этой книги - простота. Я всегда был противником чрезмерного усложнения методов технического анализа. Испробо-вав большинство существующих технических инструментов, от самых простых до очень изощренных, за долгие годы работы, я пришел к выводу, что более простые методики чаще всего оказыва-ются самыми эффективными. Поэтому мой вам совет: стремитесь к простоте.

Джон Дж. Мэрфи

Глава 1.

Философия технического анализа

ВСТУПЛЕНИЕ

Прежде чем приступать к изучению методов и средств, исполь-зуемых для технического анализа товарных фьючерсных рын-ков, необходимо прежде всего определить, что же, собственно, представляет собой технический анализ. Кроме того, следует остановиться на его философской основе, провести четкие разграничения между техническим и фундаментальным анали-зом и, наконец, упомянуть о критических замечаниях, которым нередко подвергается технический анализ.

Итак, приступим к определению. Технический анализ - это исследование динамики рынка, чаще всего посредством графи-ков, с целью прогнозирования будущего направления движения цен. Термин "динамика рынка" включает в себя три основ-ных источника информации, находящихся в распоряжении технического аналитика, а именно: цену, объем и открытый интерес. На наш взгляд, термин "динамика цен", который часто используется, слишком узок, так как большинство технических аналитиков фьючерсных товарных рынков ис-пользуют для своих прогнозов объем и открытый интерес, а не только цены. Но, несмотря на указанные различия, следу-ет иметь в виду, что в контексте данной книги термины "динамика рынка" и "динамика цен" будут использоваться как синонимы.

ФИЛОСОФСКАЯ ОСНОВА ТЕХНИЧЕСКОГО АНАЛИЗА

Итак, сформулируем три постулата, на которых, как на трех китах, стоит технический анализ:

1.Рынок учитывает все.

2.Движение цен подчинено тенденциям.

3.История повторяется.

Рынок учитывает все

Данное утверждение, по сути дела, является краеугольным камнем всего технического анализа. До тех пор пока читатель не постигнет всю суть и все значение этого постулата, нам нет смысла двигаться дальше. Технический аналитик полагает, что причины, которые хоть как-то могут повлиять на рыноч-ную стоимость фьючерсного товарного контракта (а причи-ны эти могут быть самого разнообразного свойства: экономи-ческие, политические, психологические - любые), непре-менно найдут свое отражение в цене на этот товар.

Из этого следует, что все, что от вас требуется, - это тщательное изучение движения цен. Может показаться, что это звучит излишне предвзято, но если вдуматься в истинный смысл этих слов, вы поймете, что опровергнуть их невозможно.Итак, иными словами, любые изменения в динамике спроса и предложения отражаются на движении цен. Если спрос превы-шает предложение, цены возрастают. Если предложение превы-шает спрос, цены идут вниз. Это, собственно, лежит в основе любого экономического прогнозирования. А технический анали-тик подходит к проблеме с другого конца и рассуждает следую-щим образом: если по каким бы то ни было причинам цены на рынке пошли вверх, значит, спрос превышает предложение. Следовательно, по макроэкономическим показателям рынок выгоден для быков. Если цены падают, рынок выгоден для медведей. Если вдруг вас смущает слово "макроэкономика", которое вдруг возникло в нашем разговоре о техническом анали-зе, то это совершенно напрасно. Удивляться тут совершенно нечему. Ведь пусть косвенно, но технический аналитик так или иначе смыкается с фундаментальным анализом. Многие специ-алисты по техническому анализу согласятся, что именно глубин-ные механизмы спроса и предложения, экономическая природа того или иного товарного рынка и определяют динамику на повышение или на понижение цен. Сами по себе графики не оказывают на рынок ни малейшего влияния. Они лишь отражают психологическую, если угодно, тенденцию на повышение или на понижение, которая в данный момент овладевает рынком.

Как правило, специалисты по анализу графиков предпо-читают не вдаваться в глубинные причины, которые обусло-вили рост или падение цен. Очень часто на ранних стадиях, когда тенденция к изменению цен только-только намети-лась, или, напротив, в какие-то переломные моменты причи-ны таких перемен могут быть никому не известны. Может показаться, что технический подход излишне упрощает и огрубляет задачу, но логика, которая стоит за первым исход-ным постулатом - "рынок учитывает все", - становится тем очевиднее, чем больше опыта реальной работы на рынке приобретает технический аналитик.

Из этого следует, что все то, что каким-либо образом влияет на рыночную цену, непременно на этой самой цене отразится. Следовательно, необходимо лишь внимательней-шим образом отслеживать и изучать динамику цен. Анализи-руя ценовые графики и множество дополнительных индика-торов, технический аналитик добивается того, что рынок сам указывает ему наиболее вероятное направление своего разви-тия. Нам нет нужды пытаться переиграть или перехитрить рынок. Все методы и приемы, о которых пойдет речь в этой книге, служат лишь для того, чтобы помочь специалисту в процессе изучения динамики рынка. Технический аналитик знает, что по каким-то причинам рынок идет вверх или вниз. Но вряд ли знание того, что же это за причины, необходимо для его прогнозов.

Движение цен подчинено тенденциям

Понятие тенденции или тренда (trend) - одно из основопо-лагающих в техническом анализе. Необходимо усвоить, что, по сути дела, все, что происходит на рынке, подчинено тем или иным тенденциям. Основная цель составления графиков динамики цен на фьючерсных рынках и заключается в том, чтобы выявлять эти тенденции на ранних стадиях их разви-тия и торговать в соответствии с их направлением. Большин-ство методов технического анализа являются по своей приро-де следующими за тенденцией (trend-following), то есть их функция состоит в том, чтобы помочь аналитику распознать тенденцию и следовать ей на протяжении всего периода ее существования (см. рис. 1.1).

Из положения о том, что движение цен подчинено тенден-циям, проистекают два следствия: Следствие первое: дей-ствующая тенденция, по всей вероятности, будет развиваться далее, а не обращаться в собственную противоположность. Это следствие есть не что иное, как перефраз первого ньюто-новского закона движения. Следствие второе: действующая тенденция будет развиваться до тех пор, пока не начнется движение в обратном направлении. Это, по сути дела, есть другая формулировка следствия первого. Какой бы словес-ной параболой не казалось нам это положение, следует твердо запомнить, что все методы следования тенденциям основываются на том, что торговля в направлении существу-ющей тенденции должна вестись до тех пор, пока тенденция не подаст признаков разворота.

Рис. 1.1 Пример восходящей тенденции. Технический анализ основывается на положении, что движение цен подчинено тенденциям и что эти тенденции носят устойчивый характер.

История повторяется

Технический анализ и исследования динамики рынка теснейшим образом связаны с изучением человеческой пси-хологии. Например, графические ценовые модели, которые были выделены и классифицированы в течение последних ста лет, отражают важные особенности психологического состояния рынка. Прежде всего они указывают, какие на-строения - бычьи или медвежьи - господствуют в данный момент на рынке. И если в прошлом эти модели работали, есть все основания предполагать, что и в будущем они будут работать, ибо основываются они на человеческой психоло-гии, которая с годами не изменяется. Можно сформулировать наш последний постулат - "история повторяется" - несколь-ко иными словами: ключ к пониманию будущего кроется в изучении прошлого. А можно и совсем иначе: будущее - это всего лишь повторение прошлого.

СОПОСТАВЛЕНИЕ ТЕХНИЧЕСКОГО И ФУНДАМЕНТАЛЬНОГО ПРОГНОЗИРОВАНИЯ

Если технический анализ в основном занимается изучени-ем динамики рынка, то предметом исследований фундамен-тального анализа являются экономические силы спроса и предложения, которые вызывают колебания цен, то есть заставляют их идти вверх, вниз или сохраняться на существу-ющем уровне. При фундаментальном подходе анализируются все факторы, которые так или иначе влияют на цену товара. Делается это для того, чтобы определить внутреннюю или действительную стоимость товара. Согласно результатам фундаментального анализа, именно эта действительная сто-имость и отражает, сколько на самом деле стоит тот или иной товар. Если действительная стоимость ниже рыночной цены товара, значит товар нужно продавать, так как за него дают больше, чем он стоит на самом деле. Если действительная стоимость выше рыночной цены товара, значит нужно поку-пать, ибо он идет дешевле, чем стоит на самом деле. При этом исходят исключительно из законов спроса и предложения.

Оба этих подхода к прогнозированию динамики рынка пытаются разрешить одну и ту же проблему, а именно:

определить, в каком же направлении будут двигаться цены. Но к проблеме этой они подходят с разных концов. Если фундаментальный аналитик пытается разобраться в причине движения рынка, технического аналитика интересует только факт этого движения. Все, что ему нужно знать, это то, что такое движение или динамика рынка имеет место, а что именно ее вызвало - не так уж важно. Фундаментальный аналитик будет пытаться выяснить, почему это произошло.

Многие специалисты, работающие с фьючерсами, тради-ционно относят себя либо к техническим, либо к фундамен-тальным аналитикам. На самом же деле граница тут очень размыта. Многие фундаментальные аналитики имеют хотя бы начальные навыки анализа графиков. В то же время, нет такого технического аналитика, который хотя бы в общих чертах не представлял себе основных положений фундамен-тального анализа. (Хотя среди последних существуют так называемые "пуристы", которые будут стремиться любой ценой не допустить "фундаментальной заразы" в свою тех-нико-аналитическую святая святых). Дело в том, что очень часто эти два метода анализа действительно вступают в противоречие друг с другом. Обычно в самом зародыше каких-то важных подвижек поведение рынка не вписывается в рамки фундаментального анализа и не может быть объясне-но на основе только экономических факторов.

Именно в эти моменты, моменты для общей тенденции наиболее критичес-кие, два вида анализа - технический и фундаментальный - и расходятся больше всего. Позднее, на каком-то этапе они совпадут по фазе, но, как правило, слишком поздно для адекватных действий трейдера.Одним из объяснений этого кажущегося противоречия явля-ется следующее: рыночная цена опережает все известные фунда-ментальные данные. Другими словами, рыночная цена служит опережающим индикатором фундаментальных данныхили сообра-жений здравого смысла. В то время как рынок уже учел все известные экономические факторы, цены начинают реагировать на какие-то совсем новые, еще не известные факторы. Самые значительные периоды роста и падения цен в истории начина-лись в обстановке, когда ничто или почти ничто, с точки зрения фундаментальных показателей, не предвещало никаких измене-ний. Когда же эти изменения становились понятны фундамен-тальным аналитикам, новая тенденция уже развивалась в полную силу.

Со временем к техническому аналитику приходит уверен-ность в своем умении читать и анализировать графики. Он постепенно привыкает к ситуации, когда динамика рынка не совпадает с пресловутым "здравым смыслом". Ему начинает нравиться быть в меньшинстве. Технический аналитик твердо знает, что рано или поздно причины динамики рынка станут всем известны. Но это будет потом. А сейчас нельзя тратить время на ожидание этого дополнительного подтверждения собственной правоты.

Даже при этом беглом знакомстве с азами технического анализа можно понять, в чем его преимущество перед фундамен-тальным. Если вам необходимо выбрать какой-то один из двух подходов, то, по логике вещей, это, конечно же, должен быть технический анализ. Во-первых, по определению, он включает в себя данные, которыми оперирует фундаментальный анализ, ведь если они отражаются на рыночной цене, значит их уже нет необходимости анализировать отдельно. Так что анализ графи-ков, по сути дела, становится упрощенной формой фундамен-тального анализа. Между прочим, этого нельзя сказать о послед-нем. Фундаментальный анализ не занимается изучением динами-ки цен. Можно успешно работать на товарном фьючерсном рынке, пользуясь только техническим анализом. Но очень мало вероятно, что вы хоть сколько-нибудь преуспеете, если будете опираться только на данные фундаментального анализа.

ВИД АНАЛИЗА И ВЫБОР ВРЕМЕНИ

На первый взгляд, это сопоставление не совсем понятно, но все станет ясно, если разложить процесс принятия решения на две составляющих: собственно анализ ситуации и выбор време-ни. Для успешной игры на бирже умение правильно выбрать время для входа в рынок и выхода из него имеет колоссальное значение, особенно при фьючерсных сделках, где так высок "эффект рычага" (leverage). Ведь можно верно угадать тенден-цию, но все равно терять деньги. Относительно небольшая величина залогового обеспечения (обычно менее 10%) приводит к тому, что даже незначительные колебания цен в нежелательном для вас направлении могут вытеснить вас с рынка, а в результате

привести к частичной или полной потере залоговых средств. Для сравнения, при игре на фондовой бирже, трейдер, который чувствует, что рынок идет против него, может занять выжида-тельную позицию в надежде, что рано или поздно и на его улице будет праздник. Трейдер придерживает свои акции, то есть из трейдера он превращается в инвестора.

На товарном рынке, увы, это невозможно. Для фьючерсных сделок принцип "купи и придержи" абсолютно не приемлем. Поэтому, если вернуться к нашим двум составляющим, на фазе анализа можно использовать и технический, и фундаментальный подход, чтобы получить верный прогноз. Что же касается выбора времени, определения точек входа в рынок и выхода из него, то здесь требуется чисто технический подход. Таким образом, рас-смотрев те шаги, которые должен сделать трейдер, прежде чем брать на себя рыночные обязательства, мы можем еще раз убедиться в том, что на определенном этапе именно технический подход абсолютно не заменим, даже если на ранних стадиях и применялся фундаментальный анализ.

ГИБКОСТЬ И АДАПТАЦИОННЫЕ СПОСОБНОСТИ ТЕХНИЧЕСКОГО АНАЛИЗА

Одной из сильных сторон технического анализа несомненно, является то, что его можно использовать практически для любого средства торговли и в любом временном интервале. Нет такой области в операциях на фондовой и на товарной бирже, где бы не применялись методы технического анализа.

Если речь идет о товарных рынках, то технический аналитик, благодаря своим графикам, может отслеживать ситуацию на любом количестве рынков, чего нельзя сказать о фундаменталис-тах. Последние, как правило, используют такое количество различных данных для своих прогнозов, что просто вынуждены специализироваться на каком-то одном рынке или группе рын-ков: например, на зерновых, на металлах и т.д. Преимущества же широкой специализации очевидны.

Прежде всего, у любого рынка существуют периоды всплеска активности и периоды летаргии, периоды ярко выраженной тенденции цен и периоды неопределенности. Технический ана-литик свободно может сконцентрировать все свое внимание и силы на тех рынках, где тенденции цен внятно прослеживаются, а всеми остальными пока пренебречь. Иными словами, он максимально использует преимущества ротационной природы рынка, а на практике это выражается в ротации внимания и, разумеется, средств. В различные периоды времени те или иные рынки вдруг начинают "бурлить", цены на них образуют четкие тенденции, а потом активность затухает, рынок становится вя-лым, динамика цен - неопределенной. Но на каком-то другом рынке в этот момент вдруг начинается вспышка активности. И технический аналитик в подобной ситуации имеет свободу выбо-ра, чего нельзя сказать о фундаменталистах, узкая специализация которых на каком-то определенном рынке или группе рынков просто-напросто лишает их этой возможности маневра. Даже если фундаментальный аналитик и решит переключиться на что-нибудь другое, маневр этот потребует от него намного больше времени и усилий.

Еще одно преимущество технических аналитиков - "широкий обзор". И в самом деле, следя сразу за всеми рынками, они имеют ясную картину того, что в целом происходит на товарных рынках. Это позволяет им избегать своеобразной "зашоренности", кото-рая может стать результатом специализации на какой-нибудь одной группе рынков. Кроме того, большинство фьючерсных рынков тесно между собою связаны, на них воздействуют одни и те же экономические факторы. Следовательно, динамика цен на одном рынке или группе рынков может оказаться ключом к разгадке того, куда в будущем пойдет какой-то совсем другой рынок или группа рынков.

ТЕХНИЧЕСКИЙ АНАЛИЗ ПРИМЕНИТЕЛЬНО К РАЗЛИЧНЫМ СРЕДСТВАМ ТОРГОВЛИ

Принципы графического анализа применимы и на фондо-вом, и на товарном рынках. Собственно говоря, первоначаль-но технический анализ использовался именно на фондовой бирже, а на товарную пришел несколько позднее. Но с тех пор как появились срочные сделки на фондовые индексы (stock index futures), граница между фондовым и товарным рынками становится все более и более призрачной. Технические при-нципы также применяются и для анализа международных фондовых рынков (International Stock Markets) (см. рис. 1.2).

За последние десять лет стали чрезвычайно популярны финансовые фьючерсы, в том числе на процентные ставки и мировые валюты. Они зарекомендовали себя прекрасными объектами для графического анализа.

Принципы технического анализа могут с успехом найти себе применение при операциях с опционами и спрэдами. Поскольку прогнозирование цен является одним из факто-ров, который обязательно учитывается хеджером, использо-вание технических принципов при хеджировании имеет неос-поримые преимущества.

ТЕХНИЧЕСКИЙ АНАЛИЗ ПРИМЕНИТЕЛЬНО К РАЗЛИЧНЫМ ОТРЕЗКАМ ВРЕМЕНИ

Еще одной сильной стороной технического анализа яв-ляется возможность его применения на любом отрезке време-ни. И совершенно не важно, играете ли вы на колебаниях в пределах одного дня торгов, когда важен каждый тик, или анализируете среднесрочную тенденцию, в любом случае вы используете одни и те же принципы. Иногда высказывается мнение, что технический анализ эффективен лишь для крат-косрочного прогнозирования. На самом же деле это не так. Кое-кто ошибочно полагает, что для долгосрочных прогно-зов более подходит фундаментальный анализ, а удел техни-ческих факторов - лишь краткосрочный анализ с целью определения моментов входа и выхода из рынка. Но, как показывает практика, использование недельных и месячных графиков, охватывающих динамику рынка за несколько лет, для долгосрочного прогнозирования оказывается чрезвычай-но плодотворным.

Рис. 1.2 Международные фондовые рынки

Важно до конца понять основные принципы технического анализа, чтобы ощутить ту гибкость и свободу маневра, которую они предоставляют аналитику, позволяя ему с рав-ным успехом применять их для анализа любого средства торговли и на любом отрезке времени.

ЭКОНОМИЧЕСКОЕ ПРОГНОЗИРОВАНИЕ

Подчас многие из нас склонны рассматривать техничес-кий анализ под весьма определенным углом зрения: как нечто, используемое для прогнозирования цен и торговли на фондовом и фьючерсном рынках. Но ведь с тем же успехом принципы технического анализа могут найти себе и более широкое применение, например, в области экономических прогнозов. До сего времени эта сфера использования техни-ческого анализа была не слишком популярна.

Технический анализ доказал^ свою эффективность в про-гнозировании развития финансовых рынков. Но имеют ли эти прогнозы какую-нибудь ценность в макроэкономичес-ком контексте? Несколько лет назад газета "Уолл Стрит Джорнал" опубликовала статью под заголовком "Резкий скачок цен на облигации - вот наилучший опережающий индикатор периодов упадка и подъема в экономике". Основ-ная идея статьи заключалась в том, что цены на облигации с поразительной четкостью фиксируют грядущие изменения в экономике. В статье содержится следующее утверждение:

"Рынок облигаций как опережающий индикатор превосхо-дит не только фондовый рынок, но и любые широко извес-тные опережающие индикаторы, используемые правительст-вом США."

Что тут важно? Прежде всего, отметим упоминание о фондовом рынке. Индекс Standarand & Poor"s 500 является одним из двенадцати наиболее распространенных опережаю-щих экономических индикаторов, на которые ориентируется Департамент торговли США. Автор статьи ссылается на данные Национального Бюро Экономических исследований в Кембридже, штат Массачусетс, согласно которым фондо-вый рынок является лучшим из двенадцати опережающих индикаторов. Дело в том, что существуют фьючерсные кон-тракты как на облигации, так и на индекс Standard & Poor"s

500. Поскольку и те и другие контракты прекрасно поддаются техническому анализу, значит, в конечном итоге, мы занима-емся не чем иным, как экономическим прогнозированием, созна-вая это или нет. Самый яркий пример тому - мощная тенденция к повышению курса на рынках облигаций и фондовых индексов, которая летом 1982 года возвестила о конце самого глубокого и самого продолжительного эконо-мического спада со времен Второй мировой войны. Сигнал этот остался в то время практически незамеченным большин-ством экономистов.

Нью-Йоркская биржа кофе, сахара и какао (CSCE) пред-ложила ввести фьючерсные контракты на четыре экономи-ческих индекса, включая индекс числа строящихся жилых домов (Housing Starts) и индекс цен на потребительские товары (Consumer Price Index for Wage Earners). Ожидается введение нового фьючерсного контракта на индекс фьючер-сных цен Бюро исследования товарных рынков (Commodity Research Bureau Futures Price Index). Этот индекс долгое время использовался как барометр, регистрирующий "давле-ние" инфляции. Но, на самом деле, его можно использовать значительно шире. В статье в "Ежегоднике товарных рын-ков" за 1984 r ("Commodity Year Book"; Commodity Research Bureau, Inc) исследуется взаимосвязь между индексом CRB и всеми остальными экономическими индикаторами на при-мере анализа четырех деловых циклов, начиная с 1970г (см. рис. 1.3).

Например, там указывается, что значения индекса CRB тесно связаны с динамикой индекса объема промышленного производства, в том смысле, что индекс фьючерсных цен, как правило, предвосхищает изменение значений второго индек-са. В статье говорится: "Очевидная взаимосвязь между значе-ниями индекса CRB и индекса объема промышленного про-изводства указывает на эффективность индекса CRB как широкого экономического индикатора". (Стивен Кокс, "Индекс фьючерсных цен CRB - потребительская корзинка из 27 наименований товаров, которая в скором будущем может стать предметом фьючерсных контрактов", стр. 4). От себя я могу лишь добавить, что мы вычерчиваем графики и анали-зируем динамику индекса CRB вот уже много лет, и всегда с неизменным успехом.

Таким образом, становится совершенно очевидно, что ценность технического анализа как средства прогнозирова-ния далеко выходит за пределы определения того, в каком направлении движутся цены на золото или, скажем, на соевые бобы. Однако также следует отметить, что достоинст-ва технического подхода в области анализа макроэкономи-ческих тенденций изучены еще не до конца. Фьючерсный контракт на индекс цен на потребительские товары (CPI-W), введенный на бирже кофе, сахара и какао (CSCE), стал первой ласточкой среди подобных контрактов на экономи-ческие индексы.

Рис. 1.3 На графике видна четкая взаимосвязь между фьючерсным индексом СРВ (сплошная линия) и индексом объема промышленного производства (пунктирная линия).

ТЕХНИЧЕСКИЙ АНАЛИТИК ИЛИ ГРАФИСТ?

Как только не называют тех, кто занимается практическим применением технического анализа: технические аналитики, графисты, рыночные аналитики. Однако до недавнего време-ни все они обозначали приблизительно одно и то же. Сейчас же можно говорить о некотором сужении специализации в данной области, поэтому настоятельно назрела необходи-мость в терминологических разграничениях. Так кто же есть кто? Поскольку еще десять лет назад технический анализ основывался преимущественно на анализе графиков, слова "графист" (chartist) и "технический аналитик" (technician) были, по сути дела, синонимами. Теперь это не так.

Весь технический анализ постепенно делится на своеоб-разные "сферы влияния" двух типов технических аналити-ков. Один тип - это традиционные "графисты". Другой -"технические аналитики", то есть те, кто в своем анализе использует компьютерные технологии и статистические ме-тоды. Разумеется, четкую границу здесь провести очень труд-но, и многие технические аналитики пользуются и графика-ми, и компьютерными системами. Но большинство из них все-таки чаще тяготеет к чему-либо одному.

Не важно, использует тот или иной "графист" компь-ютерные технологии или нет, его основным рабочим инстру-ментом остается график. Все остальное - вторично. Анализ графика, в любом случае, является делом достаточно субъек-тивным. Успех его во многом зависит от мастерства данного конкретного аналитика. Это не наука, а, скорее, искусство. Не случайно по-английски этот метод часто называют "art-charting".

В случае же использования компьютерных систем и ста-тистических данных, напротив, все частности проходят ко-личественный анализ, проверяются и оптимизируются с целью создания механических торговых систем. Эти системы или торговые модели, как их еще называют, в свою очередь программируются так, чтобы компьютер автоматически вы-давал сигналы к покупке и продаже. Вне зависимости от сложности подобных систем, основная цель их создания заключается в том, чтобы свести к минимуму или полностью исключить субъективный или человеческий фактор из про-цесса принятия решений, подвести под него некую научную основу. Аналитики такого типа могут вообще не использо-вать графики. Но тем не менее они считаются техническими аналитиками, поскольку вся их деятельность сводится к исследованию динамики рынка.

Линию "узкой специализации" можно продолжить еще дальше и подразделить "компьютерных" технических анали-тиков на тех, кто отдает предпочтение механическим систе-мам типа "черный ящик" (black box); и тех, кто использует компьютерные технологии для того, чтобы создавать все более совершенные технические индикаторы. Представите-ли второй группы интерпретируют эти индикаторы самосто-ятельно и сохраняют контроль над процессом принятия решений за собой.

Итак, различия меду "графистами" и "техническими аналитиками" можно сформулировать следующим образом:

любой графист - это технический аналитик, но не каждый технический аналитик - это графист. В нашей книге мы будем использовать оба этих термина как синонимы. Тем не менее, следует помнить, что разница между ними есть. Построение и анализ графиков - это лишь частный аспект технического анализа. Профессионал, работающий в дан-ной области, предпочтет называться именно "техническим аналитиком", а не "графистом", ибо разница между этими понятиями такая же, как между атлетом-бегуном и тем, кто бегает трусцой от инфаркта. Все дело в профессионализме, опыте и отдаче.

КРАТКОЕ СРАВНЕНИЕ ТЕХНИЧЕСКОГО АНАЛИЗА НА ФОНДОВОМ И ФЬЮЧЕРСНОМ РЫНКАХ

Часто спрашивают, можно ли применять для анализа товарных фьючерсов те же технические методы, которые используются для анализа фондового рынка. Однозначно тут ответить трудно. В основе своей принципы те же, но сущес-твует и целый ряд значительных различий. Принципы техни-ческого анализа изначально стали применяться именно на фондовом рынке и лишь позднее пришли на рынок товар-ный. Многие основные инструменты - например, столбико-вые графики, пункто-цифровые графики, ценовые модели, объем торговли, линии тренда, скользящие средние значе-ния, осцилляторы - используются и там, и там. Поэтому не так уж важно, где вы впервые столкнулись с этими поняти-ями: на фондовом рынке или на товарном. Перестроиться будет несложно. Однако существует целый ряд общих разли-чий, которые связаны, скорее, с самой природой фондового и товарного фьючерсного рынков, нежели с тем инструмен-тарием, кототорый использует аналитик.

Ценовая структура

Ценовая структура на товарном фьючерсном рынке значи-тельно сложнее, чем на фондовом. Каждый товар котируется в строго определенных рассчетных единицах. Например, на рынках зерна это центы за бушель, на рынках скота - центы за фунт, золото и серебро идут в долларах за унцию, а процентные ставки в базисных пунктах. Трейдер должен изучить детали контрактов на каждом рынке: на какой бирже осуществляются операции, как котируется тот или иной товар, каковы максимальное и минимальное изменения цены и чему они равны в денежном выражении.

Современный фьючерс – это часть рынка капитала, эффективный инструмент компенсации колебаний цен и «мгновенного» усреднения денежного спроса без резкого изменения предложения. Технический анализ таких активов имеет особенности, используя которые можно избежать ошибок и повысить надежность ваших сделок на Форекс.

Главное различие между активами кроется в структуре рынка Форекс и рынка фьючерсных контрактов, то есть в принципах формирования рыночной цены.

Рынок Форекс − внебиржевой межбанковский, используется банками и другими финансовыми структурами для спекуляций и регулирования финансовых потоков. Реальных объемов не видно именно потому, что нет единой торговой площадки. Объем спекулятивных сделок – более 70%. Несмотря на активные попытки регулирования, степень контроля за таким рынком – низкая. Технический анализ осложняется тем, что у каждого брокера – свой поток цен.

Рынок фьючерсов − централизованный (прозрачный) биржевой рынок, который за процесс процесса клиринга сделок соединяет» на бирже продавца и покупателя. Спреда нет, плавающий bid/ask – минимален и регулируется объемом клиентских заявок. То есть если реальный клиент покупает реальный фьючерсный контракт, но цена актива падает, то именно этот клиент несет убытки, а тот, кто ему этот контракт продал, получает прибыль. Убыток клиента ни в коем случае не становится прибылью биржи или брокера. Биржа живет за счет комиссии с оборота, которая назначается клиенту индивидуально: если сделок мало, комиссия равна спреду (аналогично Форекс), при большом количестве сделок – значительно ниже.

Обратите внимание: большинство форекс-брокеров спокойно заявляет, что гарантирует торговлю фьючерсами, но в списке торговых инструментов, как правило, присутствуют только CFD-активы. Разницу настоятельно рекомендуется изучить и прочувствовать до открытия реальных сделок. Тут можно подробно почитать о фьючерсах на Форекс .

Немного о предмете

Все фьючерсы, которые могут быть интересны для торговли на Форекс – расчетные, то есть фактической поставки по ним не предполагается. Сегодня в виде срочных контрактов предлагается широкий спектр торговых активов: курсы валют, товары, фондовые и расчетные индексы, ценные бумаги, металлы, энергоносители. Технический анализ фьючерсов должен в большей степени учитывать фундаментальные факторы. На биржах постоянно ведется торговля контрактами с разными сроками экспирации, поэтому существует специальный биржевой календарь на несколько лет с четким указанием даты поставки по всем активам.

Теперь совершенно необязательно, чтобы в основе фьючерса был реальный актив (акция, облигация или товар) – это может быть любая информация, как например, вероятность повышения процентной ставки или результат национальных выборов. Спрос и условия на такие активы формирует рынок.

Отдельной группой активов можно считать индексные фьючерсы: общие, промышленные региональные. Дополнительным фактором, влияющим на динамику композитных или промышленных индексов является отчетность входящих в его расчет предприятий – обращаем внимание на соответствующий календарь. Постоянно появляются новые индексные активы, например, недавно CME Group запустила фьючерс на − новый индекс для оценки реальной стоимости доллара (по аналогии с DXY), он рассчитывается на базе корзины из десяти валют (EUR, JPY, CAD, MXN, GBP, AUD, CHF, KRW, CNH, BRL).

Особенности технического анализа фьючерсов

Основные фьючерсы можно торговать через стандартный форекс-терминал, практически по тем же принципам фундаментального и технического анализа, используя стандартные типы ордеров. Более того, изначально все технические инструменты разрабатывалось именно для торговли товарными контрактами.

Котировки на Форекс поступают из множества источников, и цены на активы CFD, которые вам предлагают в обычном терминале форекс, могут в конкретный момент существенно различаться на разных площадках. С настоящими фьючерсами это невозможно, торговля ведется только на биржах, и только конкретная торговая пара покупатель-продавец формируют котировки. Все биржевые площадки открыто публикуют свои цены за предыдущий торговый день с точностью до 1 тика, поэтому у всех клиентов при работе с фьючерсами в торговых терминалах − одинаковые данные.

Фьючерсные контракты – срочные активы, то есть имеют конечную дату закрытия (экспирации), до этой даты контракт должен быть исполнен, то есть клиент может добровольно избавиться от принятых обязательств. Для удержания сделки дольше срока экспирации нужно регулярно переходить на более поздний контракт. Если не закроете вовремя сделку по фьючерсу, то брокер ее закроет принудительно и цена будет не самой лучшей. Само собой, что большинство спекулянтов владеют активом достаточно короткое время.

Фьючерс это, прежде всего волатильность, потому что на реальной бирже доля краткосрочных спекулянтов также весьма внушительна. Но при разумном подходе такая активность она вполне может приносить стабильный доход на Форекс-сделках внутри дня. Нервную реакцию на фундаментальные новости или форс-мажор можно скомпенсировать анализом связанных рынков .

Постоянно сказывается неоднородность волатильности фьючерса. Даже если в среднем срок «жизни» контракта составляет от 3 до 6 месяцев, то основной торговый объем по нему происходит в последние 3 недели (для краткосрочных контрактов) или в последние 2 месяца (для долгосрочных), то есть когда данный фьючерс становится ближайшим по дате экспирации.

Это осложняет долгосрочный анализ. Сразу после открытия контракта ему не хватает ликвидности – происходят резкие скачки цены, ближе к сроку закрытия появляется стабильная, но все равно слишком сильная волатильность. В результате, когда Форекс-актив подходит к сильному уровню поддержки/сопротивления, фьючерсный актив на это может не реагировать из-за своей «молодости», или выдавать ложные сигналы потому что фиксируются большие объемы сделок перед закрытием текущего контракта. Поэтому для анализа CFDв торговом терминале Форекс нужно использовать данные фьючерса, находящего в «середине» своего срока, когда он наиболее соответствует техническому анализу и не подвержен календарным спекуляциям.

Так как фьючерс - это сделка, в которой присутствуют две стороны (продавец/покупатель), то понятие количества открытых позиций показывает степень заинтересованности участников торгов в том или ином движении цены, и чем больше открытого интереса в конкретном фьючерсе, тем большего движения цены нужно ожидать. Данные об открытом интересе берем из отчетов CME или на других биржевых ресурсах.

Чем ближе к сроку экспирации фьючерса, тем больше сделок по нему фиксируется. Рынок по активу становится тонким, с гэпами, на нем активизируются крупные игроки с большими объемами, которые спекулируют и смещают цену в нужном для них направлении. В такие моменты фьючерсную цену уже нельзя использовать в роли «поводыря» или источника торговых сигналов для CFD-активов или валютных пар.

На фьючерсных торгах нет локирования и нет свопа, но есть ролловер и есть клиринг. Между ценами спот и фьючерсным аналогом всегда есть разница – она максимальна при открытии нового контракта, и уменьшается по мере приближения к дате закрытия контракта. Кроме того, ценовые расчеты осложняются разницей по одному активу, но с разными сроками.

Готовимся торговать фьючерс

Перед тем, как начать торговать любым фьючерсом, кроме минимального технического анализа необходимо провести некоторую подготовительную работу. Сначала уточняем тиккер актива (или на CME www.cmegroup.com , или на ICE www.theice.com), например, золото попадает в раздел «Metals», в колонку «Precious» с тикером «GC Gold». Далее изучаем спецификацию контракта - « Contract Specifications » с основными параметрами актива. Параллельно могут торговаться десятки контрактов (видны в разделе «Listed Contracts»), нам нужен самый ликвидный. Ищем данные в соответствующем разделе, например, на сайте BarChart, в колонке «Volume» − нужен самый большой объем. Если данные соседних контрактов примерно равны, то выбираем более дальний срок.

Обязательно уточняем для себя последний день торгов и дату экспирации по выбранному контракту, чтобы не остаться с открытой сделкой в последние часы его существования. Иначе, в лучшем случае, придется закрываться на тонком рынке с нестандартными спредами, а в худшем – брокер сам зафиксирует вашу сделку по весьма невыгодной цене.

Переносить сделку на следующий контракт (закрывать текущую и открывать новую на более «дальнем» по срокам фьючерсе) рекомендуется, как минимум, за несколько рабочих дней для ежемесячных фьючерсов, и за 1,5-2 недели – для квартальных.

Обратите внимание: на фьючерсах вместо кредитного плеча используется понятие «залоговая маржа», которая может отличаться для разных контрактов, так же, как и стоимость 1 тика.

Стратегии для торговли фьючерсами

Практически все торговые стратегии, которые хорошо зарекомендовали себя на фьючерсных активах, можно успешно применять на Форекс, но при соблюдении некоторых правил.

Несмотря на высокую среднюю волатильность – скальперы на фьючерсах не выживают, подавляющее большинство реальных биржевых трейдеров – трендовые среднесрочники, а крупные объемы практически весь период фьючерсов находятся в длинных позициях. В результате перед закрытием контрактов появляются свинговое движение, чтобы максимально приблизить рыночную цену к уровню контракта. После открытия нового фьючерса цена так же быстро может вернуться к прежнему уровню.

Как правило, крупные биржевики используют минимум технического анализа, предпочитая традиционным расчетным индикаторам технологии объемного анализа и VSA. Практически все разрекламированные индикаторные стратегии корифеев трейдинга были созданы именно для Форекс. Использование осцилляторов типа RSI или Stochasticна торговле фьючерсами обычно только добавляет ложных сигналов, но трендовые индикаторы, в частности, комбинации скользящих средних, а также индикаторы на основе моментума применяются обязательно.

Движение фьючерсов на новостях, как правило, очень сильное (особенно на индексах), но выглядит нелогичным. Статистика показывает, что в 90% случаев фьючерсные трейдеры используют фундаментальную информацию, не отработанную рынком или вообще потерявшую свою актуальность. Влияние фундаментальных факторов, особенно на сырьевые фьючерсы, всегда многофакторное, и для нормальной, обоснованной реакции рынку требуется некоторое время для анализа.

Фактор инсайда больше всего сказывается на основных фьючерсах (нефть, золото, S&P500, индекс доллара): имея важную информацию раньше основного рынка, крупные игроки перед новостями искусственно двигают цену против логичного движения, чтобы заставить основную массу трейдеров впрыгнуть в рынок, а по факту после выхода новости быстро выполняют разгрузку набранной позиции. Именно поэтому, вопреки техническому анализу, даже на негативных данных базовые фьючерсы всегда дают краткосрочные импульсы в противоположном направлении и также быстро откатывают назад, что очень опасно для малых депозитов с недостаточным уровнем StopLoss .

Предполагается, что на стабильном рынке биржевые игроки всегда будут следовать тренду, выявленному на графике внутри дня. Напомним одну простую, но стабильную стратегию для торговли фьючерсами

Торговля по опорным точкам (pivot points)

Данная методика наиболее соответствует логике реальных биржевых игроков, которые базой для определения доминирующего тренда считают данные предыдущего дня. Торговые активы: фондовые индексы; нефть; золото; основные валютные пары.

Технический анализ определяет pivot points как ценовые уровни поддержки/сопротивления, вычисляемые по ценам Low, High и Close предыдущего закрытого периода (H1/D1/W1/MN1). При необходимости расчеты выполняются для всех таймфреймов последовательно, но, естественно, чем меньше диапазон данных для расчета, тем ниже точность построенных уровней. Дневные опорные точки дня позволяют построить схему работы для каждой последующей валютной сессии.

Классическая схема для расчета дневных pivot points начинается с определения центральной опорной точки дня: РР0 = (Low+High+Close)/3.

От нее рассчитываем первое сопротивление: R1 = (РР0*2) – Low; и первую поддержку: S1 = (РР0*2) – High.

Вторая пара support&resistance определяется как: R2 = РР0 + (R1– S1); S2 = РР0 – (R1 – S1).

Технология торговли элементарна: открываем сделку каждый раз при пробое ближайшей опорной точки (по закрытой свече).

С точки зрения фундамента считается, что описанные выше значения показывают уровни, где интересы крупных игроков достаточно долго находятся в равновесии. Опытные биржевики используют опорные точки в комбинации с другими инструментами, чтобы максимально точно определить точку входа по дополнительным индикаторам или графическому паттерну.