Фиксированные платежи в пфр для ип на усн за себя. Обязательные платежи ип - правила и порядок уплаты

Основная часть трудоспособного населения являются наемными работниками и получают за свой труд заработную плату. С фонда заработной платы предприятия уплачивают обязательные страховые взносы во внебюджетные фонды:

Пенсионный фонд России (ПФР),Федеральный фонд обязательного медицинского страхования РФ (ФФОМС),

ИП не платит сам себе заработную плату, а получает доход от предпринимательской деятельности, поэтому существует особый порядок уплаты им страховых взносов за самого себя. Обязанность самостоятельно уплачивать страховые взносы касается каждого человека, зарегистрированного в качестве ИП. При этом не имеет значения ведётся ли фактически предпринимательская деятельность и присутствует ли доход.

Расчет страховых взносов ИП за себя изменен, теперь размер платежа напрямую зависит от дохода предпринимателя. Обратите внимание: не от прибыли, а от дохода.

ОСНО — все доходы, облагаемые НДФЛ.

УСН — доходы от реализации товаров или услуг и внереализационные доходы (например, материальные выгоды). Иными словами, доход по УСН, но без уменьшения на расходы, даже если вы применяете “Доходы минус расходы”.

ЕНВД — вмененный доход, который проще всего определить так: сложить показатели в строке 100 по всем декларациям ЕНВД за каждый квартал в 2014 году.

Патент — потенциально возможный доход, который установлен в регионе для вашего вида деятельности, на который получен патент.

Если вы совмещаете несколько систем налогообложения, то доходы нужно суммировать.

Если доход за год меньше 300 тысяч или совсем отсутствует, то ИП обязан заплатить только фиксированную часть.

В 2014 году это 20 727 рублей и 53 копейки , из которых:

в ПФР 17 328 рублей 48 копеек;в ФФОМС 3 399 рублей 05 копеек.

В 2015 году МРОТ увеличен, фиксированная часть страховых взносов составляет 22 261 рублей 38 копеек .

в ПФР 18 610 рублей 80 копеек;в ФФОМС 3 650 рублей 58 копеек.

В случае, если годовой доход предпринимателя составит больше 300 тысяч рублей , то к фиксированной части взносов нужно доплатить 1% от дохода, превышающего 300 тысяч . Например, 2014 году ИП с доходом 1 млн рублей в год, заплатит 20 727, 53 + 7 000 (1% от 1 млн — 300 тыс):

в ПФР 17 328 рублей 48 копеек + 7 000 рублей;в ФФОМС 3 399 рублей 05 копеек.

Установлен предельный размер страховых взносов в ПФР и ФФОМС, больше которого сумма не вырастет: в 2014 году 142 026 рублей и 89 копейки, а в 2015 году 152 536 рублей 98 копеек. Таким образом, предприниматели с доходами больше 13 млн рублей в 2014 году должны заплатить максимум в ПФР 138 627 рублей 84 копеек, а в ФФОМС — 3 399 рублей 05 копеек.

Срок уплаты страховых взносов в 2014 году:

до 31 декабря 2014 года обязательно должна быть уплачена фиксированная часть: 20 727 рублей и 53 копейки;до 1 апреля 2015 года нужно перечислить 1% от дохода больше 300 тысяч рублей.

Страховые взносы в ПФР следует перечислять одной платежкой, без деления на страховую и накопительную части. ПФР самостоятельно будет распределять взносы, согласно тому, какой вариант финансирования выбрал ИП.

Не забывайте вовремя подавать декларации в ФНС. Налоговая инспекция обязана до 15 июня 2015 года передать информацию по вашим доходам в ПФР для того, чтобы фонд проверил правильность расчета взносов. В случае, если инспектор ПФР не обнаружит данных по вашей декларации, он будет вправе начислить вам сумму взносов по максимуму, т.е. все 142 026 рублей и 89 копейки.

Напоминаем, что индивидуальные предприниматели, независимо от того осуществляют или не осуществляют предпринимательскую деятельность (если не ведется деятельность, представляется нулевой отчет), обязаны представить в органы налоговой службы декларации о доходах за 2014 г. до 01.04.2015г.: отчеты 3-НДФЛ, ЕСХН, УСНО, ЕНВД и т.д.

При непредставлении в ФНС деклараций о доходах за 2014 год, Пенсионный фонд будет начислять страховые взносы за 2014 год в сумме 138 627,84 руб.

Для объективной оценки налоговой, и финансовой вообще, нагрузки индивидуальных предпринимателей, будем отталкиваться от фискального режима ведения ими деятельности и особенностей регистрации.

Вопреки лицу юридическому, ИП – это физлицо, обладающее правом вести собственную хозяйственную деятельность.

Системы существующего налогообложения для ИП

Платежи в бюджет по налогам составляют значительную долю ежемесячных финансовых затрат по выплатам в бюджет для каждого ИП. Сами налоговые отчисления будут зависеть от установленного режима взаимоотношений с бюджетом.

Разные режимы отличны друг от друга размерами ставок, налоговой базой, периодом уплаты, процедурой расчета и т.п.

И потому, чтобы оптимизировать свою фискальную нагрузку, важно правильно подобрать себе технологию налогообложения. Льготными режимами считаются нижеприведенные:

- УСН – упрощенная технология налогообложения;

- ПСН – система налогообложения по патенту;

- ЕНВД – налог единый на вмененный доход;

- ЕСХН – сельскохозяйственный единый налог.

Кроме данных, существует еще и общая методика, связанная со сбором и уплатой налогов. Как видим, название вышеуказанных режимов – это и есть налог, который придется уплачивать предпринимателю.

Упрощенная, как и общая системы, удобны тем, что обязанность по перечислению возникает только в случае появления у ИП реального подтвержденного дохода.

В случае с ЕНВД применяются другие показатели расчета налоговой базы, так что платить в бюджет придется независимо от сумм дохода и его наличия вообще.

Как работать и платить по упрощенке

Если не планируется регулярных доходов, то желательно на первых порах работать по упрощенке, или системе УСН. Для нее характерна умеренная финансовая нагрузка, а также простота составления и сдачи отчетности.

На упрощенке существует два варианта уплаты налогов, из которых придется выбрать самому.

Один из них «УСН Доходы», другой – «УСН Доходы за вычетом расходов».

Экономический смысл следует из названия — при «доходах» налог платится с любых поступлений на расчетный счет. При «доходах за вычетом расходов», с поступлений на счет можно вычесть расходы, а с оставшейся суммы платить налог.

Ставка налогообложения по первому варианту всегда будет равна 6%, независимо от других условий. Обычный размер уровня налога для второго метода равняется 15%, при этом местным властям даны полномочия снижать этот размер в ряде случаев.

Какую систему выбрать?

В среде финансовых аналитиков известна следующая формула:

(Доходы за вычетом расходов) х 15% = Доходы х 6%.

Получается, что при 60%-м размере расходной части от уровня доходов величины платежа в бюджет сравняются для обоих вариантов. Но неподтвержденные затраты нельзя будет вычесть из общего уровня валовых доходов.

Налоги для других спецрежимов

Патентная форма налогообложения предусмотрена исключительно для предпринимателей. Патент получают на конкретные виды занятости в рамках региона, выдавшего разрешение.

Для подсчета величины налога (патента) необходимо уточнить сумму потенциального дохода за год. Она умножается на 6%. Для ИП, ведущих деятельность на таком режиме предусмотрены льготные условия по уплате страховых взносов. Патент выдается максимум на срок, не превышающий года.

Для ЕНВД действует более сложная, специфическая форма расчета налоговых сумм, подлежащих перечислению в бюджет. Примерно ее можно представить следующим образом:

БД х ФП х К1 х К2 х 15% (БД – это размер базовой доходности, а ФП – физический показатель. Их нужно смотреть в специальной таблице Налогового Кодекса в статье 346. К1 и К2 –коэффициенты, утвержденные Правительством и региональными властями).

Что касается единого сельхозналога, то он предназначается лишь для тех ИП, которые производят либо перерабатывают продукцию сельскохозяйственного значения. Его расчет подобен варианту упрощенки «Доходы минус расходы» с фискальной ставкой, всегда равной 6%, которая взимается с величины доходов, за вычетом расходов.

Если предприниматель отказался от любого их льготных спецрежимов, то ему придется вести свою деятельность и перечислять государству, исходя из общей системы.

В ней предусмотрена уплата НДС (18, 10 или 0%), равно как и налога с доходов физлиц. Типичная налоговая ставка равняется 13-ти процентам. В затратах в полном объеме разрешено учесть страховые взносы.

Общую методику выбирает ряд ИП, которые будут работать с контрагентами – плательщиками НДС.

Кому придется платить страховые взносы

Кроме налогов, обязательными к постоянной оплате считаются платежи страховые. Их целью является сбор средств для пенсионного обеспечения, медицинского страхования и социальной защиты ИП.

Поскольку он сам себе является работодателем, то и обязанность по своему социальному обеспечению ложится на него, а государство лишь выполняет контрольные функции.

При этом, отсутствие доходов от обязанностей делать страховые перечисления не освобождает.

Начинается это с момента получения статуса ИП и действует независимо от осуществления деятельности и получения прибылей по факту.

Льготы временного характера по уплате (неуплате) таких взносов обязаны быть подтвержденными документально и могут наступать только в случае, если ИП:

- проходит воинскую службу;

- ухаживает за лицами старше 80 лет, инвалидами;

- проживает с супругом-военнослужащим;

- проживает с супругом, направленным за рубеж для консульской или диппредставительской деятельности.

Страховые взносы направляются в Фонд обязательного медстрахования и Пенсионный фонд. Чтобы рассчитать эти показатели, нам потребуется минимальный размер оплаты труда. Для текущего года его величина составляет 5 965 рублей.

Ежемесячно каждый ИП должен перечислить 5,1% от суммы МРОТ. Таким образом, годовой минимум составит:

5 965 х 12 х 5,1% = 3 650,58 рублей.

Расчет взносов на практике

Для страховых платежей в ПФ предусмотрена определенная дифференциация, которая зависит от того, превышает ли доход ИП сумму в 300 тысяч.

Если нет, тогда ежемесячная ставка равняется 26% годовых от размера МРОТ. Несложным подсчетом получаем, что годовой объем отчислений в ПФ в таком случае будет 20826 рублей.

Для тех ИП, которые зарабатывают более 300 000, на сумму, превышающую этот уровень, будет добавляться дополнительная ставка в размере 1%.

Рассмотрим это на практическом примере.

ИП Петров заработал в текущем году 900 000 рублей. Следовательно, его страховые взносы будут вычисляться так:

- Для Пенсионного фонда.

(6675 х 12 х 26%) + ((900 000 – 300 000) х 1%) = 20826 + 6 000 = 26826 р.

- Для ФОМС – 3 650,58 рр. без привязки к объему полученных доходов.

- Общая величина страховых взносов, подлежащих перечислению, будет составлять 30476,58 рублей.

Неполный год и наемные сотрудники

Предпринимателю должно быть известно, что такой расчет будет справедливым для полного отработанного года. Если он был зарегистрирован в течение этого периода или досрочно прекратил деятельность, то расчет сумм будет пропорциональным отработанному времени.

Для тех ИП, у которых работает наемный штат, дополнительно необходимо организовать уплату страховых взносов по ним в общем размере 30% от выплат, в том числе в ПФ – 22%, ФОМС – 5,1%, ФСС – 2,9%.

Планируемые изменения в 2019 году

Что касается возможных изменений в 2019-м году, то наиболее вероятное из них – это увеличение фиксированного уровня МРОТ. По предварительным прогнозам, эта сумма может быть повышена до 6 675 рублей. Соответственно, будет увеличен размер отчислений в ФОМС и Пенсионный фонд.

Теперь о налогах. Поскольку Президентом был предложен мораторий на повышение уровня налогов на предстоящие 3-4 года, то есть вероятность того, что в этой сфере изменения предпринимателей не ожидают.

Планируется введение категории бизнеса «самозанятый гражданин». Для него не потребуется государственной регистрации. Все, что нужно будет сделать – это приобрести патент и начать работу. Сферы деятельности – фриланс, ИТ-технологии, оказание некоторых видов услуг.

При регистрации предприниматель (ИП) должен в течение 30 дней подать заявление, указав в нем какую систему налогообложения он будет использовать. Если предприниматель не указал вид налогообложения, то по умолчанию обязан платить налоги и обязательные платежи по общей системе налогообложения (ОСНО). Рассмотрим какая система налогообложения выгодна для ИП и какие налоги ИП должен уплачивать.

Согласно законодательству есть четыре вида систем налогообложения:

- Общая система налогообложения (ОСНО) . При ОСНО нет ограничений по общей сумме выручки, нет ограничений по видам деятельности и достаточно сложные отчеты. Налоговая инспекция контролирует налог на добавленную стоимость равный 18% и налог на прибыль который равен 20%. Для предпринимателя, работающего на ОСНО, очень важно, чтобы поставщики также работали с НДС, потому что по факту со всего оборота необходимо платить 18%.

- Упрощенная система налогообложения (УСН) . УСН является оптимальным для предпринимателей, например, оказывающие какие-то услуги физическим и (или) юридическим лицам, которым не нужен входящий НДС. Декларацию нужно подавать только один раз в год.

- Единый налог на вмененный доход (ЕНВД) . ЕНВД – это фиксированный налог, который не зависит от выручки предпринимателя, так как сумма налога утверждена статьей 346.29 НК РФ. Перечень видов деятельности на ЕНВД для предпринимателей перечислен в пункте 2 статьи 346.26 НК РФ. Регионы имеют право снизить налоговую ставку с 15% до 7,5 %.

- Патентная система налогообложения (ПСМ) . Предприниматель приобретает Патент на определенный срок от одного месяца до двенадцати месяцев и не обязан сдавать отчетность. ПСН имеют право применять только предприниматели.

Получите 267 видеоуроков по 1С бесплатно:

Налоги ИП на ОСНО

Предприниматели на общей системе налогообложения должен уплатить в бюджет следующие налоги:

- налог на доходы физических лиц (НДФЛ) с сумм доходов, выплачиваемых наемным работникам;

- налог на добавленную стоимость (НДС) на реализованные товары (услуги);

- транспортный налог при наличии у предпринимателя транспорта;

- налог на имущество, если предприниматель использует имущество, имеющее кадастровую оценку, не в коммерческой деятельности;

- водный налог, если предприниматель для получения своего дохода использует водные ресурсы.

Налог на доходы физических лиц (НДФЛ) объединяет в себе два налога — это налог на прибыль и налог на доходы физических лиц. Для ИП применяется налоговая ставка равная 13%. Для расчета суммы налога используется формула:

- Сумма налога = (общая сумма выручки за год – общая сумма подтвержденных затрат) * 13%

- Сумма налога = (общая сумма выручки за год – общая сумма не подтвержденных затрат) * 20%

Например, общая сумма выручки за год предпринимателя составляет 1 500 000 руб., общая сумма подтвержденных затрат равна 700 000 руб..

Сумма налога = (1 500 000 — 700 000) * 13% = 104 000 руб.

Немного изменим условие примера: общая сумма выручки за год предпринимателя составляет 1 500 000 руб., общая сумма не подтвержденных затрат равна 700 000 руб.

Сумма налога = (1 500 000 — 700 000) * 20% = 160 000 руб.

Законодательство РФ не позволяет применять оба вычета. Поэтому предприниматель, предварительно рассмотрев оба варианта, должен сам определить, какой вычет более выгодный для него – 13% или 20%.

Налоги ИП на УСН

Для предпринимателей на «упрощенке» (УСН) законодательством предусмотрено два вида объекта налогообложения:

- «Доходы», налоговая ставка применяется 6%;

- «Доходы минус Расходы», налоговая ставка применяется 15%.

Региональные законодатели имеют право снизить налоговую ставку 6% до 1% для объекта «Доходы», а для объекта «Доходы минус Расходы» с 15% до 5%.

Сумму налога для ИП, использующих объект налогообложения «Доходы», можно рассчитать по следующей формуле:

- Сумма налога = общая сумма дохода за год * 6%,

а для расчета суммы налога при использовании объекта налогообложения «Доходы минус Расходы», следующую формулу:

- Сумма налога = (общая сумма доходов — общая сумма подтвержденных расходов) * 15%

Обязательные платежи ИП в 2018 году

Выплата страховых взносов «за себя»

С 2018 года суммы обязательных страховых взносов ИП «за себя» не зависят от МРОТ, а предусмотрены в статье 430 Налогового Кодекса РФ.

То есть страховые взносы ИП за себя на 2018 год:

- взнос пенсионного страхования в ПФР «за себя» равен 26 545 руб ;

- взнос медицинского страхования в ФФОМС «за себя» равен 5 840 руб .

Общая сумма взноса составляет 32 385 руб .

Если сумма дохода в отчетном году у предпринимателя будет больше 300 000 руб., то он обязан дополнительно уплатить страховые взносы в ПФР по 1% ставке с суммы превышения.

Выплата страховых взносов по наемным работникам

Предприниматель, имеющий наемных работников, является налоговым агентом по налогу на доходы физических лиц (НДФЛ).

Предприниматель, должен:

- на начисленную заработную плату рассчитать и удержать налог по ставке 13%;

- перечислить исчисленный налог в бюджет;

- рассчитать страховые взносы: ПФР — 22%, ФСС — 2,9%, ФФОМС — 5,1%, ФСС НС – в пределах от 0,2 до 8,5%;

- перечислить исчисленные страховые взносы в Социальный, Пенсионный и Медицинский фонды.

Срок уплаты страховых взносов и КБК

Суммы страховых взносов предприниматель может платить поквартально, но необходимо выплатить всю сумму до 31 декабря текущего года.

КБК по взносам предпринимателя «за себя»:

- в ПФР – 18210202140061110160;

- в ФФОМС – 18210202103081013160;

- для 1% от суммы, превышающий 300 тыс. – 18210202140061110160.

2018

Взнос ИП больше не зависит от МРОТ(и его повышение с 1 мая не влияет на взносы ИП) и определен на 3 года вперед: 2018, 2019, 2020 год - 32 385, 36 238, 40 874 рублей. (Федеральный закон от 27.11.2017 № 335-ФЗ).

В 2018 году 1% дополнительный взнос от суммы дохода выше 300 000 рублей необходимо будет оплатить до 1 июля (федеральный закон от 27.11.2017 № 335-ФЗ). Ранее было до 1 апреля.

2017

C 1 июля 2017 года поднимают МРОТ до 7800 р. но взносы ИП до 2018 года считают по МРОТ 7500 р.

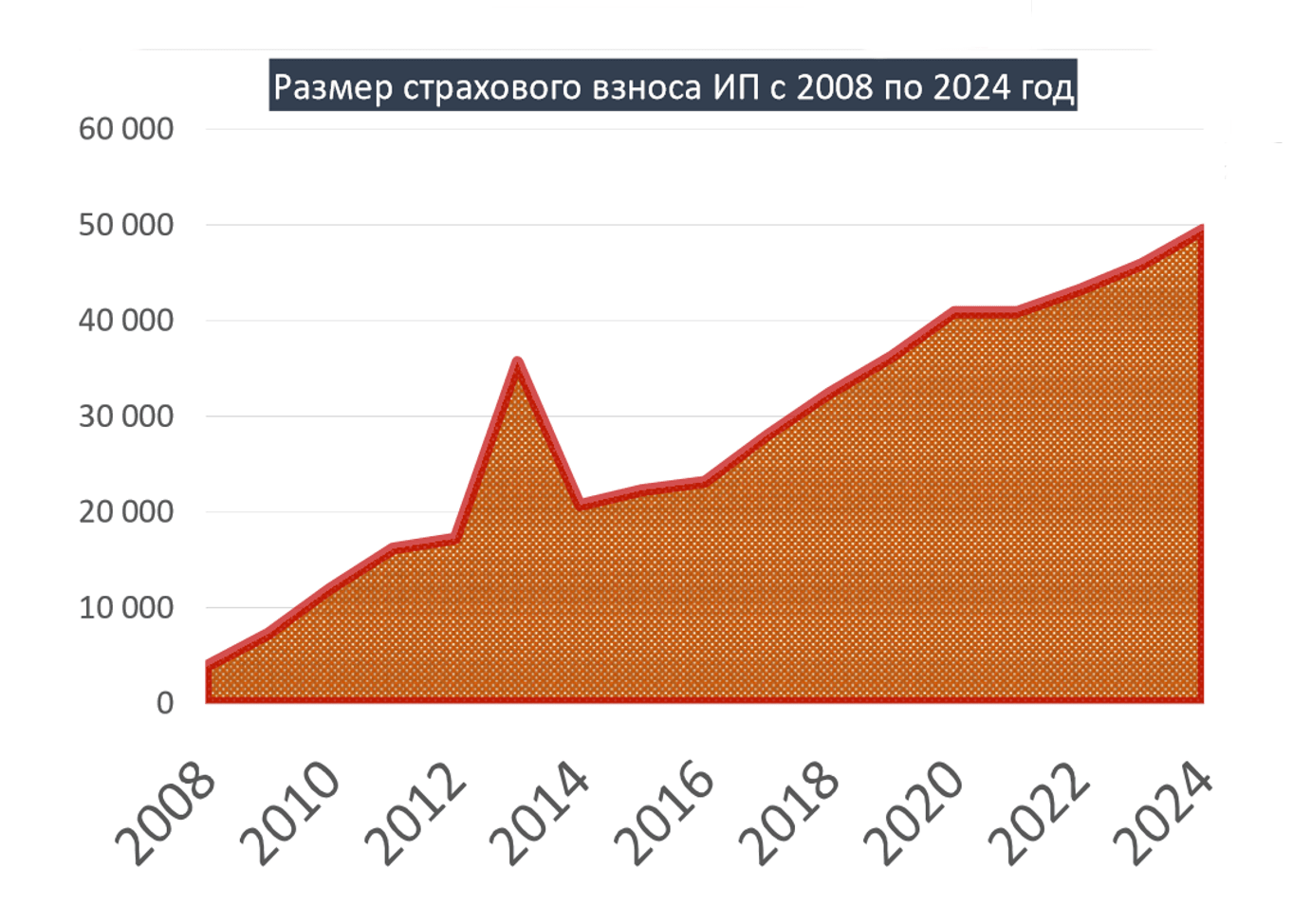

| 2008 год

3 864 руб. | 2009 год

7 274,4 руб. | 2010 год

12 002,76 руб. | 2011 год

16 159,56 руб. | 2012 год

17 208,25 руб. |

2013 год

35 664,66 руб. |

2014 год

20 727,53 руб (+1% от дохода) |

На сайте производится полный расчет фиксированного платежа ИП (страхового взноса) 2008-2020 года в ПФР.

Выберете отчетный год:

о трёхлетнем сроке исковой давности на ПФР не распространяется! По таким взносам требование об уплате предъявляется "не позднее трех месяцев со дня выявления недоимки"(ст. 70 НК РФ). Недоимку могут выявить за любой период.

Даты

Выберете отчетный период:

Вам нужно выбрать отчетный период. Если в этот год было зарегистрировано ИП либо закрывается - вам нужен неполный период. Также выбрав неполный период, вы можете рассчитать платеж на месяц:

Первый день регистрации ИП учитывается включительно (ст. 430 п.3 НК РФ). Т.е. по закону, если регистрация, например, 15 числа, то считать страховые взносы ИП нужно начиная с 15 числа включительно.

Взносы за ИП всегда платили и платим с копейками (ст. 431 п.5 НК РФ).

Результат..Итого необходимо заплатить:

Также посчитать взносы и сформировать квитанции/платёжки можно 333 р/мес. Там есть бесплатный период на месяц. А также целый для новых ИП.

Уменьшение налогов ИП на взнос

| Налоговый режим | Предприниматели, работающие без наемного персонала | Предприниматели, работающие с наемным персоналом | Основание |

|---|---|---|---|

| УСН (объект налогообложения «доходы») | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить единый налог можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников и на собственное страхование | подп. 1 п. 3.1 ст. 346.21 НК РФ |

| Платеж за год может быть использован: за 1 квартал - не более 1/4, за полугодие - не более 1/2, за 9 месяцев - не более 3/4 годовой суммы взносов, за год - всю сумму страховых взносов ИП. См. Калькулятор УСН + декларация У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР и делить его по кварталам. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель(xls) . В форме уже готов 2017 год с дополнительным страховым взносом ИП. |

|||

| УСН (объект налогообложения «доходы минус расходы») | Уменьшить доход можно на всю сумму уплаченных страховых взносов | п. 4 ст. 346.21 и подп. 7 п. 1 ст. 346.16 НК РФ | |

| ЕНВД | Уменьшить единый налог можно на всю сумму уплаченных страховых взносов в фиксированном размере | Уменьшить ЕНВД можно не более чем на 50 процентов. К вычету принимаются взносы, уплаченные предпринимателем за наемных сотрудников, пособий и на собственное страхование(с 13 до 17 года на свои взносы при работниках нельзя было уменьшать) | подп. 1 п. 2 ст. 346.32 НК РФ |

| Патент | Стоимость патента не уменьшается | ст. 346.48 и 346.50 НК РФ | |

| ОСНО | ИП на ОСНО имеют право включить фикс.платеж в состав расходов НДФЛ | НК ст. 221 | |

2018, 2019 и 2020 годы

В 2018 году 32 385 руб(+15,7%)

В 2019 году 36 238 руб(+11,9%)

В 2020 году 40 874 руб(+12,8%)

Размер страховых взносов теперь прямо прописан в налоговом кодексе. И даже на 3 года вперед - на 2018-2020 гг.

Статья 430 НК РФ (редакция Федеральный закон от 27.11.2017 N 335-ФЗ):

а) пункт 1 изложить в следующей редакции:

"1. Плательщики, указанные в подпункте 2 пункта 1 статьи 419 настоящего Кодекса, уплачивают:

1) страховые взносы на обязательное пенсионное страхование в размере, который определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

в случае, если величина дохода плательщика за расчетный период не превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года, 29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года;

в случае, если величина дохода плательщика за расчетный период превышает 300 000 рублей, - в фиксированном размере 26 545 рублей за расчетный период 2018 года (29 354 рублей за расчетный период 2019 года, 32 448 рублей за расчетный период 2020 года) плюс 1,0 процента суммы дохода плательщика, превышающего 300 000 рублей за расчетный период.

При этом размер страховых взносов на обязательное пенсионное страхование за расчетный период не может быть более восьмикратного фиксированного размера страховых взносов на обязательное пенсионное страхование, установленного абзацем вторым настоящего подпункта;

2) страховые взносы на обязательное медицинское страхование в фиксированном размере 5 840 рублей за расчетный период 2018 года, 6 884 рублей за расчетный период 2019 года и 8 426 рублей за расчетный период 2020 года.";

2018

26 545 руб. – пенсионные взносы (ст. 430 НК РФ);

5 840 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2018 году составят: 32 385 рублей.

2019

29 354 руб. – пенсионные взносы (ст. 430 НК РФ);

6 884 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2019 году составят: 36 238 рублей.

2020

32 448 руб. – пенсионные взносы (ст. 430 НК РФ);

8 426 руб. – медицинские взносы (ст. 430 НК РФ)).

Итого страховой взнос за ИП в 2020 году составят: 40 874 рублей.

2017

C 2017 года взносы необходимо платить в ИФНС по новым реквизитам, а не в ПФР.

Также с 2017 года, если опоздать с отчетностью, штраф в виде максимального платежа не начислят (154 851,84 руб в 2016 году).

Если МРОТ будет 7500 рублей.

Взносы в ПФР: (7500*26%*12) = 23400 рублей.

Взносы в ФФОМС: (7500*5,1%*12) = 4590 рублей.

Итого страховой взнос за ИП в 2017 году составят: 27 990 рублей.

2016

В 2016 году МРОТ будет повышен всего на 4% до 6204 рублей. Это означает что и платеж ИП будет повышен до 4%. Тогда расчет будет таким:

Взносы в ПФР: 6 204*26%*12 = 19 356,48 рублей

Взносы в ФФОМС: 6 204*5,1%*12 = 3 796,85 рублей

Итого страховой взнос за ИП в 2016 году составят: 23 153,33 руб.

Несмотря на то, что МРОТ с 1 июля поднимают до 7500 рублей, взнос ИП не будет изменен до конца 2016 года.

Дополнительный процент

Если вы на ОСНО или УСН, то дополнительный процент вы платите с дохода. Если вы на ПСН или ЕНВД обязательно ознакомьтесь с таблицей ниже (его тогда платят не с реальных доходов).

В 2020 году взнос составит: 40 874 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 32 448 = 259 584 руб (в 2020).

В 2019 году взнос составит: 36 238 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 29 354 = 234 832 руб (в 2019).

В 2018 году взнос составит: 32 385 рублей (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * 26 545 = 212 360 руб руб (в 2018).

В 2017 году взнос составит: 7 500 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 27 990 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 июля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 187 200 руб (в 2017).

В 2016 году взнос составит: 6 204 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 23 153,33 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 154 851,84 руб(в 2016).

В 2015 году взнос составит: 5 965 руб * 12 * (26 %(ПФР) + 5,1%(ФОМС)) = 22 261,38 руб (оплатить до 25 декабря). При доходе от 300 000 рублей (нарастающим итогом за год), нужно будет оплатить дополнительно плюс 1% (оплатить до 1 апреля) с разницы (общая сумма дохода - 300 000 руб), но не более, чем исходя из 8 МРОТ (для ПФР). Т.е. максимальный платеж будет: 8 * МРОТ * 12 * 26% = 148 886,40 руб (в 2015).

Те, кто опоздает с отчетностью (в налоговую), также должны были заплатить исходя из 8 МРОТ взносы в ПФР(до 2017 года). С 2017 года эту норму отменили (письмо ФНС России от 13.09.2017 № БС-4-11/18282@). А в июле 2017 года даже объявили "амнистию" тем кто опоздал с отчетностью за 2014-2016 годы максимальный штраф снимут(см. заявление) (письмо ПФР от 10 июля 2017 г. № НП-30-26/9994).

Для дополнительного 1% в ПФР (он идет только на страховую часть, в ФФОМС не надо его): есть 2 варианта при УСН "Доходы"

1) Перечислить 1% до 31 декабря 2018 года и уменьшить налог УСН за 2018 год (См. Письмо Минфина от 21 февраля 2014 г. N 03-11-11/7511)

2) Перечислить 1% в период с 1 января по 1 июля 2019 года и уменьшить налог УСН за 2019 год (См. Письмо Минфина от 23 января 2017 г. № 03-11-11/3029)

Можете всё ниже не читать спор, т.к. Минфин выпустил Письмо Минфина России № 03-11-09/71357 от 07.12.2015, в котором отозвал письмо Минфина России от 06.10.15 № 03-11-09/57011. И теперь на всех уровнях считают, что уменьшать на этот 1% УСН - МОЖНО.

Шокирующие новости: в письме Минфина России от 06.10.15 № 03-11-09/57011 говорится, что этот 1% вообще не является фиксированным взносом и уменьшать на него налог УСН ИП не вправе. Напоминаю, что позиция Минфина (тем более такая ветренная) не является законодательным актом. Посмотрим на будущие судебные практики. Есть также письмо ФНС России от 16 января 2015 г. N ГД-4-3/330 , где высказывается позиция, что уменьшать этот 1% можно.

В 212-ФЗ статья 14 п.1. прямо сказано, что этот 1% является взносом в фиксированном размере, позиция Минфина, высказанная в письме Минфина России от 06.10.15 № 03-11-09/57011, противоречит этому закону:

1. Плательщики страховых взносов, указанные в пункте 2 части 1 статьи 5 настоящего Федерального закона, уплачивают соответствующие страховые взносы в Пенсионный фонд Российской Федерации и Федеральный фонд обязательного медицинского страхования в фиксированных размерах, определяемых в соответствии с частями 1.1 и 1.2 настоящей статьи.

1.1. Размер страхового взноса по обязательному пенсионному страхованию определяется в следующем порядке, если иное не предусмотрено настоящей статьей:

1) в случае, если величина дохода плательщика страховых взносов за расчетный период не превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз;

2) в случае, если величина дохода плательщика страховых взносов за расчетный период превышает 300 000 рублей, - в фиксированном размере, определяемом как произведение минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз, плюс 1,0 процента от суммы дохода плательщика страховых взносов, превышающего 300 000 рублей за расчетный период. При этом сумма страховых взносов не может быть более размера, определяемого как произведение восьмикратного минимального размера оплаты труда, установленного федеральным законом на начало финансового года, за который уплачиваются страховые взносы, и тарифа страховых взносов в Пенсионный фонд Российской Федерации, установленного пунктом 1 части 2 статьи 12 настоящего Федерального закона, увеличенное в 12 раз.

Также обращаю ваше внимание на:

Статья 75. Пеня

8. Не начисляются пени на сумму недоимки, которая образовалась у налогоплательщика (плательщика сбора, налогового агента) в результате выполнения им письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым (отчетным) периодам, по которым образовалась недоимка, независимо от даты издания такого документа), и (или) в результате выполнения налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

Статья 111. Обстоятельства, исключающие вину лица в совершении налогового правонарушения

3) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) письменных разъяснений о порядке исчисления, уплаты налога (сбора) или по иным вопросам применения законодательства о налогах и сборах, данных ему либо неопределенному кругу лиц финансовым, налоговым или другим уполномоченным органом государственной власти (уполномоченным должностным лицом этого органа) в пределах его компетенции (указанные обстоятельства устанавливаются при наличии соответствующего документа этого органа, по смыслу и содержанию относящегося к налоговым периодам, в которых совершено налоговое правонарушение, независимо от даты издания такого документа), и (или) выполнение налогоплательщиком (плательщиком сбора, налоговым агентом) мотивированного мнения налогового органа, направленного ему в ходе проведения налогового мониторинга.

На три таких разъяснения можете ссылаться. Они выше.

При ЕНВД этот 1% можно платить до конца квартала и потом уменьшать ЕНВД.

Таблица по которой считают дополнительный 1% (при различных налоговых режимах)|

Режим налогообложения |

Где прописан доход |

||

|---|---|---|---|

|

Основание: часть 8 статьи 14 Федерального закона от 24 июля 2009 года № 212-ФЗ в редакции Федерального закона от 23.07.2013 № 237-ФЗ. Если вы применяете две или три системы(например, УСН+ЕНВД) то доход по этим системам нужно брать в сумме по всем системам. |

|||

|

(доходы от предпринимательской деятельности) |

Доходы облагаемые НДФЛ. Исчисляются в соответствии со ст.227 НК РФ Однако расходы можно учитывать на основе этого . Также при расчете дохода для исчисления 1% можно учитывать профессиональные налоговые вычеты (Письмо Минфина России от 26.05.2017 N 03-15-05/32399) |

Декларация 3-НДФЛ; п. 3.1. Лист В. При этом расходы не учитываются. |

|

|

Доходы, облагаемые Единым налогом. Исчисляются в соответствии со ст.346.15 НК РФ Верховный суд в определении от 18.04.2017 № 304-КГ16-16937 пояснил что при УСН Доходы-расходы ИП может принимать в учет расходы для определения доп.1%. Однако скорей всего такое право ИП придётся(если он захочет его применить) отстаивать через суд . Пенсионный фонд в письме от 11.08.2017 № 30-26/12192 также считает что можно учитывать расходы. Верховный суд потом поменял мнение (решение от 08.06.2018 № АКПИ18-273). Вопрос остаётся спорным. Последние письма говорят о том, что 1% доп взносов нужно считать только от доходов (письмо Минфина от 12.02.2018 № 03-15-07/8369) (письмо ФНС от 21.02.2018 № ГД-4-11/3541). |

У многих вызывает затруднения считать налог УСН вместе с вычетом ПФР. Воспользуйтесь этой автоматизированной формой упрощенки в Эксель . В форме есть все года с учётом дополнительных взносом ИП. За более ранние года тоже есть - там же. |

||

|

Патентная система |

Потенциально возможный доход. Исчисляется в соответствии со ст.346.47 и 346.51 НК РФ |

Доход, от которого считается стоимость патента. При этом расходы не учитываются. |

|

|

Вмененный доход. Исчисляется в соответствии со ст.346.29 НК РФ |

Итог графы 4 Книги доходов и расходов. При этом расходы не учитываются. |

||

Если ИП было закрыто и открыто в одном и том же году?

Тогда периоды считают отдельно, как не связанные. Т.е. на один период даётся вычет 300 т.р. и на второй период работы ИП тоже дают вычет 300 т.р.(Письмо Минфина от 06.02.2018 № 03-15-07/6781). Однако мы не рекомендуем этой лазейкой пользоваться специально. Максимум вы получите 3000 р а за вычетом всех пошлин и то 1500 р. Времени и нервов потратить в десятки раз больше.

Пример доход 1 000 000 рублей. 27 990 руб: оплатить до 25 декабря 2017 года (это при любом доходе). Плюс 1% от разницы (1 000 000 - 300 000) = 7 000 руб дополнительно оплатить до 1 июля 2018 года на страховую часть ПФР.

Постановление конституционного суда

Суть его в том, что ИП на ОСНО при расчете дополнительного взноса (1% процент от дохода) в ПФР могут учитывать расходы . До этого ИП на любой системе рассчитывали дополнительный взнос из своих доходов. Решение распространяется только для ИП на ОСНО, однако ИП при других системах на него также могут ссылаться доказывая свою правоту через суд.

Отчетность

Срок платежа в пенсионный с 1 января по 31 декабря отчетного года. Срок уплаты дополнительного 1% с 1 января текущего года до 1 апреля(с 2018 года(за 20017 год) - до 1 июля) следующего года.

Можно платить взнос частями. Например, при ЕНВД нужно (при УСН желательно) платить поквартально, чтобы из налога вычитать.

При неуплате платежа ИП в ПФР в срок предусмотрена пеня

в размере 1/300 умноженная на ставку рефинансирования в день. Калькулятор пени

С 2012 года ИП не сдает отчетность в ПФР (кроме глав крестьянских хозяйств). За 2010 год было РСВ-2 , ранее АДВ-11.

Оплата

КБК

Почему КБК обычного ПФР и для превышения 300 т.р. совпадают с 2017 года? Платим на один КБК с 2017 года - они совпадают(письмо Минфина от 07.04.2017 № 02-05-10/21007).

КБК здесь верные.

C 22 февраля 2018 года ввели новый КБК для платежей свыше 1% страховых взносов - 182 1 02 02140 06 1210 160 (приказ от 27.12.2017 № 255н). Однако потом его отменили (приказ от 28.02.2018 № 35н). По дополнительному проценту КБК не меняется.

| Вид платежа | До 2017 года (за любой год - 2016, 2015 и пр.) | После 2017 года(за любой год - 2017, 2018, 2019 и пр.) |

|---|---|---|

| Страховые взносы на пенсионного страхование ИП за себя в ПФР в фиксированном размере (исходя из МРОТ) | 182 1 02 02140 06 1100 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на пенсионного страхование ИП за себя в ПФР с доходов, превышающих 300 000 руб. | 182 1 02 02140 06 1200 160 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на медицинское страхование ИП за себя в ФФОМС фиксированном размере (исходя из МРОТ) | 182 1 02 02103 08 1011 160 | 182 1 02 02103 08 1013 160 |

Сколько времени хранить платёжки? В течение 6 лет после окончания года, в котором документ последний раз использовался для начисления взносов и составления отчетности (Пункт 6 части 2 статьи 28 Федерального закона от 24.07.09 № 212-ФЗ) или 5 лет (п. 459 Приказ Минкультуры России от 25.08.2010 N 558)

Способы

Есть четыре способа:

Видео

Приглашаю посмотреть моё краткое видео о страховом взносе ИП.

Право не платить

Это право есть только при нулевом доходе за год, поэтому смысла от него почти нет.

С 2017 года сохраняется право не платить взносы. Однако регулируется оно другими законами.

С 2013 года можно не уплачивать фиксированные взносы за следующие периоды:

Однако, это если в вышеуказанные периоды предпринимательская деятельность не осуществлялась (ч.6-7 ст.14 закона 212-ФЗ), необходимо представление документов, подтверждающих отсутствие деятельности в указанные периоды. Т.е. все условия выше должны быть, а также доход должен быть ноль. При этом проще закрыть ИП .

С помощью можно вести налоговый и бухучет на УСН и ЕНВД, формировать платежки, ПФР, СЗВ, Единый расчет 2017, подавать любую отчетность через интернет и пр.(от 250 р/мес.). 30 дней бесплатно, при первой оплате (если переход по этим ссылкам с этого сайта) три месяца в подарок. Для вновь созданных ИП сейчас (бесплатно).

С момента государственной регистрации индивидуальный предприниматель – Пенсионном Фонде, социального страхования РФ, обязательного медицинского страхования . С этого момента на него возлагаются обязанности по уплате обязательных страховых платежей.

За что платить в ПФР

У предпринимателей России сложилась многолетняя привычка следить за новостями о повышении МРОТ. Такая заинтересованность объясняется не столько любопытством, сколько фискальной необходимостью. В 2017 году ИП уже пережили перевод оплаты взносов под эгиду ФНС, с 1 января 2018 года законодатели подготовили новый сюрприз. С нового года сумма ежемесячного фиксированного пенсионного платежа «за себя» больше не будет привязана к МРОТ. Теперь взнос ИП состоит из двух частей и зависит только от величины годового дохода.

Руководствоваться при его расчете нужно ст. 430 НК РФ. В ней расписаны финансовые перспективы для плательщиков пенсионных взносов на ближайшие три года. Так фиксированная часть взноса равна:

- в 2018 году – 26545 руб/год;

- в 2019 году – 29354 руб/год;

- в 2020 году – 32448 руб/год.

Перечисленные суммы будут окончательными только для тех ИП, доход которых не превысил 300 тыс. рублей за год. С каждого заработанного рубля свыше указанного предела придется заплатить 1% в качестве пенсионных взносов.

Обязанность делать отчисления в Пенсионный фонд для ИП имеет двойную структуру. Во-первых, индивидуальный предприниматель должен раз в год перечислять фиксированную сумму страхового взноса за себя. Данный платеж носит обязательный характер независимо от того, осуществляется ли предпринимателем деятельность или нет. Прекращение платежей возможно только в случае ликвидации статуса индивидуального предпринимателя, а также в случаях невозможности осуществления предпринимательской деятельности (декретный отпуск, призыв на военную службу и т. д.).

Какие отчеты сдаются

- для ИП на УСН, ЕСХН, ОСНО (НДФЛ) – сумма полученного дохода от предпринимательской деятельности;

- для ИП на ЕНВД и ПСН – сумма вмененного дохода с учетом К1 и К2, и сумма потенциально возможного к получению дохода, при этом размер фактически полученных предпринимателем доходов в расчет не принимаются.

Если ИП совмещает несколько режимов, считается совокупный доход.

Срок уплаты взносов, исчисляемых с доходов свыше 300 000 рублей, уплачиваются до 1 апреля года, следующего за отчетным.

Оплата страховых взносов за работников осуществляется ИП, исходя из следующих размеров (в % от начисленного дохода сотрудникам):

| ПФР | ФОМС | |

|---|---|---|

| Основной тариф страховых взносов | 22% | 5,1% |

| ИП, применяющие патентную систему налогообложения | 20% | 0% |

| ИП, имеющие статус резидента технико-внедренческой особой экономической зоны | 8% | 4% |

| ИП, применяющие УСН и осуществляющие определенный вид деятельности | 20% | 0% |

Таким образом, сумма выплат за сотрудников в течение года может изменяться, если происходят изменения в размере получаемых ими сумм.

Отметим, что законодательство не позволяет устанавливать заработную плату ниже минимального размера оплаты труда: это необходимо помнить при принятии решения об оптимизации расходов бизнеса.

Что ожидать нового в 2018 году

Фиксированный пенсионный страховой платеж вычисляется, уже не исходя из размера минимальной оплаты труда, который устанавливается законодательно и действует определенный период времени, а устанавливается в НК РФ. Таким образом, размер фиксированного взноса в 2018 году составит 26545 руб. за год. Предприниматель освобождается от уплаты пенсионного взноса при условии: прохождения военной службы; ухода за ребенком до достижения им 1,5 года; ухода за инвалидом 1 группы, ребенком-инвалидом, человеком старше 80 лет; проживания в регионе, где нет возможности работать, – для супругов военнослужащих-контрактников, но не больше 5 лет в общей сложности; проживания в представительствах РФ за границей, но также в общей сложности не более 5 лет.

Взносы в Пенсионный Фонд от ИП”>Взносы в Пенсионный фонд от ИП: Видео