Под показателем внутренней нормы доходности irr понимается. Что показывает и как рассчитать внутреннюю норму доходности

Рассчитаем Чистую приведенную стоимость и Внутреннюю норму доходности с помощью формул MS EXCEL.

Начнем с определения, точнее с определений.

Чистой приведённой стоимостью (Net present value, NPV) называют сумму дисконтированных значений потока платежей, приведённых к сегодняшнему дню

(взято из Википедии).

Или так: Чистая приведенная стоимость – это Текущая стоимость будущих денежных потоков инвестиционного проекта, рассчитанная с учетом дисконтирования, за вычетом инвестиций (сайт

cfin.

ru)

Или так: Текущая

стоимость ценной бумаги или инвестиционного проекта, определенная путем учета всех текущих и будущих поступлений и расходов при соответствующей ставке процента. (Экономика.

Толковыйсловарь. -

М.

: "

ИНФРА-

М",

Издательство "

ВесьМир".

Дж.

Блэк.)

Примечание1 . Чистую приведённую стоимость также часто называют Чистой текущей стоимостью, Чистым дисконтированным доходом (ЧДД). Но, т.к. соответствующая функция MS EXCEL называется ЧПС() , то и мы будем придерживаться этой терминологии. Кроме того, термин Чистая Приведённая Стоимость (ЧПС) явно указывает на связь с .

Для наших целей (расчет в MS EXCEL) определим NPV так:

Чистая приведённая стоимость - это сумма денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через равные промежутки времени.

Совет : при первом знакомстве с понятием Чистой приведённой стоимости имеет смысл познакомиться с материалами статьи .

Это более формализованное определение без ссылок на проекты, инвестиции и ценные бумаги, т.к. этот метод может применяться для оценки денежных потоков любой природы (хотя, действительно, метод NPV часто применяется для оценки эффективности проектов, в том числе для сравнения проектов с различными денежными потоками).

Также в определении отсутствует понятие дисконтирование, т.к. процедура дисконтирования – это, по сути, вычисление приведенной стоимости по методу .

Как было сказано, в MS EXCEL для вычисления Чистой приведённой стоимости используется функция ЧПС() (английский вариант - NPV()). В ее основе используется формула:

CFn – это денежный поток (денежная сумма) в период n. Всего количество периодов – N. Чтобы показать, является ли денежный поток доходом или расходом (инвестицией), он записывается с определенным знаком (+ для доходов, минус – для расходов). Величина денежного потока в определенные периоды может быть =0, что эквивалентно отсутствию денежного потока в определенный период (см. примечание2 ниже). i – это ставка дисконтирования за период (если задана годовая процентная ставка (пусть 10%), а период равен месяцу, то i = 10%/12).

Примечание2 . Т.к. денежный поток может присутствовать не в каждый период, то определение NPV можно уточнить: Чистая приведённая стоимость - это Приведенная стоимость денежных потоков, представленных в виде платежей произвольной величины, осуществляемых через промежутки времени, кратные определенному периоду (месяц, квартал или год) . Например, начальные инвестиции были сделаны в 1-м и 2-м квартале (указываются со знаком минус), в 3-м, 4-м и 7-м квартале денежных потоков не было, а в 5-6 и 9-м квартале поступила выручка по проекту (указываются со знаком плюс). Для этого случая NPV считается точно также, как и для регулярных платежей (суммы в 3-м, 4-м и 7-м квартале нужно указать =0).

Если сумма приведенных денежных потоков представляющих собой доходы (те, что со знаком +) больше, чем сумма приведенных денежных потоков представляющих собой инвестиции (расходы, со знаком минус), то NPV >0 (проект/ инвестиция окупается). В противном случае NPV <0 и проект убыточен.

Выбор периода дисконтирования для функции ЧПС()

При выборе периода дисконтирования нужно задать себе вопрос: «Если мы прогнозируем на 5 лет вперед, то можем ли мы предсказать денежные потоки с точностью до месяца/ до квартала/ до года?».

На практике, как правило, первые 1-2 года поступления и выплаты можно спрогнозировать более точно, скажем ежемесячно, а в последующие года сроки денежных потоков могут быть определены, скажем, один раз в квартал.

Примечание3 . Естественно, все проекты индивидуальны и никакого единого правила для определения периода существовать не может. Управляющий проекта должен определить наиболее вероятные даты поступления сумм исходя из действующих реалий.

Определившись со сроками денежных потоков, для функции ЧПС() нужно найти наиболее короткий период между денежными потоками. Например, если в 1-й год поступления запланированы ежемесячно, а во 2-й поквартально, то период должен быть выбран равным 1 месяцу. Во втором году суммы денежных потоков в первый и второй месяц кварталов будут равны 0 (см. файл примера, лист NPV ).

В таблице NPV подсчитан двумя способами: через функцию ЧПС()

и формулами (вычисление приведенной стоимости каждой суммы). Из таблицы видно, что уже первая сумма (инвестиция) дисконтирована (-1 000 000 превратился в -991 735,54). Предположим, что первая сумма (-1 000 000) была перечислена 31.01.2010г., значит ее приведенная стоимость (-991 735,54=-1 000 000/(1+10%/12)) рассчитана на 31.12.2009г. (без особой потери точности можно считать, что на 01.01.2010г.)

Это означает, что все суммы приведены не на дату перечисления первой суммы, а на более ранний срок – на начало первого месяца (периода). Таким образом, в формуле предполагается, что первая и все последующие суммы выплачиваются в конце периода.

Если требуется, чтобы все суммы были приведены на дату первой инвестиции, то ее не нужно включать в аргументы функции ЧПС()

, а нужно просто прибавить к получившемуся результату (см. файл примера

).

Сравнение 2-х вариантов дисконтирования приведено в файле примера

, лист NPV:

О точности расчета ставки дисконтирования

Существуют десятки подходов для определения ставки дисконтирования. Для расчетов используется множество показателей: средневзвешенная стоимость капитала компании; ставка рефинансирования; средняя банковская ставка по депозиту; годовой процент инфляции; ставка налога на прибыль; страновая безрисковая ставка; премия за риски проекта и многие другие, а также их комбинации. Не удивительно, что в некоторых случаях расчеты могут быть достаточно трудоемкими. Выбор нужного подхода зависит от конкретной задачи, не будем их рассматривать. Отметим только одно: точность расчета ставки дисконтирования должна соответствовать точности определения дат и сумм денежных потоков. Покажем существующую зависимость (см. файл примера, лист Точность ).

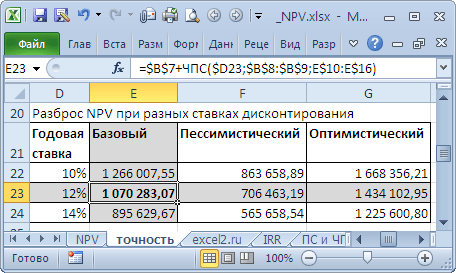

Пусть имеется проект: срок реализации 10 лет, ставка дисконтирования 12%, период денежных потоков – 1 год.

NPV составил 1 070 283,07 (Дисконтировано на дату первого платежа).

Т.к. срок проекта большой, то все понимают, что суммы в 4-10 году определены не точно, а с какой-то приемлемой точностью, скажем +/- 100 000,0. Таким образом, имеем 3 сценария: Базовый (указывается среднее (наиболее «вероятное») значение), Пессимистический (минус 100 000,0 от базового) и оптимистический (плюс 100 000,0 к базовому). Надо понимать, что если базовая сумма 700 000,0, то суммы 800 000,0 и 600 000,0 не менее точны.

Посмотрим, как отреагирует NPV при изменении ставки дисконтирования на +/- 2% (от 10% до 14%):

Рассмотрим увеличение ставки на 2%. Понятно, что при увеличении ставки дисконтирования NPV снижается. Если сравнить диапазоны разброса NPV при 12% и 14%, то видно, что они пересекаются на 71%.

Много это или мало? Денежный поток в 4-6 годах предсказан с точностью 14% (100 000/700 000), что достаточно точно. Изменение ставки дисконтирования на 2% привело к уменьшению NPV на 16% (при сравнении с базовым вариантом). С учетом того, что диапазоны разброса NPV значительно пересекаются из-за точности определения сумм денежных доходов, увеличение на 2% ставки не оказало существенного влияния на NPV проекта (с учетом точности определения сумм денежных потоков). Конечно, это не может быть рекомендацией для всех проектов. Эти расчеты приведены для примера.

Таким образом, с помощью вышеуказанного подхода руководитель проекта должен оценить затраты на дополнительные расчеты более точной ставки дисконтирования, и решить насколько они улучшат оценку NPV.

Совершенно другую ситуацию мы имеем для этого же проекта, если Ставка дисконтирования известна нам с меньшей точностью, скажем +/-3%, а будущие потоки известны с большей точностью +/- 50 000,0

Увеличение ставки дисконтирования на 3% привело к уменьшению NPV на 24% (при сравнении с базовым вариантом). Если сравнить диапазоны разброса NPV при 12% и 15%, то видно, что они пересекаются только на 23%.

Таким образом, руководитель проекта, проанализировав чувствительность NPV к величине ставки дисконтирования, должен понять, существенно ли уточнится расчет NPV после расчета ставки дисконтирования с использованием более точного метода.

После определения сумм и сроков денежных потоков, руководитель проекта может оценить, какую максимальную ставку дисконтирования сможет выдержать проект (критерий NPV = 0). В следующем разделе рассказывается про Внутреннюю норму доходности – IRR.

Внутренняя ставка доходности IRR (ВСД)

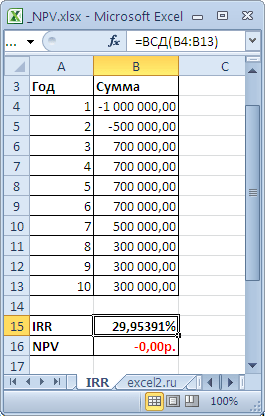

Внутренняя ставка доходности (англ. internal rate of return , IRR (ВСД)) - это ставка дисконтирования, при которой Чистая приведённая стоимость (NPV) равна 0. Также используется термин Внутренняя норма доходности (ВНД) (см. файл примера, лист IRR ).

Достоинством IRR состоит в том, что кроме определения уровня рентабельности инвестиции, есть возможность сравнить проекты разного масштаба и различной длительности.

Для расчета IRR используется функция ВСД()

(английский вариант – IRR()). Эта функция тесно связана с функцией ЧПС()

. Для одних и тех же денежных потоков (B5:B14) Ставка доходности, вычисляемая функцией ВСД()

, всегда приводит к нулевой Чистой приведённой стоимости. Взаимосвязь функций отражена в следующей формуле:

=ЧПС(ВСД(B5:B14);B5:B14)

Примечание4 . IRR можно рассчитать и без функции ВСД() : достаточно иметь функцию ЧПС() . Для этого нужно использовать инструмент (поле «Установить в ячейке» должно ссылаться на формулу с ЧПС() , в поле «Значение» установите 0, поле «Изменяя значение ячейки» должно содержать ссылку на ячейку со ставкой).

Расчет NPV при постоянных денежных потоках с помощью функции ПС()

Внутренняя ставка доходности ЧИСТВНДОХ()

По аналогии с ЧПС() , у которой имеется родственная ей функция ВСД() , у ЧИСТНЗ() есть функция ЧИСТВНДОХ() , которая вычисляет годовую ставку дисконтирования, при которой ЧИСТНЗ() возвращает 0.

Расчеты в функции ЧИСТВНДОХ() производятся по формуле:

Где, Pi = i-я сумма денежного потока; di = дата i-й суммы; d1 = дата 1-й суммы (начальная дата, на которую дисконтируются все суммы).

Примечание5 . Функция ЧИСТВНДОХ() используется для .

Показатель внутренней нормы доходности широко используется при анализе эффективности инвестиционных проектов.

Реализация любого инвестиционного проекта требует привлечения финансовых ресурсов, за которые всегда необходимо платить. Так, за заемные средства платят проценты за привлеченный акционерный капитал - дивиденды и так далее, т.е. предприятие несет некоторые обоснованные расходы на поддержание своего экономического потенциала.

Показатель, характеризующий относительный уровень этих расходов, можно назвать «ценой» авансированного капитала (СС).

При финансировании проекта из разных источников этот показатель определяется по формуле средней арифметической взвешенной. Чтобы обеспечить доход от инвестиционных средств или их окупаемость, необходимо добиться такого положения, когда чистая текущая стоимость будет равна нулю.

Для этого необходимо подобрать такую процентную ставку для дисконтирования членов потока платежей, использование которой обеспечит равенство текущей стоимости ожидаемых денежных оттоков и притоков.

Отсюда IRR (ВНД) – это ставка дисконтирования, при которой NPV = 0.

Такая ставка (барьерный коэффициент) должна отражать ожидаемый усредненный уровень ссудного процента на финансовом рынке с учетом фактора риска.

Например, если для реализации проекта получена банковская ссуда, то значение IRR показывает верхнюю допустимую границу банковской процентной ставки, превышение которой делает проект убыточным.

Таким образом, смысл этого показателя заключается в том, что инвестор должен сравнить полученные для проекта значения IRR с «ценой» привлеченных финансовых ресурсов (СС).

Если IRR > CC, проект следует принять.

Если IRR = CC – проект ни прибыльный, ни убыточный.

Если IRR < CC – проект следует отвергнуть.

Практически применение данного метода сводится к последовательной итерации, с помощью которой находится дисконтирующий множитель, при котором NPV = 0. Для этого используют формулу

IRR = r 1 + · (r 2 – r1),

где r 1 % – нижняя ставка дисконтирования; r 2 % – верхняя ставка дисконтирования.

Для расчета IRR выбираются два значения коэффициента дисконтирования r 1 < r 2 , таким образом, чтобы в интервале r 1 – r 2 , NPV = f(r) меняла свое значение с «+» на «-» или наоборот.

Точность вычислений обратна длине интервала (r 1 -r 2) . Наименьшая погрешность достигается при длине интервала 1%.

Смысловое значение IRR включает:

1. При вычислении IRR предполагается полная капитализация получаемых чистых доходов, т.е. все образующиеся свободные денежные средства должны быть либо реинвестированы, либо направлены на погашение внешней задолженности.

2. IRR является граничной ставкой ссудного процента, разделяющей проекты на эффективные и неэффективные, т.е. если нижний гарантированный порог прибыльности инвестиционных затрат превышает среднюю стоимость капитала, то проект может быть рекомендован к осуществлению.

3. IRR определяет максимальную ставку платы за привлекаемые источники финансирования проекта, при которой он остается безубыточным (максимальная ставка по кредитам, наибольший уровень дивидендов и др.).

4. IRR содержит меньший уровень неопределенности, чем NPV, так как все составляющие IRR определяются внутренними данными, (характеризующими инвестиционный проект) и отсутствием экспертной оценки, вносящей субъективные элементы.

Риск и неопределенность при расчете IRR . Все проекты сопряжены с риском и неопределённостью, поскольку они связаны с будущими событиями, которые являются непредсказуемыми. При учете риска и неопределённости используются два основных метода:

1. Корректировка ставки дисконтирования.

2. Анализ чувствительности.

Первый метод компенсирует риск. Например, если капитальные издержки компании составляют 15 % , то она может увеличить их до 20%, если полагает, что проект сопряжён с риском, превышающим нормальный. И наоборот, она может уменьшить ставку дисконтирования до 10%, если считает, что проект сопряжен с риском меньше нормального.

При этом следует решить:

1. Что подразумевать под «нормальным» риском?

2. Как измерить риск относительно «нормального»?

3. Как вычислить, насколько надо изменить величину капитальных издержек?

Решению этих проблем может помочь применение модели ценообразования капитальных активов (соотношение ожидаемого риска и дохода).

Анализ чувствительности. Лицо принимающее решение заинтересовано в том, насколько чувствительно NPV к изменениям в любой из оценок потоков наличности.

Критический момент наступает, когда NPV упадет до нуля, что повлечет отклонение проекта. В анализе чувствительности каждая оценка исследуется по очереди (постоянные и переменные издержки, выручка от реализации, ставка дисконтирования, спрос и другие), чтобы установить, как она должна измениться, чтобы решение по проекту изменилось на обратное.

Отсюда чувствительность любого отдельно взятого потока наличности может быть рассчитана как отношение чистой дисконтированной стоимости (NPV) к дисконтированной стоимости исследуемого потока наличности.

Ограничения этого метода:

1. Каждый параметр варьируется по очереди, остальные считаются неизмененными.

2. Нет формального анализа риска.

3. Анализ чувствительности не сообщает, какая должна быть реакция на его результаты.

Достоинства показателей IRR.

Преимущества метода:

1. Он информативен.

2. Учитывает временную ценность денег.

3.Точен и реалистичен.

Недостатки показателя IRR :

1. Требует много времени для расчетов.

2. Зависит от объема финансирования.

3. Не учитывает изменение объемов инвестиций по конкурирующим проектам.

26 апреля 2018Приветствую! Продолжаем цикл статей о предварительной оценке инвестиций. И сегодня мы поговорим об IRR инвестиционного проекта – методе, который используют почти все инвесторы.

Чем мне нравится IRR? Тем, что позволяет сравнить между собой несколько инвестпроектов с разными сроками и разными суммами вложений. Причем, все исходные данные обычно доступны инвестору еще на этапе принятия решения.

Сложные формулы не понадобятся – все расчеты за пару секунд делаются в Excel.

IRR – сокращение от английского термина Internal Rate of Return. На русский этот показатель переводится как «внутренняя норма доходности» (или ВНД). Тот же термин часто называют внутренней нормой рентабельности.

IRR – это ставка процента привлеченных средств, при которой приведенная стоимость всех денежных потоков от проекта (NPV) равна нулю. Простыми словами: именно при такой ставке процента Вы сможете полностью «отбить» первоначальную инвестицию. Ваш проект выйдет «в ноль» — он не принесет ни убытков, ни прибыли.

Зачем рассчитывать IRR?

- Чтобы выбрать более привлекательный вариант из нескольких инвестиционных проектов. Чем выше рассчитанная величина IRR – тем выгоднее вариант.

- Чтобы определить оптимальную ставку кредита. Если инвестор планирует привлекать заемные средства, то размер процента по кредиту должен быть меньше значения ВНД. Только в этом случае заемные средства принесут добавочную стоимость.

Важный момент! IRR позволяет сравнивать между собой проекты с разным периодом вложений и выбрать более доходный проект в долгосрочной перспективе.

Минусы IRR:

- Нельзя рассчитать размер следующего поступления от инвестиций.

- Не отражает уровня реинвестирования.

- Не показывает абсолютный размер полученной от инвестиций прибыли (только относительную отдачу в процентах).

Как рассчитать?

Формула

Сама же формула внутренней нормы доходности выглядит так.

NPVIRR = ∑t=1nCFt (1+IRR) t−IC=0

- NPVIRR – чистая текущая стоимость, рассчитанная по ставке IRR.

- CFt – размер денежного потока за период t.

- IC – инвестиционные затраты на проект в первоначальном периоде. Они равны денежному потоку CF0 = IC.

- t – количество расчетных периодов.

Если мы знаем размер денежных потоков по годам, а NPV примем за ноль, то в формуле останется всего одна неизвестная – искомый показатель IRR. Его-то нам и нужно оттуда «достать».

Второй вариант той же формулы выглядит так:

IC=∑t=1nCFt (1+IRR) t

С помощью калькулятора

Для удобства в Сети появилась масса наглядных онлайн-калькуляторов, где можно задать исходные данные и тут же получить результат.

Excel

В программе Excel делать расчет IRR еще проще. В таблице есть удобная встроенная функция: «Формулы» — «Финансовые» — «ВСД».

Чтобы использовать эту функцию, нужно в строку «значения» подставить ссылки на ячейки таблицы с суммами денежных потоков.

На что обратить внимание?

- В «значениях» должна быть, как минимум, одна положительная и одна отрицательная величина. Если у Вас нет отрицательного денежного потока (первоначальных вложений), то показатель NPV не может быть равен нулю. А значит, и показателя IRR не существует.

- Для расчета важен порядок поступления денежных средств. Поэтому и вносить их в программу нужно в хронологической последовательности.

- Для вычисления ВНД Excel использует метод итераций. Циклические вычисления будут выполняться до получения результата с точностью 0,00001%. И в большинстве вычислений задавать аргумент «предположение» вручную не нужно.

С помощью графика

До появления ПК инвесторы пользовались старым-добрым графическим методом. Чертим классическую систему координат. По оси ординат откладываем значение NPV, по оси абсцисс – ставки дисконтирования денежных потоков.

Теперь произвольно берем две ставки дисконтирования так, чтобы одно значение NPV было положительным (точка А), а второе – отрицательным (точка Б). Соединяем эти точки прямой. Место, где она пересекает ось ординат, и будет искомым значением IRR.

Для ценных бумаг

Инвестиции в ценные бумаги всегда требуют предварительных расчетов. Чаще всего приходится просчитывать рентабельность вложений в облигации. Для этого нужно знать размер купонного дохода, номинальную и текущую стоимость бонда, а также время до погашения.

Как интерпретировать полученный результат?

В любом инвестиционном проекте есть отток денег (первоначальные чистые инвестиции) и их приток (доход от вложений в будущем).

IRR, по сути, показывает эффективную барьерную ставку. Например, процент по кредиту, при котором мы не получим ни прибыли, ни убытка, а просто выйдем «в ноль». Если стоимость привлеченного инвестором капитала больше IRR, то проект принесет убыток, если меньше – прибыль.

Ну, а если Вы инвестируете собственные, а не заемные средства, то IRR сравнивают со ставкой рефинансирования или со ставкой по вкладу в госбанке. И решают, стоит ли вкладывать деньги в проект, который чуть выгоднее банковского депозита?

Примеры расчетов

Приведем пару примеров расчета IRR.

Вклад в банке

Самый простой для расчета вариант. Олег решил разместить 100 000 рублей на вкладе Сбербанка «Сохраняй» на три года без капитализации процентов. Годовая процентная ставка по вкладу — 4,20% годовых.

| CF0 | -100 000 |

| CF1 | 4200 |

| CF2 | 4200 |

| CF3 | 100 000 + 4 200 = 104 200 |

Расчет функции ВНД в Excel показывает, что IRR = 4,2% = ставке процента. Такой инвестиционный проект будет выгоден при любой депозитной ставке.

Но лишь при одном условии: Олег размещает в банке собственные средства. Если бы он планировал взять в одном банке кредит и положить их на депозит в Сбербанк, то ставка IRR оказалась бы ниже ставки по кредиту. И такая инвестиция стала бы заведомо убыточной.

Покупка облигации

Олег решил не размещать деньги на депозите, а купить на 100 000 рублей облигации Роснефти серии 002Р-05. Номинал облигаций составляет 1000 рублей, а их текущая стоимость – 1001,1 рубль. Облигации погашаются через 10 лет. Купонная доходность – 7,3% годовых. Объем покупки: 100 облигаций на сумму 100 110 рублей (по текущей цене).

| CF0 | — 100 110 |

| CF1 | 7300 |

| CF2 | 7300 |

| CF3 | 7300 |

| CF4 | 7300 |

| CF5 | 7300 |

| CF6 | 7300 |

| CF7 | 7300 |

| CF8 | 7300 |

| CF9 | 7300 |

| CF10 | 100 000 + 7 300 = 107 300 |

Подставляем значения в формулу Excel. Получаем IRR = 7,28% (чуть меньше, чем предложенный купонный доход в 7,3% годовых). Так получилось, потому что КД применяется к номинальной стоимости облигаций, а Олег покупал бонды по более высокой цене.

Вложения в МФО

На первый взгляд, кажется, что расчет IRR примитивен и не имеет смысла. Но это только потому, что мы инвестируем конкретную сумму, потом каждый год получаем одну и ту же доходность, а в конце срока – возвращаем обратно первоначальные вложения.

Но не всегда все так просто. Вернемся к примеру с МФО. Олег решил инвестировать в микрофинансовую организацию «Домашние деньги». Минимальная сумма инвестиций начинается с 1,5 млн. рублей. Эти деньги Олег берет у знакомого под 17% годовых.

Норму доходности инвестиционного проекта примем на уровне 20% в первый год и 15% — во второй.

Теперь наша таблица выглядит так.

| CF0 | -1 500 000 |

| CF1 | 300 000 |

| CF2 | 225 000 + 1 500 000 = 1 725 000 |

Подставляя значения в таблицу Excel, получаем, что IRR инвестиционного проекта равен 17,7%. Это значит, что если ставка по заемным средствам для Олега будет меньше — проект принесет прибыль. И предложение знакомого (17% годовых) выглядит не так привлекательно, как хотелось бы.

Покупка квартиры

Олег решил купить квартиру в Воронеже за 1 000 000 рублей и сдавать ее в аренду в течение пяти лет за 15 000 рублей в месяц. Олег оптимист и уверен, что через пять лет квартиру можно будет продать за 1 300 000 рублей.

| CF0 | — 1 000 000 |

| CF1 | 180 000 |

| CF2 | 180 000 |

| CF3 | 180 000 |

| CF4 | 180 000 |

| CF5 | 180 000 +1 300 000 = 1 480 000 |

Подставив значения в формулу, получим, что IRR равен 23%. Совсем неплохо! Если, конечно, Олегу удастся сдавать квартиру за 15 000 рублей каждый месяц и продать ее через пять лет за 1,3 млн. рублей.

Вывод о сроках окупаемости

Дополнить расчет IRR можно таким показателем как срок окупаемости. В упрощенном виде мы делим первоначальные инвестиции на годовой доход. Скажем, вложения в облигации Роснефти полностью окупятся только через 13,7 года, а инвестиции в квартиру в Воронеже под сдачу в аренду – через 5,5 лет.

Как регулярность денежных потоков влияет на расчет IRR?

При ежемесячных потоках денежных средств

При неравных промежутках времени между потоками

Если же денежный поток поступает в разные даты, то тогда используйте функцию ЧИСТВНДОХ. Она позволяет дополнительно подвязывать ячейки с датами поступлений.

Какие еще показатели эффективности можно использовать в оценке?

Конечно, IRR – далеко не единственный метод оценки проектов, связанных с инвестициями.

Очень часто потенциальные инвесторы рассчитывают такой показатель как чистый дисконтированный доход (ЧДД) или NPV. Он позволяет определить чистый доход от бизнес-плана. Рассчитывается как разница между суммой дисконтированных денежных потоков и общей суммой инвестиций.

В случаях, когда вложения делаются не разово, а несколькими суммами, используется показатель MIRR – модифицированная внутренняя норма рентабельности. Здесь реинвестирование осуществляется по безрисковой ставке. За базу можно, например, взять не такие уж большие проценты по срочному вкладу в долларах в Сбербанке.

IRR (Internal Rate of Return), или ВНД – показатель внутренней нормы доходности инвестиционного проекта. Часто применяется для сопоставления различных предложений по перспективе роста и доходности. Чем выше IRR, тем большие перспективы роста у данного проекта. Рассчитаем процентную ставку ВНД в Excel.

Экономический смысл показателя

Другие наименования: внутренняя норма рентабельности (прибыли, дисконта), внутренний коэффициент окупаемости (эффективности), внутренняя норма.

Коэффициент IRR показывает минимальный уровень доходности инвестиционного проекта. По-другому: это процентная ставка, при которой чистый дисконтированный доход равен нулю.

Формула для расчета показателя вручную:

- CFt – денежный поток за определенный промежуток времени t;

- IC – вложения в проект на этапе вступления (запуска);

- t – временной период.

На практике нередко коэффициент IRR сравнивают со средневзвешенной стоимостью капитала:

- ВНД выше – следует внимательно рассмотреть данный проект.

- ВНД ниже – нецелесообразно вкладывать средства в развитие проекта.

- Показатели равны – минимально допустимый уровень (предприятие нуждается в корректировке движения денежных средств).

Часто IRR сравнивают в процентами по банковскому депозиту. Если проценты по вкладу выше, то лучше поискать другой инвестиционный проект.

Пример расчета IRR в Excel

- диапазон значений – ссылка на ячейки с числовыми аргументами, для которых нужно посчитать внутреннюю ставку доходности (хотя бы один денежный поток должен иметь отрицательное значение);

- предположение – величина, которая предположительно близка к значению ВСД (аргумент необязательный; но если функция выдает ошибку, аргумент нужно задать).

Возьмем условные цифры:

Первоначальные затраты составили 150 000, поэтому это числовое значение вошло в таблицу со знаком «минус». Теперь найдем IRR. Формула расчета в Excel:

Расчеты показали, что внутренняя норма доходности инвестиционного проекта составляет 11%. Для дальнейшего анализа значение сравнивается с процентной ставкой банковского вклада, или стоимостью капитала данного проекта, или ВНД другого инвестиционного проекта.

Мы рассчитали ВНД для регулярных поступлений денежных средств. При несистематических поступлениях использовать функцию ВСД невозможно, т.к. ставка дисконтирования для каждого денежного потока будет меняться. Решим задачу с помощью функции ЧИСТВНДОХ.

Модифицируем таблицу с исходными данными для примера:

Обязательные аргументы функции ЧИСТВНДОХ:

- значения – денежные потоки;

- даты – массив дат в соответствующем формате.

Формула расчета IRR для несистематических платежей:

Существенный недостаток двух предыдущих функций – нереалистичное предположение о ставке реинвестирования. Для корректного учета предположения о реинвестировании рекомендуется использовать функцию МВСД.

Аргументы:

- значения – платежи;

- ставка финансирования – проценты, выплачиваемые за средства в обороте;

- ставка реинвестирования.

Предположим, что норма дисконта – 10%. Имеется возможность реинвестирования получаемых доходов по ставке 7% годовых. Рассчитаем модифицированную внутреннюю норму доходности:

Полученная норма прибыли в три раза меньше предыдущего результата. И ниже ставки финансирования. Поэтому прибыльность данного проекта сомнительна.

Графический метод расчета IRR в Excel

Значение IRR можно найти графическим способом, построив график зависимости чистой приведенной стоимости (NPV) от ставки дисконтирования. NPV – один из методов оценки инвестиционного проекта, который основывается на методологии дисконтирования денежных потоков.

Для примера возьмем проект со следующей структурой денежных потоков:

Для расчета NPV в Excel можно использовать функцию ЧПС:

Так как первый денежный поток происходил в нулевом периоде, то в массив значений он не должен войти. Первоначальную инвестицию нужно прибавить к значению, рассчитанному функцией ЧПС.

Функция дисконтировала денежные потоки 1-4 периодов по ставке 10% (0,10). При анализе нового инвестиционного проекта точно определить ставку дисконтирования и все денежные потоки невозможно. Имеет смысл посмотреть зависимость NPV от этих показателей. В частности, от стоимости капитала (ставки дисконта).

Рассчитаем NPV для разных ставок дисконтирования:

Посмотрим результаты на графике:

Напомним, что IRR – это ставка дисконтирования, при которой NPV анализируемого проекта равняется нулю. Следовательно, точка пересечения графика NPV с осью абсцисс и есть внутренняя доходность предприятия.

Инвестирование – один из интересных способов заработка средств, который заключается в покупке выгодных (по мнению инвестора) активов перспективных компаний и проектов. В мире, который построен на современных рыночных (капиталистических) правилах игры, именно этот процесс является одной из его двигающих сил.

Но как определить, что тот или иной проект действительно выгоден и принесет доход? Стопроцентной гарантии никто никогда дать не может – это обратная сторона медали такого способа заработка. Тем не менее, расчет рисков для той или иной ценной бумаги (или облигации) возможно легко произвести вычисление, что минимизирует вероятность невыгодной покупки.

Именно для этих целей и была создана формула расчета ВНД (англ. IRR – «Internal rate of return»). Она включает в себя ключевые финансовые показатели акции или ценной бумаги и является действительно удобным способом рассчитать убыточность (или доходность).

Оценка рисков таким образом является простой и доступной даже тем, кто не слишком знаком с математическим анализом и экономикой, а полученный коэффициент легко анализируется и читается. Как итог: при знании нюансов и соблюдении ряда правил получаем работающий метод для оценки рисков при инвестировании.

Определение понятия и цели расчета IRR

Внутренняя норма доходности (ВНД или IRR) – ключевой критерий анализа любого доступного для инвестирования проекта. Фактически, эта величина позволяет определить минимальную ставку дисконта, при которой дисконтированные доходы от акции, опциона или ценной бумаги находятся в состоянии равенства с суммой вложения.

Фактически, определение ВНД базируется на уравнении, в котором чистая текущая стоимость (рентабельность) является нулевой. При поиске информации об IRR часто можно наткнуться на схожие термины и его варианты: внутренняя норма доходности, внутренняя ставка доходности, внутренняя ставка отдачи, норма рентабельности или норма возврата инвестиций. Проблемы с адаптацией термина привели даже к ряду сложностей при поиске информации о расчетах.

Уравнение ВНД отражает ту ситуацию, когда инвестиционный проект отдает вложившему в него средства не только инвестиционных средств, но и первоначальных вложений в ценные бумаги. Фактически, в нем рассматривается случай, когда соотношение вложенных средств к доходу является равным. Если финансовые показатели проекта приводят инвестора к каноничному уравнению IRR – это значит, что проект принесет столько же денег, сколько на него было потрачено.

Что можно получить от расчета ВНД? Ответ на вопрос о целесообразности вложений куда-либо. Фактически, уравнение позволяет узнать, какой объем вложенных средств сможет вывести проект «в ноль» и не сделать его убыточным. Подгоняя показатели под каноничную форму уравнения, инвестор может легко сравнить значение необходимого капитала с реально доступным ему и принять решение о вложении или отказе от него.

Подобранная ставка, увеличивающая денежный поток, дает возможность прийти к состоянию равновесия в расчетах. Если полученный таким образом показатель ВНД выше ставки прибыли за вложенные средства – инвестиция может быть произведена. Если ниже – проект однозначно не стоит инвестиций.

Формула расчета инвестиционного проекта

Внутренняя норма доходности рассчитывается по следующей формуле:

Другой вид формулы (с теми же обозначениями) выглядит так:

Расчет в Excel

Найти полследовательность арифметических действий, позволяющую вычислять ВНД в Microsoft Office Excel, не представляется возможным. Причина в том, что для полноценного вычисления показателей программой ей придется составить и решить уравнение четвертого порядка – такими функциями данный софт не обладает.

Благо, есть более простой способ: Excel обладает колоссальным запасом встроенных функций, среди которых нашлось место и ВСД (внутренняя ставка доходности). Достаточно лишь пройти в подменю «Финансовые» основной вкладки «Формулы» и выбрать соответствующий пункт в выпадающем списке.

Затем выстраиваем в один из столбцов доходность инвестиции, выделяем их (или прописываем в меню «Значения» при добавлении функции). Результат можно увидеть либо во всплывающем окне (графа «Значение» внизу), либо вывести ее на отдельную ячейку и изменять показатели, просчитывая каждое условие отдельно.

Ответ будет получен при определенных условиях:

- когда в перечне данных имеется хотя бы одно отрицательное число (при отсутствии отрицательного денежного потока IRR даже теоретически не может равняться 0);

- при правильном порядке указания поступлений (сначала первый год (месяц, квартал), потом второй, третий и так далее);

- если не введены данные в поле «Предположение» – это может повлиять на вычисление, производимое методом итераций (подбора).

Графический метод определения ВНД

Основное преимущество использования графического метода заключается в наглядности и простоте: достаточно просто построить таблицу и на ее основании (на компьютере или даже вручную) создать график зависимости.

В таблицу необходимо внести периоды, а также данные по денежным потокам проекта (или даже нескольких). Наиболее удобно делать это в том же табличном процессоре Excel. Дисконтировать по разным процентным ставкам (например, 5, 10 и 15%) и затем подобрать показатель более точно можно по приведенному в статье аналитическому алгоритму.

Далее на простроенных графиках ищем нулевую ось (где NPV = 0) и смотрим, какой ставке соответствует проект. Большой плюс метода – возможность наглядно сравнить инвестиционный потенциал сразу нескольких опций одновременно.

Практическое применение коэффициента

Любая инвестиция предполагает расставание с определенной суммой денежных средств, которые в теории должны дать уже прибыль (положительную разницу дохода с расходом). Показатель IRR дает ценную информацию: кредитную ставку, при которой инвестиция не окажется убыточной. При составлении уравнения определяются условия, когда проект не будет ни прибыльным, ни убыточным.

Далее все предельно просто: в случае, если показатель ВНД больше, чем общая итоговая цена капитала – проект стоит рассмотреть для инвестирования. Если нет – он даже теоретически не может быть рентабельным: в таком случае взятые в заем (кредит) средства смогут дать добавочную стоимость при вложении.

Именно по такой схеме и работают банки, проводя операции только с положительным IRR: достаточно сравнить ставки по депозитам (не более 15%) со процентами по выдаваемым в долг деньгам (не менее 20%). Разница же и составит прибыль от деятельности банка (в нашем случае), да и любого инвестиционного проекта в целом. Именно ВНД дает понять, каков максимальный порог возможного займа, который можно вложить в ценные бумаги, компанию и так далее.

Примеры

Пример первый – простейшие практические расчеты при имеющихся базовых показателях. Расчет нормы доходности при неизменной барьерной ставке. Объем вложенных средств равняется 30000$.

Доходы:

| Период 1 | 10000$ |

| Период 2 | 12000$ |

| Период 3 | 11000$ |

| Период 4 | 10500$ |

Показатель эффективной барьерной ставки — 10%.

Можно произвести вычисления без привлечения софта. Берем стандартный способ подходящего приближения, который часто используется в таких случаях.

Подбираем барьерные ставки приближенно, дабы «окружить» минимальные абсолютные значения NPV, и после осуществляем приближение. Этот метод подразумевает несколько расчетов IRR.

В крайних ситуациях можно построить функцию NPV(r)), но об этом – в разделе ниже.

Произведем вычисления барьерной ставки для r a =10,0%.

Теперь пересчитаем денежные потоки в виде нынешних стоимостей:

| За первый период | PV 1 = 10000 / (1 + 0,1)^1 = 9090 |

| За второй период | PV 2 = 12000 / (1 + 0,1)^2 = 9917 |

| За третий | PV 3 = 11000 / (1 + 0,1)^3 = 8264 |

| За четвертый | PV 4 = 10500 / (1 + 0,1)^4 = 7171 |

Итого, чистая текущая стоимость при ставке 10% (или 0,1) составляет:

NPV = (9090 + 9917 + 8264 + 7171) — 40000 = 4442$.

Теперь попробуем сделать то же, но для ставки в 15%.

Пересчитаем денежные потоки в образ нынешних стоимостей:

- PV 1 = 10000 / (1 + 0,15)^1 = 8695;

- PV 2 = 12000 / (1 + 0,15)^2 = 9073;

- PV 3 = 11000 / (1 + 0,15)^3 = 7232;

- PV 4 = 10500 / (1 + 0,15)^4 = 6003.

Для этой процентной ставки NPV вычисляется аналогично:

NPV = (8685 + 9073 + 7232+6003) — 35000 = — 4007$

Используем формулу приближения и получаем процент:

IRR = r a + (r b — r a) * NPV a /(NPV a — NPV b) = 10 + (15 — 10)*4442 / (4442 — (- 4007)) = 12,6%

Равенство справедливо, если r a < IRR < r b и NPV a > 0 > NPV b .

Ответ: полученный показатель окупаемости инвестиции составляет 12,6%, что выше заданной вначале эффективной барьерной ставки в 10%. Вывод: проект достоин рассмотрения и может стать рентабельным.

Тем не менее, подобный алгоритм не работает в тех случаях, когда внутреннюю норму доходности необходимо находить при изменяющейся барьерной ставке.

Дано:

Условие то же, что и в прошлом примере: вычислить вероятность окупаемости проекта и целесообразность инвестирования в него. Рассчитаем для ставки дисконтирования одинаковой r a =20,0%

Подсчитываем внутреннюю норму, как и в предыдущем примере:

NPV = (6666 + 4513 + 4050) — 15000 = 229$

Теперь сделаем те же вычисления для r b = 25,0%

Пересчитаем денежные потоки в вид текущих стоимостей:

| Первый отрезок времени | PV 1 = 8000 / (1 + 0,25)^1 = 6400$ |

| Второй отрезок времени | PV 2 = 6500 / (1 + 0,25)^2 = 4160$ |

| Третий отрезок времени | PV 3 = 7000 / (1 + 0,25)^3 = 3584$ |

И все та же норма по аналогии:

NPV = (6400 + 4160 + 3584) — 15000 = — 864$

Итоговый показатель составит:

IRR = 20 + (25 — 20)*229 / (229 — (- 864)) = 21%

Так как показатель барьерной ставки изменяется, то сопоставление необходимо сделать именно с показателем внутренней барьерной ставки. В соответствии с расчетом образца эффективная барьерная ставка составит 10,895%. Вывод таков: полученный окупаемости равен 21%, что значительно выше имеющихся средних 11%. Можно смело инвестировать в проект.

Ценное замечание: правило, согласно которому выбирается проект с большим показателем внутренней нормы доходности, действует лишь в общих случаях. Оценка может изменяться кардинально, если учесть реинвестиции. В таком случае показателя барьерной ставки недостаточно проект с меньшим IRR, может быть выгоднее проекта с большими цифрами.

Модифицированная ВНД (MIRR)

Как уже говорилось выше, ВНД учитывает лишь те ситуации, в которых осуществляется первичное инвестирование. В случаях, когда происходит повторное вложение средств, он не работает: полученные по расчетам результаты могут прямо противоречить целесообразности вложения средств. Для облегчения задачи именно в этих ситуациях была создана модифицированная ВНД (или MIRR).

Формула для ее определения выглядит подобным образом, только учитывает ставку реинвестирования:

К слову, в Excel имеется и эта функция – она находится в том же списке под названием «МВСД».

Недостатки использование данного метода

Существует ряд существенных недостатков, которые могут оттолкнуть инвестора от использования вычислений на базе IRR:

- относительная громоздкость расчетов в случае большого количества отрезков времени;

- необходимость получения полных и актуальных данных о движении капитала в предприятии – чистая прибыль может отличаться от имеющейся в расчетах;

- графический способ позволяет визуально оценить необходимую величину процентной ставки, но дает лишь приблизительные результаты.

Ограничения и недостатки внутренней нормы доходности

Существует сразу несколько ограничений, которые накладывает на инвестора использование ВНД или МВНД:

- трудно прогнозировать движение денежных средств в будущем – многие факторы формула попросту не учитывает;

- с помощью IRR и MIRR не представляется возможным вычислить дисконтированный объем средств для вложения;

- если брать за основу разные периоды или иметь дело с произвольным чередованием прибыли и убытков – можно получить сразу несколько отличных друг от друга показателей ВНД, что способно запутать при принятии решения;

- стандартная формула ВНД никак не может описать процесс реинвестирования и способна выдавать в этом случае прямо противоречащие реальному положению дел результаты.

ВНД (или IRR) – один из значимых экономических показателей, который подойдет для предварительной оценки потенциала определенного вложения. Метод имеет как преимущества, так и недостатки, но все же среди простых и доступных достоит занять свое заслуженное место. Ключевой плюс – возможность выполнить расчеты четырьмя разными способами (аналитически, графически и посредством табличного процессора).

Среди минусов – весьма скромное количество учитываемых факторов и узкий охват возможных сценариев инвестирования. Также нельзя не отметить большую зависимость от правильности показателей чистой текущей стоимости (NPV).